Kommentar von Nico Popp vom 12.03.2026 | 05:00

Lösungen statt Energiekrise: Das Potenzial von CHAR Technologies, Linde und DuPont

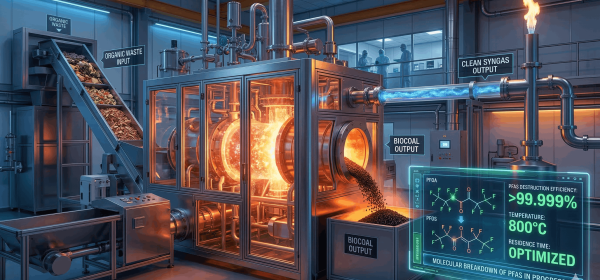

Die deutsche Wirtschaft steht unter enormem Druck. Nach Jahren steigender Energiepreise und einer zunehmend komplizierten Rohstoffversorgung geht in Bevölkerung und Industrie die Angst vor einem schleichenden Niedergang um. Strompreise für energieintensive Unternehmen verharren auf einem Niveau, das deutlich über dem der Vorjahre liegt. Industrie-Experten warnen seit längerem vor einer dauerhaften Abwanderung von Produktionskapazitäten in günstigere Regionen wie die USA, wo die Stromkosten für die Industrie im vergangenen Jahr weniger als halb so hoch waren wie in der Europäischen Union. Um das Überleben der Industrie zu sichern, rücken neue Ansätze in den Fokus. Gefragt sind Lösungen, die die Abhängigkeit von fossilen Energieimporten aufbrechen und die Versorgung flexibler machen. Hier setzen unterschiedliche Ansätze an: Während die Konzerne Linde und DuPont bevorzugt Partner der ganz Großen sind, besetzt der kanadische Innovator CHAR Technologies die spannende Nische der dezentralen Energiegewinnung.

Zum KommentarKommentar von André Will-Laudien vom 12.03.2026 | 04:45

Ukraine–Iran–Israel: Volatus Aerospace – Zwischen Drohnen-Revolution und Defence-Boom entsteht ein neuer Aerospace-Player

Die nachrichtlichen Tagesmeldungen starten derzeit mit Kriegsberichterstattung. Kein erwünschter Zustand, aber bittere Realität. Viel Aufklärung und Zerstörungskraft wird heutzutage „unbemannt“ bewerkstelligt. Das zeigt die dramatische Zunahme autonomer Luftoperationen in Konfliktregionen und beschreibt die strategische Relevanz moderner Drohnentechnologien. Volatus Aerospace positioniert sich in diesem Umfeld als integrierter Plattformanbieter: Vom bemannten Flug über unbemannte Drohnensysteme bis hin zu KI-gestützten Analyse- und Sicherheitsdiensten. Die wachsende Nachfrage nach hochgradig skalierbaren Lösungen in Europa, Nordamerika und NATO-Partnerländern treibt ein strukturelles, zweistelliges Wachstum im Defence- und Sicherheitsmarkt an. Analysten sehen für Unternehmen mit Plattformkompetenz wie Volatus enormes Potenzial! Investoren werden hellhörig, denn die Bewertung ist noch überschaubar und große Schritte stecken in der Pipeline!

Zum KommentarKommentar von Armin Schulz vom 11.03.2026 | 05:30

Drei Trends, ein Ziel: Wie Bayer, MustGrow Biologics und BASF die Agrarwende zur Gewinnchance machen

Drei Trends bewegen aktuell die globale Agrarwirtschaft, explodierende Düngemittelpreise, der regulatorische Druck zur Rettung der Artenvielfalt und der unstillbare Hunger einer wachsenden Bevölkerung. Während Landwirte zwischen Existenzangst und dem Zwang zur Ökologisierung navigieren zeichnet sich ein milliardenschwerer Umbau der Branche ab. Die alte Chemie stößt an ihre Grenzen, die Nachfrage nach biologischen Alternativen und präzisen Technologien erreicht einen historischen Höhepunkt. In diesem Spannungsfeld aus Volatilität und Chance formiert sich die Zukunft der Pflanzenproduktion neu. Wir sehen uns an wie Bayer, MustGrow Biologics und BASF diese Transformation vorantreiben und davon profitieren könnten.

Zum KommentarKommentar von Nico Popp vom 11.03.2026 | 05:00

Neuer Drohnen-Player punktet: Das Potenzial von NEO Battery Materials, DroneShield und Amprius Technologies

Energieeffizienz und Verteidigungsfähigkeit sind zwei Seiten derselben Medaille. Das gilt vor allem im rasant wachsenden Geschäft mit Drohnen, bei dem leistungsfähige Batterien entscheidend sind. Während die weltweite Nachfrage nach Batterien laut Analysen von McKinsey weiter stark steigt, konzentriert sich der militärische Sektor auf eine hochspezialisierte Nische: die Maximierung der Energiedichte bei gleichzeitiger Eliminierung der Abhängigkeit von asiatischen Lieferketten. Der US-National Defense Authorization Act (NDAA) für das Haushaltsjahr 2026 verlangt, dass Batterien für das Verteidigungsministerium künftig strengen Kriterien unterliegen, um den Einfluss rivalisierender Staaten zu beenden. In diesem Umfeld setzt Amprius Technologies durch seine enorme Energiedichte für Langstrecken-Drohnen (UAS) den Standard. Doch es gibt vielversprechende Konkurrenz mit eigenen Vorzügen: NEO Battery Materials sorgt mit seiner NBMSiDE-Technologie dafür, dass die gefragten Batterien unabhängig von China hergestellt werden können. Die erst seit einigen Wochen in Feldtests validierte Technologie trifft auf ein Marktumfeld, in dem die Abwehr von Drohnen wichtiger denn je ist. Zwar gilt der Weltmarktführer DroneShield mit seinen KI-gestützten Abwehrlösungen als naheliegende Antwort auf die neuen Bedrohungen, doch werden Drohnen immer öfter auch direkt mit Drohnen bekämpft. In dieser Konstellation rückt NEO Battery Materials in den Fokus von Investoren.

Zum KommentarKommentar von André Will-Laudien vom 11.03.2026 | 04:45

Knappheit bestimmt die Preise – der Wahnsinn geht weiter! Almonty, Shell und BP sind die Gewinner der aktuellen Lage

Die jüngsten Entwicklungen im Nahen Osten haben die Rohstoffmärkte spürbar unter Spannung gesetzt. Innerhalb kurzer Zeit kletterte der Ölpreis auf mehr als 115 USD je Barrel und erreichte damit ein Niveau, das seit Jahren kaum noch zu sehen war. Treiber dieser Bewegung sind vor allem zunehmende Risiken für den globalen Energiehandel, nachdem sich die Lage rund um den Persischen Golf weiter zugespitzt hat. Besonders im Fokus steht die Straße von Hormus, eine der wichtigsten Transportrouten für Energie weltweit. Etwa 20 % des international gehandelten Rohöls passieren täglich diese Meerenge, weshalb jede Störung dort unmittelbare Auswirkungen auf Preise und Versorgungserwartungen hat. Am gestrigen meldete sich US-Präsident Donald Trump und warnte den Iran eindringlich, die internationalen Handelswege zu beeinträchtigen. Binnen 4 Stunden brach der Ölpreis um ganze 30 USD nach unten. Knappheit ja – Volatilität extrem! Das gilt auch für den Wolfram-Preis, der seit Jahresanfang nun weitere 100 % zugelegt hat. Wir bieten spannende Einblicke.

Zum KommentarKommentar von Armin Schulz vom 10.03.2026 | 05:30

Milliarden-Chance Versorgungssicherheit: Darum müssen Sie jetzt bei Siemens Energy, American Atomics und Cameco einsteigen!

Die alte Gewissheit, dass Energie einfach aus der Steckdose kommt, ist Geschichte. Raketen auf Ölfeldern und der unstillbare Hunger der KI-Rechenzentren haben die Märkte radikal verändert. Während grüne Rekordjagden an der Infrastruktur scheitern zählt plötzlich wieder das Fundament, gesicherte Leistung, Netzstabilität und lieferbare Rohstoffe. Die neue Energie-Logik belohnt nicht mehr nur Ideale, sondern Verfügbarkeit. Diese Zeitenwende schafft klare Gewinner, deren Geschäftsmodelle genau dort ansetzen, wo die Lücken klaffen. Ein Blick auf drei Akteure, die jetzt im Fokus stehen: Siemens Energy, American Atomics und Cameco lohnt sich.

Zum KommentarKommentar von Nico Popp vom 10.03.2026 | 05:00

Bewertungsanomalie im Drohnensektor: Satte Renditen mit Volatus Aerospace, Hensoldt und DroneShield

Die globale Sicherheitsarchitektur steht nicht erst seit Ausbruch des Krieges um den Iran vor einer Zäsur. Auch die Entwicklungen an der NATO-Ostflanke zeigen, dass die Dominanz schwerer Waffensysteme durch kostengünstige, unbemannte Flugobjekte herausgefordert wird. In dieser neuen Realität kann eine Drohne für 500 USD einen Kampfpanzer im Wert von 10 Mio. USD zerstören. Diese Entwicklung zwingt die Verteidigungsindustrie zum Umdenken. Herkömmliche Luftverteidigungssysteme sind durch die schiere Menge und geringe Signatur feindlicher Drohnen oft überfordert. Gefragt sind innovative Lösungen, die Bedrohungen erkennen, bewerten und unschädlich machen. Besonders sogenannte Interceptor-Drohnen zur gezielten Neutralisierung feindlicher Flugobjekte rücken dabei in den Fokus von Militärs und Beschaffungsbehörden. In dieser hochspezialisierten Nische haben sich Hensoldt, DroneShield und Volatus Aerospace als innovative Lösungsanbieter positioniert. Wir zeigen, wo für Anleger die attraktivsten Chancen liegen und legen ein besonderes Augenmerk auf ein aufstrebendes Unternehmen aus Kanada.

Zum KommentarKommentar von Nico Popp vom 10.03.2026 | 05:00

Geht die Munition aus? Die Schlüsselrolle von Antimony Resources, Rheinmetall und Boeing

Die Rüstungsindustrie steht angesichts des Kriegs in Nahost vor einer Zerreißprobe. Der enorme Munitionsverbrauch führt die bereits knappen Kapazitäten der westlichen Welt an ihre Grenzen. Während die USA ihre Verteidigungsausgaben für 2026 auf ein Rekordniveau von 901 Mrd. USD angehoben haben, leert der intensive Schlagabtausch im Nahen Osten und der Einsatz moderner Abwehrsysteme die Lagerbestände im Rekordtempo. In diesem Umfeld rückt das kritische Halbmetall Antimon in den Fokus der nationalen Sicherheit. Das Element ist als Härtungsmittel für Bleilegierungen in panzerbrechenden Projektilen sowie für hochpräzise Infrarotsensoren unersetzlich. Laut dem U.S. Geological Survey (USGS) ist die globale Versorgungslage zunehmend angespannt. Das liegt vor allem an strikten Exportbeschränkungen durch China, das mit einem Marktanteil von knapp 60 % den weltweiten Abbau dominiert und das Metall längst als strategische Waffe einsetzt. Um die Verteidigungsfähigkeit zu garantieren, müssen Branchengrößen wie Rheinmetall und Boeing ihre Produktion hochfahren. Das Problem dabei: Rohstoffe sind endlich. Hier kommen Akteure wie Antimony Resources ins Spiel, die das begehrte Antimon in Kanada sichern.

Zum KommentarKommentar von André Will-Laudien vom 10.03.2026 | 04:30

Rüstung, Öl und verrückte Zeiten mit Silber auf 150 USD? Anleger schielen auf Airbus, Silver Viper, OHB, Rheinmetall und Renk

Die Verwerfungen an den Märkten kommen nicht von ungefähr. Nicht nur dass die extrem aggressive Außenpolitik des US-Präsidenten andere Staaten in die Ecke drängt, nein – durch tatsächliche Eingriffe in fremde Staatssysteme verschieben sich Machtgrenzen und globale Lieferverhältnisse. China hat auf diesen Imperialismus längst reagiert und internationale Handelsabkommen für kritische Metalle aufgekündigt. Mit der ad hoc-Verteuerung von Öl rücken natürlich neue Themen auf den Plan, die den Osten und Westen wieder in eine schwierige Rolle zwängen. Mega-Öllieferanten aus dem Nahen Osten sind aktuell nicht in der Lage ihre Quoten zu liefern, Russland ist sanktioniert, was also bleibt, sind die USA und Kanada. Eine Goldgrube für deren Produzenten, die nun Vollgas geben können. Auch bei Silber scheint auch ein wichtiger Punkt erreicht zu sein. Die großen Shorts von Januar sind wohl gedeckt, aber die Nachfrage geht hier industriell durch die Decke. Anleger sollten auf aussichtsreiche Projekte wie z. B. Silver Viper blicken, denn sie beliefern alla Long die Besteller rund um den Globus.

Zum KommentarKommentar von Mario Hose vom 10.03.2026 | 04:25

Explosive Aussichten für Petrobras (Petroleo), Barrick Mining und Power Metallic Mines! 3 Aktien, die den Markt aufmischen!

Der Rohstoffsektor erlebt gerade einen sehr spannenden Umbruch. Auf der einen Seite stehen die großen Konzerne mit ihren Milliarden-Gewinnen. Auf der anderen Seite drängt ein kleineres Unternehmen namens Power Metallic Mines mit Ergebnissen nach vorne, die selbst erfahrene Geologen überraschen. Zudem sind namhafte Investorenlegenden mit an Bord. Es geht heute nicht mehr nur darum, wer am meisten fördert. Es geht darum, wer auch eine kluge Strategie hat. In einer Welt, die dringend Batteriemetalle und Öl braucht und gleichzeitig Gold als sicheren Hafen sucht, müssen sich auch die Großen beweisen. Wer nicht liefert, kann schnell von kleineren, spezialisierten Unternehmen überholt werden. Dieser Bericht erklärt, warum die Entdeckungen in Quebec die Branche aufhorchen lassen und was die Zahlen der Großkonzerne für Anleger bedeuten.

Zum KommentarKommentar von Armin Schulz vom 09.03.2026 | 05:20

Heiße Phase am Goldmarkt: Newmont, Lahontan Gold und Agnico Eagle im Fokus der Profis

Der Goldmarkt erlebt 2026 eine historische Verschiebung. Während geopolitische Krisen und ein schwächelnder Dollar den Preis über 5.300 USD treiben stocken Zentralbanken ihre Reserven massiv auf. Diese Kombination aus globaler Unsicherheit und strategischer Nachfrage verleiht dem Edelmetall eine neue Dynamik. Gleichzeitig signalisieren die Notenbanken weitere Zinssenkungen, was Gold als Anlageklasse zusätzlich beflügelt. In diesem Umfeld rücken die Produzenten in den Fokus, allen voran Branchenführer Newmont, der vielversprechende Explorer Lahontan Gold, der auf dem Weg zur Produktion ist, und der stabile Produzent Agnico Eagle.

Zum KommentarKommentar von Stefan Feulner vom 09.03.2026 | 05:10

Drohnenboom, Verteidigung und Infrastruktur - Volatus Aerospace vor dem nächsten Wachstumsschub

Der Markt für Drohnen- und autonome Luftfahrtsysteme befindet sich weltweit in einer dynamischen Expansionsphase. Anwendungen reichen längst weit über Hobbydrohnen hinaus: Energieunternehmen überwachen Pipelines aus der Luft, Behörden sichern kritische Infrastruktur und Streitkräfte setzen auf autonome Systeme zur Aufklärung oder Verteidigung. Gleichzeitig wächst ein neuer Milliardenmarkt, die Abwehr unbemannter Fluggeräte. Branchenanalysten erwarten, dass allein der globale Markt für Counter-Drone-Technologien bis zum Ende des Jahrzehnts ein Volumen von über 20 Mrd. US-Dollar erreichen könnte.

Zum KommentarKommentar von Stefan Feulner vom 09.03.2026 | 05:10

Siemens Energy, Standard Uranium, Nordex – Eskalation als Chance

Die Eskalation im Nahen Osten rückt mit der Energiesicherheit ein lange unterschätztes Thema schlagartig in den Fokus der Märkte. Mit der Blockade der Straße von Hormus steht eine der wichtigsten Schlagadern des globalen Ölhandels unter Druck. Für Europa und viele Industrienationen wird damit erneut sichtbar, wie verwundbar fossile Lieferketten sind. Während Öl- und Gaspreise kurzfristig reagieren, rückt strategisch der beschleunigte Ausbau unabhängiger Energiequellen erneut in den Vordergrund. Vor allem erneuerbare Energien und Kernkraft könnten zu den großen Gewinnern einer neuen geopolitischen Energieordnung zählen. Anleger beginnen bereits, entsprechende Sektoren neu zu bewerten.

Zum KommentarKommentar von Nico Popp vom 09.03.2026 | 05:00

Afrikas härteste Währung: Neue Perspektiven durch Barrick Mining, Compass Gold und Desert Gold

Im afrikanischen Bergbau vollzieht sich derzeit ein spürbarer Wandel, bei dem Bodenschätze zunehmend als die härteste Währung des Kontinents verstanden werden. Diese Entwicklung wurde auf der African Mining Indaba im Februar dieses Jahres in Kapstadt durch die Vision einer "Bank of African Settlements" untermauert. Das erklärte Ziel dieser Initiative ist es, Bodenschätze als bankfähige Werte zu etablieren, um die Abhängigkeit von volatilen Fiat-Währungen wie dem US-Dollar zu reduzieren. Für afrikanische Staaten ist dies eine direkte Antwort auf die harte Realität, in der lokale Währungen in den vergangenen zwei Jahrzehnten bis zu 900 % gegenüber dem US-Dollar an Wert verloren haben. Gleichzeitig stützen Marktdaten diesen Trend, da die Goldbestände ausländischer Zentralbanken erstmals seit dem Jahr 1996 die Bestände an US-Staatsanleihen übertreffen. Zusammen mit dem Streben nach politischer Selbstbestimmung und einer verlässlichen Infrastruktur eröffnet dieser Wandel Anlegern lukrative Perspektiven. In diesem Umfeld festigt der Branchenriese Barrick Mining die industrielle Basis in Mali, während aufstrebende Explorer wie Compass Gold und Desert Gold gezielt nach neuen Vorkommen suchen.

Zum KommentarKommentar von Nico Popp vom 09.03.2026 | 05:00

Energieschock? Hier ist die Lösung! Das Potenzial von Linde, Veolia und AHT Syngas

Börse und Wirtschaft sind volatiler denn je. Gründe sind die militärische Eskalation im Nahen Osten und die faktische Sperrung der Straße von Hormus. Mit Rohölpreisen, die die Marke von 90 USD je Barrel überschritten haben und laut Analysten in einem anhaltenden Krisenszenario auf über 150 USD steigen könnten, steht die Industrie vor einer ernsten Herausforderung. In diesem Umfeld wandelt sich auch die Dynamik der Energiewende: Dekarbonisierung ist für Unternehmen nicht mehr nur ein regulatorisches Ziel, sondern Überlebensstrategie für die eigene Wettbewerbsfähigkeit geworden. Während der Industriegase-Konzern Linde durch seine Expertise in der Wasserstofflogistik das technologische Rückgrat der Dekarbonisierung bildet, sichert Veolia Environnement durch das Management globaler Stoffkreisläufe Ressourcen und generiert sogar krisenfeste Cashflows. Gut zu den genannten Unternehmen passt auch AHT Syngas, dessen Vergasungsanlagen industrielle Abfallströme direkt am Ort ihrer Entstehung zu kostengünstigem Synthesegas und grünem Wasserstoff umwandeln – eine dezentrale Technologie, die heute mehr denn je einen Nerv trifft.

Zum Kommentar