02.09.2024 | 06:00

Globex Mining, Bayer Aktie, Plug Power - welches Unternehmen bietet die beste Rendite bei geringem Risiko?

Investoren kennen das Zusammenspiel von Risiko und Rendite. In welchen Segmenten schlummern hohe Erträge? Das kanadische Rohstoffunternehmen Globex Mining, mit seinem diversifizierten Portfolio von über 200 Rohstoffprojekten in Nordamerika und Europa, balanciert geschickt zwischen Risiko und Ertrag im Rohstoffsektor. Mit seiner Aufstellung kommt es einer Mini-Version von Berkshire Hathaway gleich. Die Bayer AG erschließt im Pharmasegment mit seiner Phase-III-Studie für ein Lungenkrebsmedikament neue Wachstumschancen. Die haben sie auch dringend nötig, da zahlreiche Patente auslaufen. Plug Power, ein Vorreiter in der Wasserstofftechnologie, setzt alles auf eine Karte - mit dem Potenzial für enorme Gewinne, aber auch erhebliche Verluste, wie der Kurssturz von 70 USD im Jahr 2021 auf aktuell unter 3 USD zeigt. Welches Unternehmen bietet die beste Rendite bei geringem Risiko?

Lesezeit: ca. 5 Min.

|

Autor:

Juliane Zielonka

ISIN:

GLOBEX MINING ENTPRS INC. | CA3799005093 , BAYER AG NA O.N. | DE000BAY0017 , PLUG POWER INC. DL-_01 | US72919P2020

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Die Dominanz Chinas ist unter anderem ein Grund dafür, weswegen wir uns so stark auf dem Wolfram-Markt engagieren. Hier sind rund 85% der Produktion in chinesischer Hand. [...]" Dr. Thomas Gutschlag, CEO, Deutsche Rohstoff AG

Der Autor

Juliane Zielonka

Die gebürtige Bielefelderin studierte Germanistik, Anglistik und Psychologie. Das aufkommende Internet in den frühen 90ern führte sie von der Uni zu Ausbildungen in Grafik-Design und Marketingkommunikation. Nach Jahren der Agenturarbeit im Corporate Branding wechselte sie ins Publishing und lernte ihr redaktionelles Handwerk bei der Hubert Burda Media.

Tag-Cloud

Aktien-Cloud

Globex Mining: Kanadischer Rohstoff-Inkubator auf Erfolgskurs

Investoren weltweit ist der Name Warren Buffett ein Begriff. Der mittlerweile 94-jährige Investor hat mit dem Aufbau seiner Beteiligungsfirma Berkshire Hathaway ein Lebenswerk geschaffen, von dem zahlreiche Aktionäre und Gesellschafter profitieren. Das Unternehmen nutzt Cashflows aus dem Versicherungsgeschäft, um in ein breit diversifiziertes Portfolio von Unternehmen und Aktien zu investieren. Dabei fokussiert sich Berkshire auf den langfristigen Erwerb und die Verwaltung von qualitativ hochwertigen Unternehmen mit stabilen Cashflows. Die erworbenen Firmen werden weitgehend autonom geführt, während Berkshire von deren Dividenden und Wertsteigerungen profitiert.

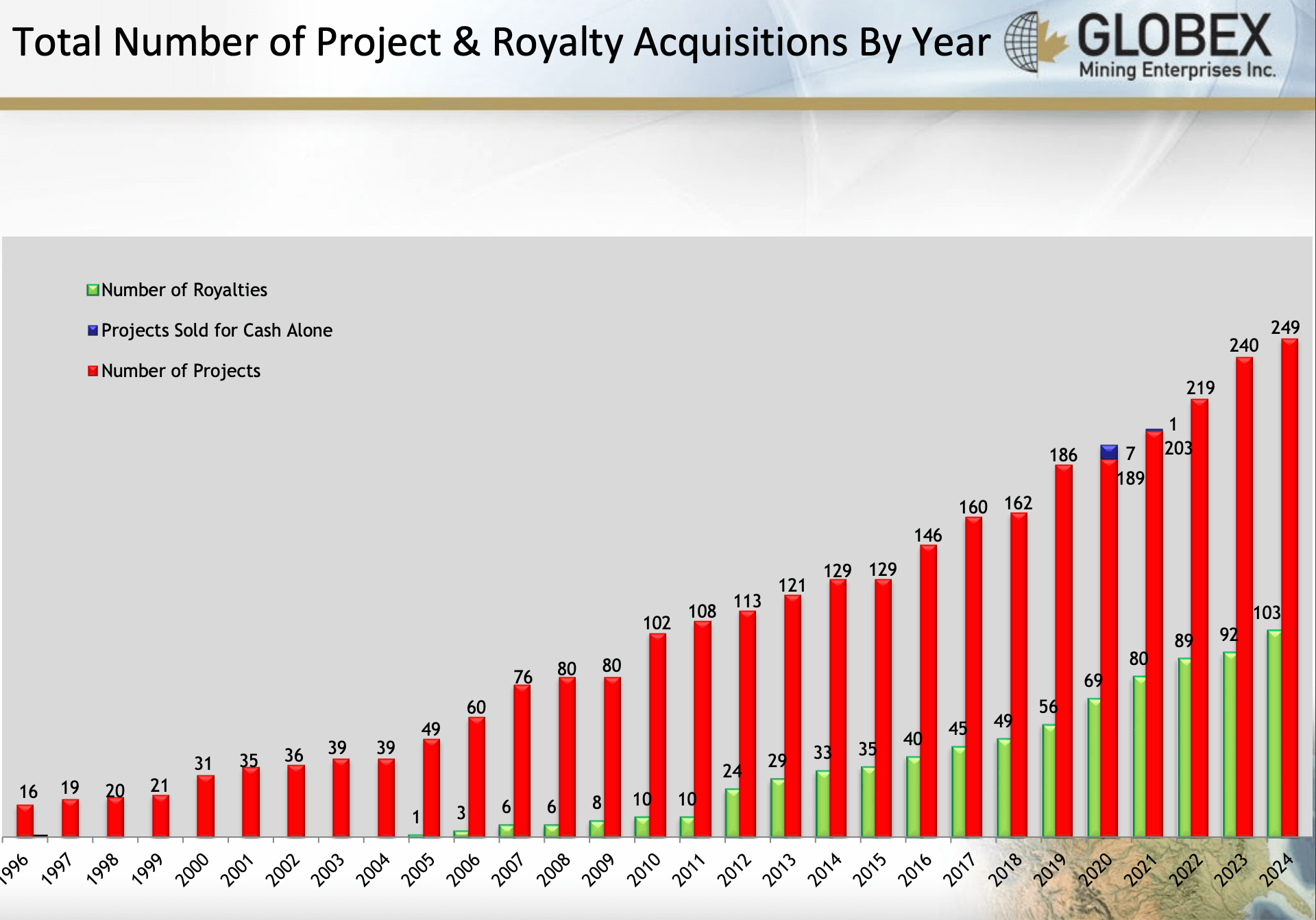

Vergleichbar mit der Portfolio-Vielfalt von Berkshire ist das kanadische Unternehmen Globex Mining Enterprises. Globex hat sich auf die Exploration und Entwicklung von Rohstoffprojekten spezialisiert hat. Als Geschäftsmodell erwirbt Globex Mining vielversprechende Rohstoffprojekte in frühen Stadien und wertet diese durch erste Explorationsarbeiten auf. Weiterhin geht es Partnerschaften mit anderen Bergbauunternehmen ein, um durch Optionsvereinbarungen, Aktienanteile und zukünftige Lizenzen von der Weiterentwicklung zu profitieren, während gleichzeitig das Risiko gestreut und die eigenen Explorationskosten minimiert werden. Globex Mining verfolgt eine diversifizierte Strategie mit geringem politischem Risiko durch Fokussierung auf Ostkanada, Deutschland und die USA und verfügt über mehr als 20 Mio. CAD in bar, Aktien und marktfähigen Wertpapieren ohne Schulden. Zu den Assets gehören über 40 ehemalige Minen, was die langjährige Erfahrung und das umfangreiche Portfolio des Unternehmens unterstreicht.

Das Unternehmen verzeichnete im zweiten Quartal 2024 eine deutliche finanzielle Verbesserung. Der Umsatz stieg um 99 % auf 688.900 CAD im Vergleich zum Vorjahresquartal. Das Unternehmen erzielte einen Nettogewinn von 1,21 Mio. CAD, was eine erhebliche Steigerung gegenüber dem Verlust von 550.100 CAD im zweiten Quartal 2023 darstellt. Der Gewinn pro Aktie verbesserte sich entsprechend von einem Verlust von 0,01 CAD hin zu einem Gewinn von 0,022 CAD.

Bayer startet Phase-III-Studie für vielversprechendes Lungenkrebsmedikament

Der deutsche Pharmakonzern Bayer hat den Beginn einer entscheidenden klinischen Studie für sein Medikament BAY 2927088 zur Behandlung von nicht-kleinzelligem Lungenkrebs (NSCLC) bekannt gegeben: Die erste Patientin wurde in die Phase-III-Studie SOHO-02 aufgenommen, die die Wirksamkeit und Sicherheit des Wirkstoffs als Erstlinientherapie bei Patienten mit fortgeschrittenem NSCLC und aktivierenden HER2-Mutationen untersucht.

Der Markt für ein nicht-kleinzelliges Lungenkarzinom (NSCLC) wird voraussichtlich von 16,1 Mrd. USD im Jahr 2021 auf 38,8 Mrd. USD bis 2030 wachsen, mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 10,4 %. Neue Therapien, wie zielgerichtete Bekämpfung der Krebszellen und Immuntherapien, treiben das Marktwachstum voran. Führend in diesem Bereich sind u. a. Roche, AstraZeneca, Pfizer, Novartis und Merck.

Die FDA hatte dem Wirkstoff im Februar 2024 den Status eines Durchbruchs in der Therapie verliehen, gefolgt von einer ähnlichen Anerkennung durch chinesische Behörden im Juni. Ergebnisse einer früheren Phase-I/II-Studie werden im nächsten Monat präsentiert.

Bayer sieht in der Entwicklung von BAY 2927088 eine Chance, da es bisher keine zugelassene zielgerichtete Erstlinientherapie für NSCLC-Patienten mit Mutationen gibt. Der Erfolg könnte dem Unternehmen helfen, seine Pharma-Sparte zu stärken, die derzeit unter Generika-Konkurrenz leidet. Auch die Probleme in der Agrarchemie-Sparte halten an. Im Klartext bedeutet das, Bayer laufen im Pharma-Sektor die Patente aus und es drohen Schadensersatzforderungen durch Produkte aus der Monsanto Übernahme.

Trotz positiver Entwicklungen in der Pipeline, einschließlich neuer Studien und Zulassungsanträge, ist Bayer weiterhin mit Rückschlägen konfrontiert. Die Aktie hat seit Jahresbeginn 16,4 % an Wert verloren. CEO Anderson verschlankt derweil weiter interne Hierarchien, entlässt Führungskräfte, reduziert die hauseigene Bürokratie, um so Entscheidungsprozesse innerhalb des Konzerns zu beschleunigen.

Plug Power kämpft um Vertrauen: Aktienkurs eingebrochen, Analysten bleiben optimistisch

Wer nur auf eine Energiequelle setzt, erlebt auch die Achterbahnfahrt in nur einem Sektor. Bestes Beispiel dafür ist derzeit die Aktie des US-amerikanischen Unternehmens Plug Power. Der Entwickler von Wasserstoff-Brennstoffzellen durchlebt turbulente Zeiten an der Börse. Der Aktienkurs ist von einem Höchststand von 70 USD Anfang 2021 auf unter 3 USD gefallen. Trotz der anhaltenden Verluste und finanziellen Herausforderungen bleiben die Wall Street Analysten optimistisch, mit einem durchschnittlichen Kursziel von fast 5 USD pro Aktie.

Die Schwierigkeit bei der Bewertung von Plug Power liegt in der Langfristigkeit der Geschäftsaussichten. Laut Goldman Sachs-Analysten bedeutet das für Plug, dass der gewichtete Durchschnitt der erwarteten Cashflows etwa 26 Jahre in der Zukunft liegt. Dies macht Prognosen äußerst schwierig und anfällig für Änderungen in den Annahmen.

Trotz wachsender Nachfrage nach sauberem Wasserstoff bis 2050 fehlt es noch an der nötigen Infrastruktur. Zudem sind im November in den USA Wahlen und was die Strategie der kommenden Regierung ausmacht, ist noch ungewiss. Plug Power verzeichnet weiterhin hohe Verluste bei gleichzeitig hohen Investitionen in den Infrastrukturaufbau. Im letzten Jahr beliefen sich die Nettoverluste auf über 1 Mrd. USD.

Nun hat sich Plug frisches Know-how in die Chefetage geholt: Colin Angle, der ehemaligen CEO von iRobot, wurde in den Vorstand berufen. Angle bringt umfangreiche Erfahrung in Technologieinnovation und strategischer Führung mit. Diese Ernennung soll das Unternehmen bei seiner globalen Expansion und dem Aufbau der Wasserstoffwirtschaft unterstützen.

Die Analysten Meinungen zu Plug Power sind gespalten. Während einige Analysten das Kursziel gesenkt haben, sehen andere noch Potenzial. Die Konsensempfehlung liegt bei "Halten", mit einem durchschnittlichen Kursziel von 5,19 USD.

Globex Mining, mit seinem diversifizierten Portfolio von über 200 Rohstoffprojekten, zeigt eine bemerkenswerte Balance zwischen Risiko und Ertrag. Als "Mini-Version von Berkshire Hathaway" im Rohstoffsektor bietet das Unternehmen eine breite Streuung, die das Risiko einzelner Projekte mindert. Globex Mining scheint damit eine solide Option für Anleger zu sein, die vom Rohstoffsektor profitieren wollen, ohne sich zu stark zu exponieren. Die Bayer AG muss dringend neue Wachstumschancen erschließen, da wichtige Patente im Pharmasegment auslaufen. Die Phase-III-Studie für ein Lungenkrebsmedikament gibt Hoffnung. Doch Pharmaforschung birgt auch das Risiko von Rückschlägen. Bayer bietet möglicherweise mittelfristig Chancen, wenn die neuen Entwicklungen erfolgreich sind, doch das Risiko bleibt. Zudem bemüht sich CEO Anderson nach wie vor um einen Turnaround innerhalb der Konzernstrukturen. Plug Power repräsentiert das höchste Risiko-Rendite-Profil der drei Unternehmen. Als Vorreiter in der Wasserstofftechnologie hat das Unternehmen enormes Potenzial, wie der frühere Kursanstieg auf 70 USD verdeutlicht. Doch der starke Fall auf unter 3 USD hebt Volatilität und das Risiko von dieser Energieform hervor. Noch fehlt es an Infrastrukturen. Plug Power könnte langfristig beste Renditen bieten, wenn sich die Wasserstofftechnologie durchsetzt, doch das Risiko bleibt, welche Energieform sich in Zukunft durchsetzen wird. Für Anleger mit geringer Risikobereitschaft erscheint Globex Mining als die attraktivste Option. Das Unternehmen bietet eine solide Diversifikation und hat bereits finanzielle Verbesserungen gezeigt. Bayer könnte für mittelfristig orientierte Anleger interessant sein, die auf erfolgreiche Produktentwicklungen setzen. Plug Power bleibt eine Wette auf die Zukunft der Wasserstofftechnologie.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.