03.07.2023 | 04:44

Vergessen Sie das Heizungsgesetz – 100 % Turnaround Chance mit Deutsche Bank, Volkswagen, BYD und Cardiol Therapeutics möglich

Wenn die großen Indizes performen, bleiben manche Werte leider auf der Strecke. Das liegt an der mangelnden Attraktivität oder auch an sogenannten Mega-Trends wie Künstliche Intelligenz oder Digitalisierung. Die Deutsche Bank ist im Jahr 2023 gut auf Kurs, bei Volkswagen sollte die niedrige Bewertung irgendwann auffallen und beim Biotech-Wert Cardiol Therapeutics bahnt sich ein großer Sprung an. Wir schauen genauer hin.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

CARDIOL THERAPEUTICS | CA14161Y2006 , DEUTSCHE BANK AG NA O.N. | DE0005140008 , BYD CO. LTD H YC 1 | CNE100000296 , VOLKSWAGEN AG VZO O.N. | DE0007664039

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir wollen uns an Unternehmen beteiligen, die oftmals an lebensverlängernden oder -rettenden Innovationen arbeiten und auf die Privatanleger sonst keinen Zugriff hätten. [...]" Hans Hinkel, CEO/COO, BioTec CCI AG

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Deutsche Bank – Gut unterwegs, dennoch unbeliebt

Der Kurs bleibt felsenfest unter 10 EUR, aber wer auf die Zahlen der Deutschen Bank schaut, wird positiv überrascht. Nach Jahren der Restrukturierung hat das deutsche Spitzeninstitut die Wende offenbar geschafft. Die Erträge steigen stark, denn mit der Zinswende funktioniert nun auch wieder das Aktivgeschäft. Jüngst setzt sich auch das Investment Banking in Bewegung und die hohen Kurse an den Märkten verhelfen zu steigenden Margen im Asset Management.

Nun kommen auch noch positive Signale aus den USA. Dort meisterte die DBK-US-Tochter den jüngsten Stresstest mit Bravour. Im Ergebnis zeigen die transatlantischen Großbanken nach den jüngsten Ergebnissen die Fähigkeit, eine Wirtschaftskrise im Ernstfall gut zu meistern. Im dunkelsten Negativszenario der US-Notenbank FED, das einen schweren Konjunktureinbruch annimmt, konnten alle 23 getesteten Institute im Schnitt eine Kapitalquote von 10,1 % vorhalten. Gefordert waren mindestens 4,5 %. Angesichts der Turbulenzen unter den US-Regionalbanken im Frühjahr, in deren Folge es zu Zusammenbrüchen von einigen Instituten kam, stand der turnusmäßige Belastungscheck diesmal besonders im Blickpunkt. Die US-Tochter der Deutschen Bank, die in der Vergangenheit mehrmals durchgefallen war, schnitt im Test mit einer erstarkten Kapitalquote von 17,4 % ab. Dieses Polster sollte vor Ungemach bewahren.

Leider gibt es in Deutschland immer noch Probleme mit der technischen Integration der Postbank. Der langwierige Migrationsprozess stellt Postbank-Konten in den Offline-Betrieb, Kunden können derzeit vor allem am Wochenende schwer mit ihren Mitteln operieren, selbst das Abheben von Bargeld funktioniert nicht durchgängig. Kein gutes Zeugnis für einen Konzern, der sich seit nunmehr 10 Jahren in die Neuzeit transformiert. Trotz ständig neuer DAX-Rekorde fiel die DBK-Aktie nach einem Zwischenhoch bei 12,40 EUR wieder auf 9,60 EUR zurück. 23 Studien befinden sich auf der Plattform Refinitiv Eikon. Sie errechnen ein mittleres 12-Monats-Kursziel von 12,67 EUR. Der Turnaround im Kurs sollte also bald in die Puschen kommen.

Cardiol Therapeutics – Dem Herzen zugewandt

Cardiol Therapeutics Inc. (CRDL) ist ein kanadisches Biotechnologieunternehmen, das sich auf die Erforschung und klinische Entwicklung von innovativen Therapiemethoden für die Behandlung von Herz-Kreislauf-Erkrankungen spezialisiert hat. Der aussichtsreiche Produktkandidat des Unternehmens, CardiolRx (Cannabidiol), ist eine pharmazeutisch hergestellte orale Lösungsformulierung, welche speziell für den Einsatz bei Herzkrankheiten entwickelt wurde. Cannabidiol hemmt bekanntermaßen die Aktivierung des Inflammasom-Signalweges, von dem bekannt ist, dass er eine wichtige Rolle bei Entzündungen und Fibrose in Verbindung mit Myokarditis, Perikarditis und Herzinsuffizienz spielt. Im Dezember hat das Unternehmen eine Phase-2-Pilotstudie zur Behandlung von rezidivierender Perikarditis gestartet. Dabei handelt es sich um eine entzündliche Herzerkrankung mit Symptomen wie stechenden Brustschmerzen, Kurzatmigkeit und Müdigkeit, welche die körperliche Aktivität und die Lebensqualität der Betroffenen einschränken. In den USA wird für die nächsten Jahre ein Anstieg der Indikation Herzinsuffizienz von 33 % erwartet. Schon heute leiden dort knapp 10 Mio. Menschen unter dieser Lebenseinschränkung.

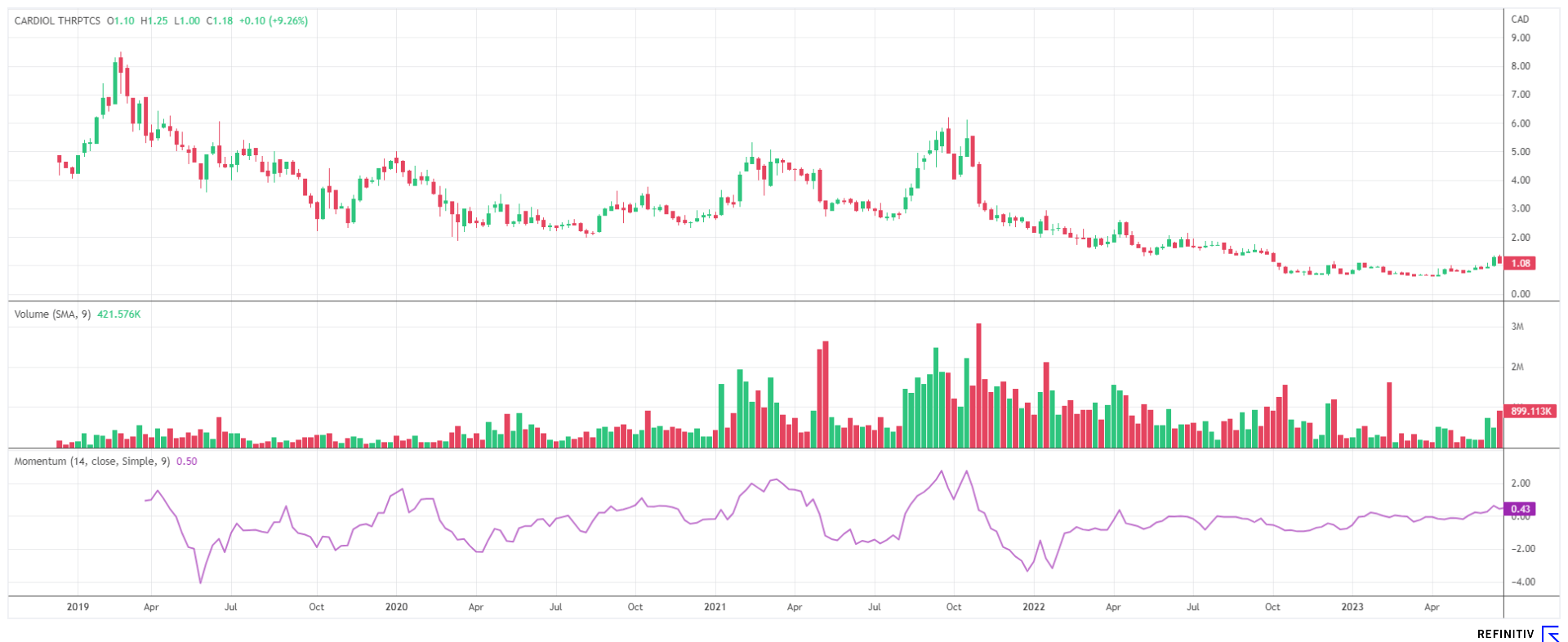

Der Kurs der CRDL-Aktie machte wegen guter Forschungsfortschritte im zweiten Quartal einen 100 % Sprung von 0,67 auf 1,37 CAD. Am Freitag kostete sie 1,18 CAD. Die Umsätze an der Börse sind hoch. „Wir glauben, dass wir dramatisch unterbewertet sind“, so David Elsley, CEO von Cardiol Therapeutics kürzlich in einem Interview mit Manuel Koch. Richtig, denn mit einer Marktkapitalisierung von nur 76,8 Mio. CAD steht die Aktie aktuell nur knapp über dem Kassenbestand von ca. 60 Mio. CAD. Wenn Broker eine Kapitalerhöhung anbieten, lächelt David Elsley gelassen, denn das Unternehmen ist bis ins Jahr 2025 durchfinanziert. Die Analysten von Leede, Jones & Gable sowie First Berlin sehen ein gewogenes 12-Monatskursziel von etwa 4,00 CAD. Die Kanadier könnten mit weiteren guten News im laufenden Jahr zu den Top-Performern im Biotech-Sektor avancieren.

Volkswagen versus BYD – Die technische Gegenwehr läuft

Zwei weitere Turnaround-Werte aus dem Automobilbereich machen derzeit auf sich aufmerksam. Auf dem Radar erscheint der größte chinesische Hersteller „Build your Dreams“ (BYD) mit einer abgeschlossenen Bodenbildung bei etwa 25 EUR. Das Hoch von 41,80 EUR hatte das Technologie-Unternehmen bereits im Juli 2022 erreicht. Danach verkaufte auch Warren Buffet Anteile an der Firma. Prompt kam der Kurs ins Straucheln und erreichte im November 2022 mit 20,65 UER seinen vorläufigen Tiefststand. Fundamental wächst das Unternehmen mit rund 20 % per annum unvermindert stark und wird im Jahr 2026 einen Umsatz von mehr als 1 Bn. CNY erreichen. Das KGV soll sich nach Studien auf Refinitiv Eikon dabei von rund 30 auf etwa 12 vermindern. Von 32 Analysten sind ganze 29 positiv, das mittlere 12-Monatskursziel liegt bei 336 CNY oder 42,50 EUR.

Der deutsche Konkurrent Volkswagen wächst bei weitem nicht so stark, ist aber analytisch nur mit einem KGV 2023e von 4,5 bewertet. In China hat man eine Spitzenposition im Absatz von Fahrzeugen, in Europa hingegen geht das Geschäft seit Jahren zurück. Im direkten Vergleich zu BYD liegt die Marktkapitalisierung rund 25 % tiefer bei ca. 70 Mrd. EUR. Derweil liegen die Umsätze bei VW mit über 300 Mrd. EUR viermal so hoch, wie beim fernöstlichen Rivalen. Es scheint, als dass internationale Investoren die hohe Dynamik der asiatischen Hersteller gegenüber „Made in Germany“ bevorzugen. Dennoch: Mit einem 2025e KGV von 3,7 und einer Dividende von 7 % muss auch eine VW-Aktie irgendwann wieder auf der Kaufliste erscheinen. Die 33 Analysten auf der Plattform Refinitiv Eikon erwarten in 12-Monaten 159 EUR – immerhin ein potenzieller Aufschlag von 30 %. Im 3-Jahreschart wäre die Untertassenformation bei etwa 175 EUR abgeschlossen. Einsammeln!

Die Börse gibt und nimmt. Während KI-relevante Papiere im Bereich ihrer Mehrjahres-Hochs notieren, werden andere Branchen derzeit schlichtweg vernachlässigt. Im Bereich Automobile und Biotech gibt es aber Chancen, die man auf dem Radar haben sollte.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.