30.05.2023 | 06:00

Barrick Gold, Desert Gold, Deutsche Bank – Was passiert nach der Aufhebung der Schuldenobergrenze der USA?

In den USA haben sich die Demokraten und Republikaner auf einen Kompromiss im Schuldenstreit geeinigt. Damit kann die USA weitere Kredite aufnehmen, was letztlich eine steigende Geldmenge zur Folge haben wird. Das könnte die Inflation zusätzlich befeuern, andererseits den Goldpreis beflügeln. Schon in den vergangenen Monaten ist der Goldpreis durch die Turbulenzen im Bankenwesen nach oben geschnellt und konnte ein neues Hoch markieren. Trotzdem ist das bemerkenswert, denn die FED hatte die Zinsen deutlich angehoben, was eigentlich eher für einen sinkenden Goldpreis gesprochen hätte. Sollten die Zinssätze nicht weiter steigen oder sogar sinken, wäre das ein weiteres positives Signal für Gold. Wir sehen uns daher 2 Goldunternehmen an und analysieren die Deutsche Bank.

Lesezeit: ca. 5 Min.

|

Autor:

Armin Schulz

ISIN:

BARRICK GOLD CORP. | CA0679011084 , DESERT GOLD VENTURES | CA25039N4084 , DEUTSCHE BANK AG NA O.N. | DE0005140008

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir wussten, dass die Welt sich rasch elektrifiziert und urbanisiert und dafür erhebliche Mengen an Kupfer benötigt. [...]" Nick Mather, CEO, SolGold PLC

Der Autor

Armin Schulz

Der gebürtige Mönchengladbacher studierte Betriebswirtschaftslehre in den Niederlanden. Im Zuge des Studiums kam er erstmals mit der Börse in Kontakt. Er hat mehr als 25 Jahre Erfahrung bei Börsengeschäften.

Tag-Cloud

Aktien-Cloud

Barrick Gold – auf der Suche nach Übernahmezielen

Für einen der größten Goldproduzenten weltweit, Barrick Gold, sollte sich die Meldung aus den USA positiv auswirken. Mit mehr Schulden sollte der Dollar, der zuletzt stark war, wieder schwächeln. Am 3. Mai veröffentlichte der Konzern seine Zahlen zum 1. Quartal. Der Nettogewinn betrug 120 Mio. USD oder 0,07 USD pro verwässerter Aktie, gegenüber 438 Mio. USD oder 0,25 USD im Vorjahresquartal. Die Goldproduktion im ersten Quartal belief sich auf 952.000 Unzen und die Kupferproduktion auf 88 Millionen Pfund. Damit ging sowohl die Gold- als auch die Kupferproduktion im Vergleich zum Vorjahr zurück.

Das Unternehmen sieht sich dennoch auf dem Weg, seine Prognosen von 4,2 bis 4,6 Mio. Unzen Gold und 420 bis 470 Mio. Pfund Kupfer zu erreichen, da im 2. Halbjahr die Produktion deutlich gesteigert werden soll. Unter anderem soll die Erweiterung der Pueblo Viejo-Anlage ihren Betrieb im Juli aufnehmen. Der Gesamtumsatz von 2.643 Mio. USD entspricht einem Rückgang von 7,4 % gegenüber dem Vorjahr. Der bereinigte Nettogewinn betrug 247 Mio. USD und der Netto-Cashflow aus operativer Tätigkeit sank im Jahresvergleich um 22,7 % auf 776 Mio. USD. Das Unternehmen erklärte eine vierteljährliche Dividende von 0,10 USD pro Aktie und genehmigte ein neues Aktienrückkaufprogramm.

Gegenüber der Financial Times sagte CEO Mark Bristow, CEO von Barrick Gold, dass das Unternehmen auf der Jagd nach Übernahmen ist. Hier könnte Afrika mit den günstigen Produktionskosten in den Fokus rücken. Außerdem geht man davon aus, dass der prognostizierte Kupferpreis in naher Zukunft steigen wird, was teilweise auf die Erholung des chinesischen Marktes für Basismetallimporte zurückzuführen ist. Auch die Energiewende sorgt für erhöhten Kupferbedarf. Mit dem zuletzt gefallenen Goldpreis ging auch der Aktienkurs von Barrick Gold zurück. Derzeit zahlt man für einen Anteilsschein 16,99 USD.

Desert Gold – prüft die Möglichkeiten der Produktion

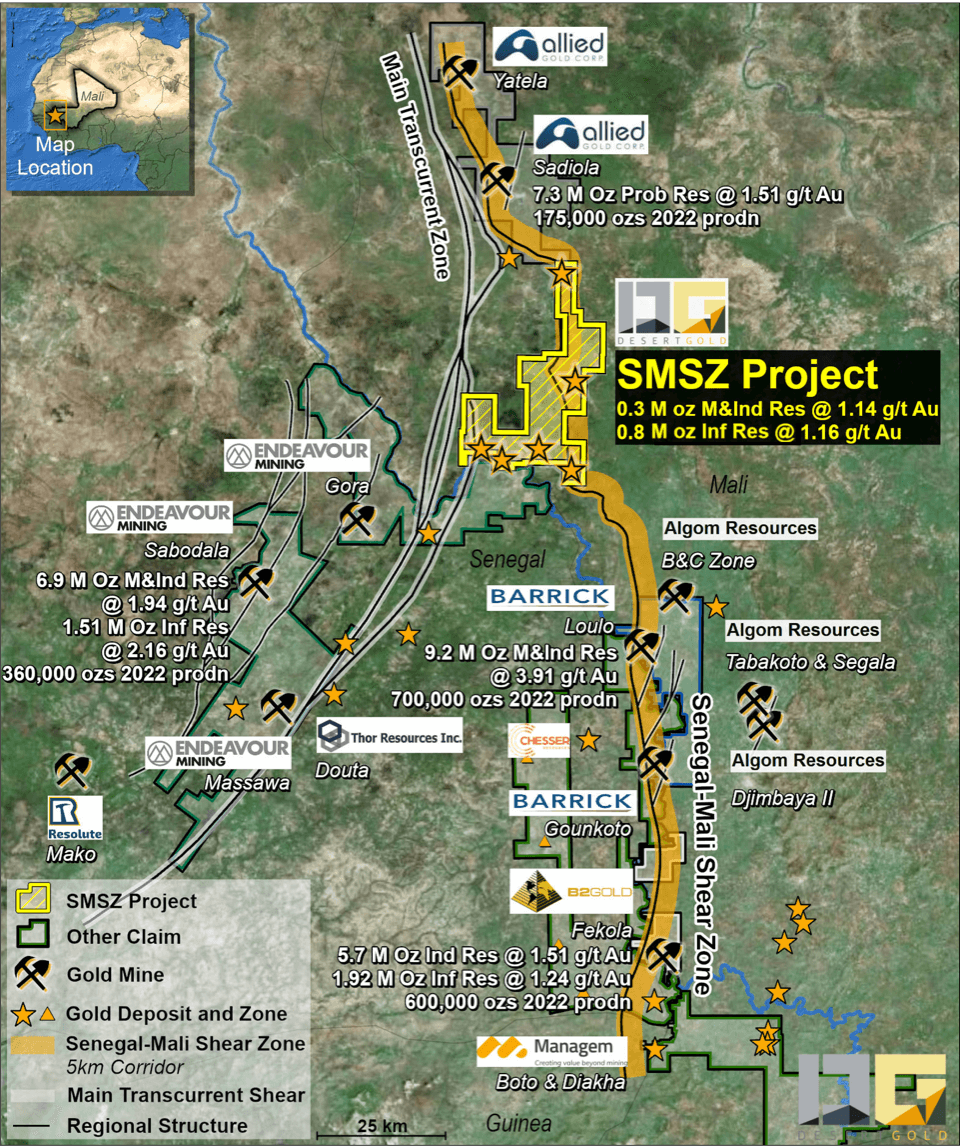

Desert Gold Ventures, ein Goldexplorations- und Erschließungsunternehmen, ist im Goldgürtel von Westmali tätig. Das afrikanische Land hat in den vergangenen Jahren Mrd. von USD an Infrastrukturinvestitionen von einigen der größten Goldunternehmen der Welt angezogen. Kein Wunder, denn die Goldproduktion in Afrika gilt als günstig. Mit seinem Vorzeigeprojekt, dem 440 km² großen Projekt Senegal-Mali Scherzone (SMSZ), befindet sich Desert Gold Ventures im Herzen der wichtigsten Bergbaustruktur der Region und ist von großen Goldminen der Produzenten, wie beispielsweise Barrick Gold oder B2 Gold umringt. Die M&A Aktivitäten haben in dem Gebiet zugenommen, so hat Fortuna Silver zuletzt Chesser Resources für 60 Mio. USD übernommen. Der IPO von Allied Gold an der London Stock Exchange sorgt ebenfalls für Übernahmefantasien, denn deren Sadiola Mine grenzt an die Liegenschaft von Desert Gold.

Das SMSZ-Projekt hat im vergangenen Jahr eine Mineralressourcenschätzung von etwa 1,1 Mio. Unzen veröffentlicht, bei einem Durchschnittsgehalt von etwa 1,15 g/t. Diese Ressourcen stammen aus 5 Lagerstätten, von denen sich 4 in unmittelbarer Nähe zueinander im südlichen Teil des Projekts befinden. Darüber hinaus wurden durch Bohrungen über 21 Goldzonen mit wirtschaftlichem Potenzial und begrenzter Exploration entdeckt. Mit dem kommenden Bohrprogramm über 30.000 m soll die Mineralressource auf über 2 Mio. Unzen erhöht werden. Die jüngste Unternehmensmeldung vom 25. April berichtete bereits von einem Gold-in-Schneckenbohrer-Wert von 2.680 ppb in der Nähe der Goldzone Mogoyafara South, was die Lagerstätte deutlich erweitern könnte.

Parallel prüft das Unternehmen derzeit die wirtschaftliche Machbarkeit der Errichtung einer kleinen Haufenlaugungsmine auf der Lagerstätte Barani East, die eine hochgradige Mineralisierung und einen oberflächennahen oxidierten Anteil aufweist. Der Start einer Produktion würde für eine Neubewertung der Aktie sorgen. Derzeit notiert die Aktie bei 0,07 CAD und kommt damit auf eine Marktkapitalisierung von gerade einmal 13,7 Mio. CAD. Wer mehr wissen möchte sollte sich die Unternehmenspräsentation auf dem International Investment Forum auf YouTube ansehen.

Deutsche Bank – Kostensparprogramm

Die USA bleiben zahlungsfähig. Das sind gute Nachrichten für die Deutsche Bank. Damit ist eine große Unsicherheit aus dem Markt. Die Turbulenzen im Bankenwesen beschränken sich mit Ausnahme der Credit Suisse auf die USA. Auch der Bundesverband deutscher Banken gab in seinem Quartalsbericht Entwarnung für die deutschen Geldhäuser und sieht die Kreditvergabe nicht gefährdet. Die Basel III Richtlinien zeigen also ihre Wirkung. Auch die CDS, die für den Absturz der Deutschen Bank Aktie verantwortlich waren, haben sich mittlerweile wieder auf einem normalen Level eingependelt.

Im 1. Quartal 2023 übertraf die Bank die Erwartungen der Analysten in Bezug auf Erträge mit 7,31 Mrd. EUR sowie einem Gewinn je Aktie von 0,61 EUR und plant mögliche Aktienrückkäufe ab dem 3. Quartal. CEO Christian Sewing äußerte sich zuversichtlich, die Ziele für 2025 zu erreichen oder sogar zu übertreffen, mit potenziellen Umsätzen von rund 30 Mrd. EUR und einem Ergebnis vor Steuern von über 10 Mrd. EUR. Dazu sollen Mio. EUR eingespart werden, unter anderem mit einem Abbau ihrer Büroflächen und mehr Home-Office Arbeitsplätzen.

Um eine Klage der Missbrauchsopfer von Jeffrey Epstein beizulegen, hat sich der Konzern bereit erklärt, 75 Mio. USD zu zahlen. Damit wäre das Thema dann hoffentlich vom Tisch. Die Aktie der Deutschen Bank hat schlechter performt, als die der Konkurrenz. Dabei ist sie mit einem Kurs-Buchwert-Verhältnis von 0,3 und einem Kurs-Gewinn-Verhältnis von unter 5 günstig bewertet. Das GAP, was sich nach der CDS-Explosion im Chart aufgetan hat, konnte die Aktie noch nicht schließen. Derzeit handelt die Aktie um 9,65 EUR.

Mit der Einigung im Streit um die Schuldenobergrenze verschwindet eine große Verunsicherung aus dem Markt. Schon am 29. Mai öffneten die Börsen deutlich höher. Der USD dürfte nun wieder Schwäche zeigen, was dem Goldpreis zu Gute kommt. Barrick Gold hat ein schwaches 1. Quartal abgeliefert, wird seine Produktion in der 2. Jahreshälfte aber deutlich steigern können. Ein hoher Goldpreis hilft auch Desert Gold, die mit ihrem aktuellen Bohrprogramm ihre Mineralressourcen bis Ende des Jahres erhöhen wollen. Die Deutsche Bank dürfte auch von der Entscheidung profitieren und ist derzeit ohnehin günstig bewertet.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.