11.01.2023 | 05:30

Barrick Gold, Desert Gold, Newmont – Gold Aktien im Aufwind

Gold und Goldminenaktien sind wieder gefragt und die Chancen stehen gut, dass sich der Trend fortsetzt. Der US-Dollar war im vergangenen Jahr extrem stark und hat damit die Nachfrage nach dem gelben Metall geschwächt, zuletzt verlor die Währung aber an Wert. Zusätzlich deutet sich eine Lockerung der Zinspolitik der FED an, denn die Inflation in den USA ist bereits deutlich auf 7,1% zurückgegangen. Die Zentralbanken kaufen in großen Mengen Gold, was den Goldpreis ebenfalls positiv beeinflusst. Unter dem Strich hellen sich die Aussichten für Gold deutlich auf. Grund genug sich drei Goldunternehmen genauer anzusehen.

Lesezeit: ca. 4 Min.

|

Autor:

Armin Schulz

ISIN:

BARRICK GOLD CORP. | CA0679011084 , DESERT GOLD VENTURES | CA25039N4084 , NEWMONT CORP. DL 1_60 | US6516391066

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir haben eine klare Strategie, um das Staatsrisiko in Papua-Neuguinea zu neutralisieren. [...]" Matthew Salthouse, CEO, Kainantu Resources

Der Autor

Armin Schulz

Der gebürtige Mönchengladbacher studierte Betriebswirtschaftslehre in den Niederlanden. Im Zuge des Studiums kam er erstmals mit der Börse in Kontakt. Er hat mehr als 25 Jahre Erfahrung bei Börsengeschäften.

Tag-Cloud

Aktien-Cloud

Barrick Gold – Quartalszahlen am 15. Februar

Neben den oben aufgeführten positiven Faktoren besteht weiterhin das Gerücht, dass Russland 2 Barrel Öl für ein Gramm Gold verkaufen will, was den Goldpreis in Richtung 3.600 USD treiben würde. Das die Zentralbanken so viel Gold kaufen wie schon lange nicht mehr nährt dieses Gerücht zusätzlich. Für Barrick Gold sind das gute Nachrichten, denn parallel fällt auch der Ölpreis. Das senkt direkt die Betriebskosten und vergrößert bei steigendem Goldpreis zusätzlich die Marge. Am 10. Januar hat der Konzern seine Quartalszahlen für den 15. Februar avisiert, schon am 17. Januar soll eine Vorabinformation hinsichtlich der Produktion, Verkauf und Kosten erfolgen.

Operativ läuft es gut. Eines der größten unerschlossenen Goldvorkommen der Welt, das Reko Diq Projekts in Pakistan, hat grünes Licht für den Aufbau der Mine bekommen. Die Produktion dort soll 2028 beginnen. Bereits aktiv sind dagegen die Minen des Joint-Ventures mit Newmont in Nevada. Dort erwartet man für das kommende Jahr höhere Fördermengen. Barrick hält 61,5 % während sich Newmont mit 38,5 % begnügen muss. Doch auch fundamental steht das Unternehmen mittlerweile gut da.

Die Schulden sind nahezu abgebaut und man hat rund 1% der ausstehenden Aktien in den ersten 9 Monaten 2022 zurückgekauft. Außerdem wurde die Dividende angehoben. Auch wenn der Goldpreis im Oktober schwach war, so dürften der November und Dezember das mehr als wettgemacht haben. Die Aktie hat seit Anfang November in der Spitze fast 50% zugelegt und ist aktuell für 18,97 USD zu haben. Mit der Öffnung der chinesischen Wirtschaft könnte auch Kupfer wieder deutlich mehr gefragt sein.

Desert Gold – Finanzierung läuft

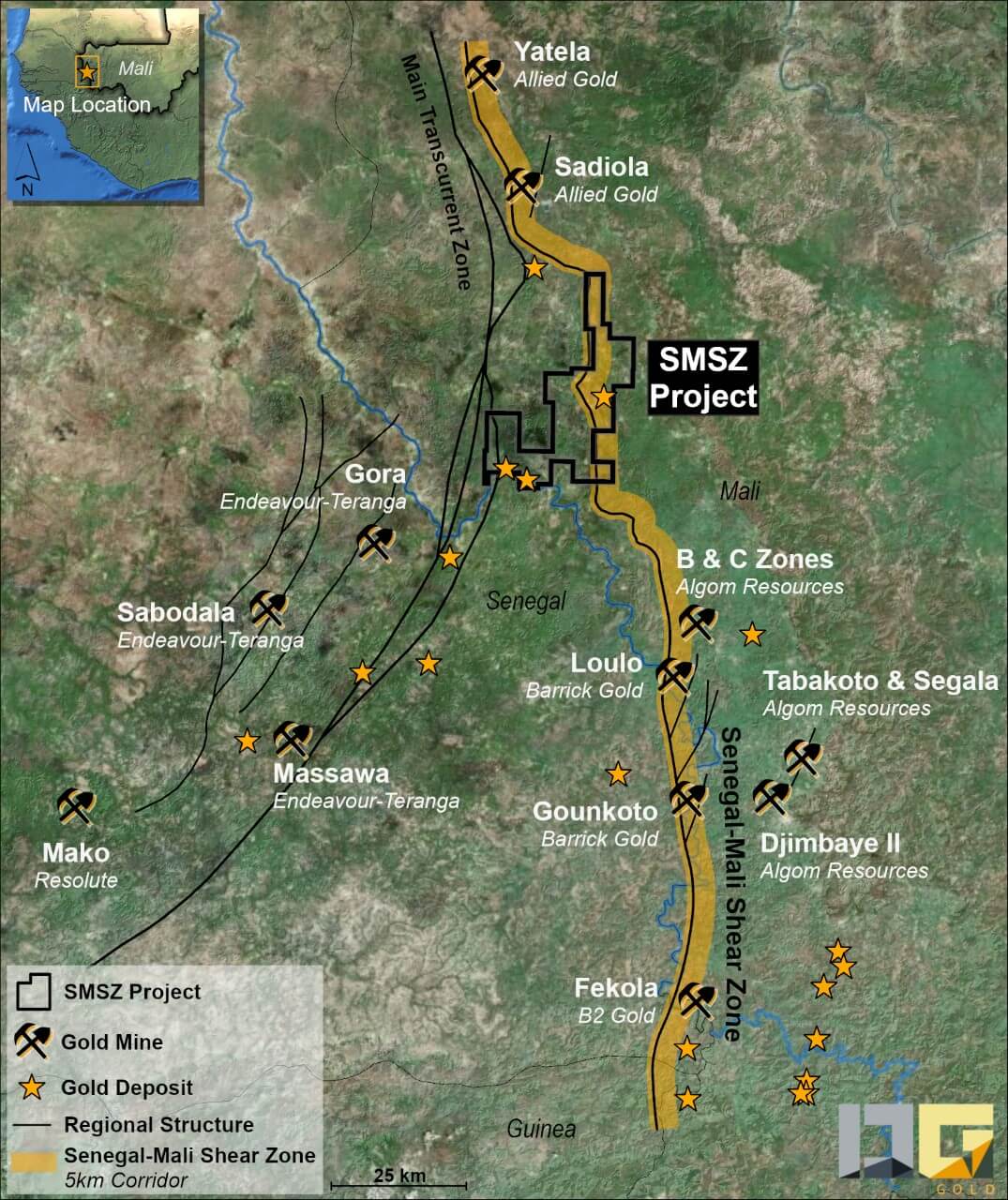

Desert Gold besitzt ein 440 qkm großes Landpaket, das sich in der Senegal-Mali-Scherzone befindet. Es steht in Verbindung mit 11 Goldlagerstätten, von denen 9 derzeit abgebaut werden. Die Geologie des Gebietes ähnelt den nahegelegenen Minen Sadiola/Yatela und Sabodala. Es enthält gemessene und angezeigte Mineralressourcen von 8,47 Mio. Tonnen mit einem Gehalt von 1,14 g/t Gold (insgesamt 310.300 Unzen) sowie abgeleitete Mineralressourcen von 20,7 Mio. Tonnen mit einem Gehalt von 1,16 g/t Gold (insgesamt 769.200 Unzen). Es gibt 24 bekannte Goldzonen, von denen 19 nur minimale Explorationen erfahren haben. Um die Mineralressourcen zu erweitern plant das Unternehmen die Durchführung eines Explorationsprogramms im Wert von 4 Mio. $, einschließlich Bohrungen auf ca. 30.000 m. Ein Update der Ressourcen wird für das vierte Quartal 2023 erwartet.

Die geplanten Bohrungen kosten Geld und so hat Desert Gold am 14. Dezember 2022 gemeldet, dass sie die Finanzierung unter der Voraussetzung einer Genehmigung der Toronto Venture Stock Exchange auf insgesamt 57.142.857 Aktien zu einem Preis von 0,07 CAD pro Einheit erhöht haben. Damit werden bis zu 4 Mio. CAD in die Kassen gespült. Zum Zeitpunkt der Meldung lagen bereits Zeichnungsscheine für 32.717.184 Aktien vor. Zusätzlich erhält jeder Investor einen Warrant. Die Organe des Unternehmens beteiligten sich mit 8.128.571 Aktien. Sobald die Transaktion abgeschlossen ist dürften die Bohrarbeiten in der Gourbassi West North Goldzone beginnen.

Je schneller die Ressourcenschätzung angehoben werden kann, umso schneller taucht das Unternehmen auf dem Radar von den größeren Goldproduzenten auf. Im Dezember kaufte Managem für 282 Mio. CAD die Explorationsrechte in Senegal, Mali und Guinea von der Iamgold Corporation. Das Projekt befindet sich ebenfalls in der Senegal-Mali-Scherzone und ist nicht weit von der Liegenschaft Desert Golds entfernt. Die Aktie steht aufgrund der Finanzierung momentan unter Druck und kann mit 0,05 CAD derzeit unter dem Preis der Privatplatzierung erworben werden.

Newmont – im Dow Jones Sustainability World Index

Gemessen an der Marktkapitalisierung ist Newmont der größte Goldproduzent der Welt. Nachdem die Energiekosten stiegen und der Goldpreis eher fiel als nach oben kletterte verlor die Aktie von Newmont in der Spitze über 56 %. Doch seitdem der Goldpreis klettert geht es auch mit Newmont wieder aufwärts. Von den Tiefs hat man sich schon wieder rund 40 % entfernt. Der Konzern ist in Afrika, Australien sowie Nord- und Südamerika aktiv. Neben Gold fördert man auch Silber, Kupfer und andere Metalle. Damit ist das Unternehmen breit aufgestellt.

Am 13. Dezember wurde das Unternehmen zum 15. Mal in Folge in den Dow Jones Sustainability World Index aufgenommen und erzielte dabei die höchste Punktzahl aller Metall- und Bergbauunternehmen. Das zeigt wie ernst es dem Unternehmen mit der Umsetzung der ESG Kriterien ist. Im letzten Quartal meldete der Konzern eine Produktion von 1,49 Mio. Unzen Gold und 299.000 Unzen Goldäquivalent aus Nebenprodukten. Die Goldkosten beliefen sich auf 968 USD pro Unze und All-in Sustaining Costs von 1.271 USD pro Unze.

Am 23. Februar werden die Zahlen zum 4. Quartal veröffentlicht und die Chancen stehen wie bei Barrick gut, dass sie ordentlich ausfallen. Es wird interessant sein wieviel des 1 Mrd. USD Aktienrückkaufprogramms ausgeführt wurde. Aus dem Nevada Joint-Venture mit Barrick wird 2023 voraussichtlich ein höherer Goldoutput erwartet. Momentan kostet eine Aktie 52,29 USD. Solange es keine Schlusskurse unterhalb von 45,25 USD gibt bleibt der etablierte Aufwärtstrend intakt.

War im Jahr 2022 die Stimmung auf dem Goldmarkt am Boden, so hat sich einmal mehr der Inflationsschutz des Edelmetalls gezeigt. Viele glaubten an die Krytowährungen und wurden bitter enttäuscht. In diesem Jahr läuft nahezu alles für die Goldunternehmen. Barrick Gold lockt die Anleger mit einer höheren Dividende. Desert Gold finanziert gerade sein kommendes Bohrprogramm. Hier würde langfristig ein strategischer Partner Sinn machen. Newmont profitiert als größter Goldproduzent am stärksten von höheren Goldpreisen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.