18.12.2025 | 05:00

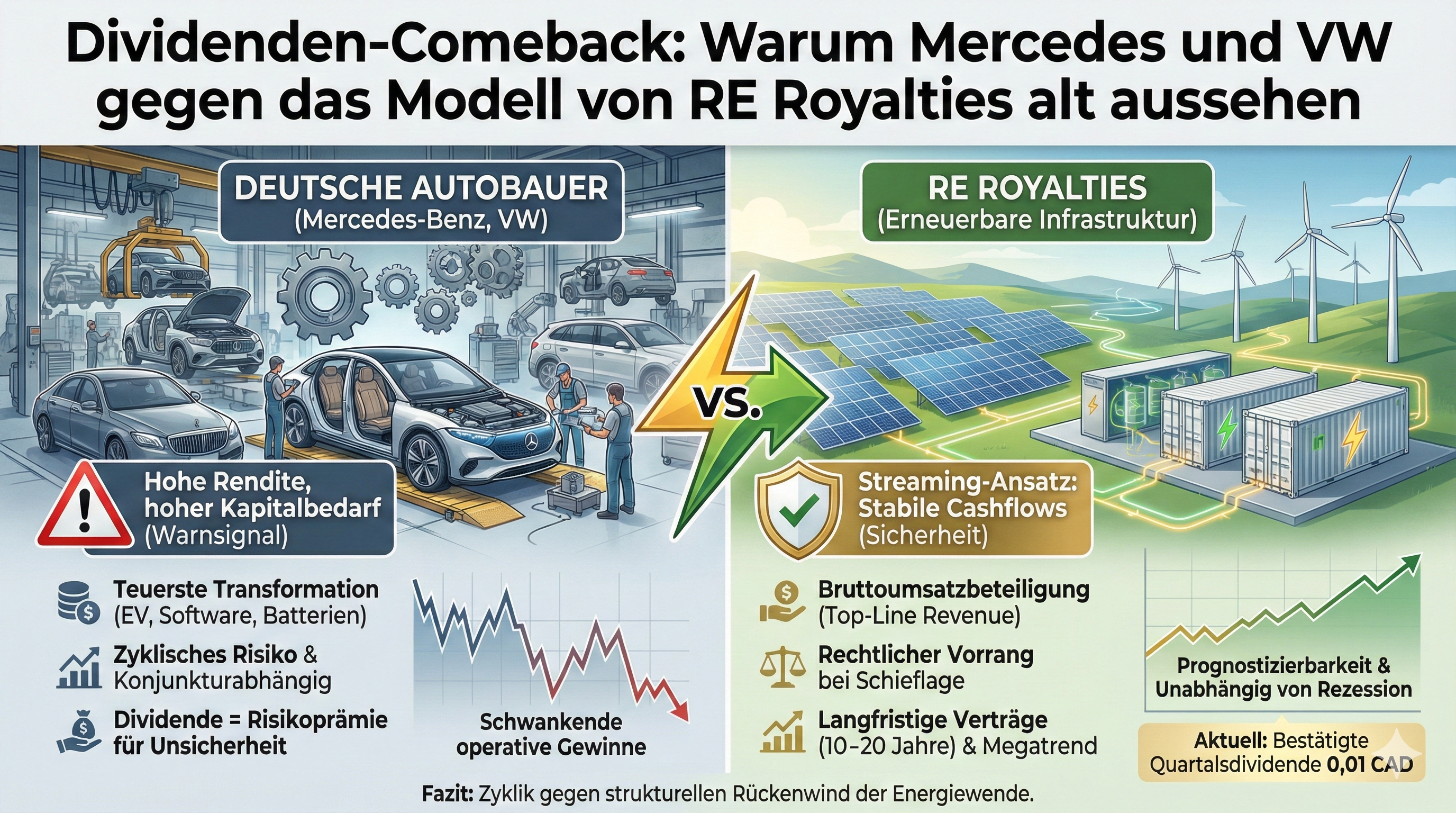

Dividenden-Comeback: Warum Mercedes-Benz und VW gegen das Modell von RE Royalties alt aussehen

In einer Marktphase, in der die Zinsen ihren Zenit erreicht haben und Tech-Aktien ambitioniert bewertet sind, besinnen sich Anleger wieder auf die ältesten Ertragsbringer der Börsengeschichte: Dividenden. Doch die Jagd nach der höchsten Rendite entpuppt sich oft als gefährliches Unterfangen, denn eine hohe prozentuale Ausschüttung ist oft kein Zeichen von Stärke, sondern ein Warnsignal für fallende Kurse oder strukturelle Probleme. Während die deutschen Automobilgiganten Mercedes-Benz und Volkswagen mit optisch günstigen Bewertungen und satten Renditen locken, steht ihr Geschäftsmodell vor der teuersten Transformation der Geschichte. In diesem Umfeld rückt mit RE Royalties ein kanadischer Nischenwert in den Fokus, dessen Geschäftsmodell speziell darauf ausgelegt ist, stabile Cashflows aus dem Megatrend der Energiewende zu generieren, ohne die operativen Risiken eines Industriekonzerns zu tragen.

Lesezeit: ca. 3 Min.

|

Autor:

Nico Popp

ISIN:

RE ROYALTIES LTD | CA75527Q1081 , VOLKSWAGEN AG VZO O.N. | DE0007664039 , MERCEDES-BENZ GROUP AG | DE0007100000

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

Der Autor

Nico Popp

In Süddeutschland zuhause, begleitet der leidenschaftliche Börsianer die Kapitalmärkte seit rund zwanzig Jahren. Mit einem Faible für kleinere Unternehmen ausgestattet, ist er ständig auf der Suche nach spannenden Investmentstorys

Tag-Cloud

Aktien-Cloud

Das Dilemma der Autobauer: Hohe Rendite, hoher Kapitalbedarf

Auf den ersten Blick wirken die deutschen Premium-Hersteller wie gemacht für Dividenden-Investoren: Mercedes-Benz hat sich unter der Führung von Ola Källenius konsequent auf das Luxussegment ausgerichtet und konnte zuletzt operative Margen präsentieren, die eine Dividendenrendite von teilweise über 7 % ermöglichten. Das Unternehmen schüttet Milliardengewinne aus, die primär noch aus dem Verkauf hochprofitabler Verbrennermodelle stammen. Ähnlich ist die Lage bei Volkswagen. Die Vorzugsaktie der Wolfsburger wird an der Börse teilweise mit einem Kurs-Gewinn-Verhältnis von unter 4 gehandelt, was rechnerisch zu zweistelligen Dividendenrenditen führen kann. Doch diese Zahlen sind trügerisch, denn sie spiegeln die Skepsis des Marktes wider.

Beide Konzerne stehen vor einem gewaltigen finanziellen Spagat. Sie müssen einerseits die Aktionäre mit hohen Ausschüttungen bei Laune halten, benötigen aber andererseits jeden freien Euro, um die gigantischen Investitionen in Elektromobilität, Software und Batteriefabriken zu stemmen. Ein Euro, der als Dividende an die Aktionäre fließt, fehlt im Zweifel bei der Entwicklung der nächsten Fahrzeuggeneration. Sollte sich die Weltkonjunktur eintrüben oder der Absatz in China weiter schwächeln, sind Dividendenkürzungen bei zyklischen Werten wie Mercedes oder VW nicht unwahrscheinlich. Die Dividende ist hier eine Art Prämie für das unternehmerische Risiko, das Anleger in einer volatilen Transformationsphase tragen.

RE Royalties: Der Streaming-Ansatz für grüne Energie

Ganz anders funktioniert es beim kanadischen Unternehmen RE Royalties. Das Geschäftsmodell ist nicht der Verkauf von Produkten an Konsumenten, sondern die Finanzierung von Infrastruktur. RE Royalties vergibt Kapital an Projektentwickler im Bereich der erneuerbaren Energien – von Solarparks über Windkraftanlagen bis hin zu Batteriespeichern. Im Gegenzug erhält das Unternehmen keine Anteile an den oft schwankenden operativen Gewinnen, sondern eine Bruttoumsatzbeteiligung (Royalty) oder festverzinsliche Kredite. Dieser Ansatz entkoppelt die Einnahmen weitgehend von den klassischen unternehmerischen Risiken wie steigenden Personalkosten oder Inflation, da die Einnahmen oft direkt an die Stromproduktion und staatlich garantierte Einspeisevergütungen gebunden sind.

Für Dividendenjäger ist dieses Modell aus einem entscheidenden Grund attraktiv: Sicherheit durch rechtlichen Vorrang. RE Royalties strukturiert seine Finanzierungen meist so, dass sie im Falle einer Schieflage des Projektbetreibers vorrangig bedient werden. Während ein Autoaktionär erst bedient wird, wenn alle Kosten, Zinsen und Steuern bezahlt sind, greift RE Royalties die Cashflows oft schon auf der Einnahmeseite ab. Das nennt man „Top-Line Revenue“. Das Unternehmen hat sich damit eine Nische geschaffen, die Banken oft zu komplex und Private-Equity-Fonds zu kleinteilig ist. Diese Lücke ermöglicht es RE Royalties, Renditen zu erzielen, die deutlich über dem Marktdurchschnitt liegen, und diese in Form von stabilen Ausschüttungen an die Aktionäre weiterzureichen. Das Portfolio ist dabei breit diversifiziert über verschiedene Technologien und Jurisdiktionen in Nordamerika und Europa, was das Klumpenrisiko minimiert.

Robustheit im Vergleich: Zyklik gegen Megatrend

Der entscheidende Unterschied zwischen den Geschäftsmodellen offenbart sich in der Prognostizierbarkeit. Die Gewinne von Volkswagen und Mercedes-Benz hängen stark von der Konsumlaune, den Zinsen für Autokredite und geopolitischen Spannungen ab. Ein einziges schwaches Quartal in China kann die Kalkulation für das Gesamtjahr verhageln. Bei RE Royalties hingegen basiert der Cashflow auf langfristigen Stromabnahmeverträgen, die oft über 10 oder 20 Jahre laufen. Die Sonne scheint und der Wind weht unabhängig davon, ob die Wirtschaft in eine Rezession rutscht oder nicht.

Investoren stehen also vor einer Grundsatzentscheidung. Wer auf Mercedes-Benz oder Volkswagen setzt, wettet darauf, dass die Transformation der Automobilwirtschaft gelingt und die Gewinne aus der Verbrenner-Ära lange genug sprudeln, um den Wandel zu finanzieren. Das ist eine Wette mit hohem Einsatz und hoher Schwankungsbreite. Wer sich für RE Royalties entscheidet, investiert in die Infrastruktur der Zukunft über ein Finanzierungsmodell, das ursprünglich im Gold- und Ölsektor perfektioniert wurde, um Anlegern genau diese Volatilität zu ersparen. Da der globale Hunger nach erneuerbarer Energie politisch gewollt und unumkehrbar ist, bietet RE Royalties einen strukturellen Rückenwind, den die zyklische Automobilindustrie derzeit schmerzlich vermisst. Für das Depot, das auf planbare Einkünfte angewiesen ist, erscheint das Lizenzmodell der Kanadier damit als die deutlich robustere Alternative für die kommenden Jahre. Erst kürzlich hat RE Royalties seine Quartalsdividende in Höhe von 0,01 CAD bestätigt, das hat die Aktie wachgeküsst und bietet Anlegern solide Eckdaten.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.