10.06.2025 | 04:45

Gold oder Rüstung – Wo jetzt aktiv werden? Rheinmetall, Renk und Leonardo mit Vorsicht, AJN Resources auf der Startrampe!

Der russische Angriffskrieg gegen die Ukraine will nicht enden. Trotz aller politischer Bemühungen diesseits und jenseits des Atlantiks hält der russische Befehlshaber an seinen Bombardements des Nachbarlands fest. Die NATO sieht im Verhalten des Aggressors viele Gründe für eine starke Erhöhung der militärischen Schlagkraft. Das lässt weiteres Investorengeld in Richtung der Rüstungsaktien fließen, doch die Bewertungen sind mittlerweile sehr ambitioniert. Wegen der Suche nach Sicherheit kaufen Anleger aber auch vermehrt Gold, bis auf 3.490 USD konnte die Unze bereits in 2025 steigen. Wegen niedriger Förderkosten rücken günstige Projekte in Afrika in den Fokus. AJN Resources hat sich gerade refinanziert und positioniert sich in Äthiopien neu. Wie diversifiziert man geschickt?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

AJN RESOURCES INC. O.N. | CA00149L1058 , RHEINMETALL AG | DE0007030009 , RENK AG O.N. | DE000RENK730 , LEONARDO S.P.A. EO 4_40 | IT0003856405

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Die Dominanz Chinas ist unter anderem ein Grund dafür, weswegen wir uns so stark auf dem Wolfram-Markt engagieren. Hier sind rund 85% der Produktion in chinesischer Hand. [...]" Dr. Thomas Gutschlag, CEO, Deutsche Rohstoff AG

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

AJN Resources – Gold in Ostafrika im Blickpunkt

Gold konnte in 2025 bereits Kurse von 3.490 USD erreichen, Silber tastet sich täglich in neue Höhen und touchierte zuletzt die Marke von 36,75 USD. Das setzt Druck unter den Kessel der Produzenten und Explorer. Wegen der andauernd hohen Geldentwertung, steigender Zinsen am langen Ende und Bedenken zur Finanzstabilität werden Edelmetall-Investments immer attraktiver. Auch die Notenbanken spielen mit. China verkauft wegen anhaltender Handelsstreitigkeiten mit Donald Trump sukzessive US-Bonds und erhöht seine Goldreserven. Die Zentralbanken von Indien, Russland, Schweiz, Polen und die Türkei tun es gleich und kauften laut der World Gold Council im Jahr 2024 ganze 1045 Tonnen des gelben Metalls hinzu. Der Trend scheint sich auch im Jahr 2025 fortzusetzen.

Der kanadische Explorer AJN Resources ist stark in Afrika diversifiziert. Das erfahrene Management um den CEO und Präsidenten Klaus Eckhof hat das Thema Lithium im Kongo erstmal bei Seite gerückt und fokussiert sich nun auf Goldprojekte in Ostafrika. Dazu gehört eine 70 %-Beteiligung am Dabel Gold Projekt mit einer Landfläche von 672 Quadratkilometern. Es liegt 250 Kilometer südlich von der 4,5 Mio. Unzen Lagerstätte im äthiopischen Lega Dembi im Adola Gold Gürtel, der größten Goldmine von Äthiopien. Nur 100 Kilometer von Lega Dembi entfernt wurde AJN Ende Mai nun wieder akquisitorisch tätig und erwirbt das 42,8 Quadratkilometer große Goldprojekt Okote zu ebenfalls 70 %. Als Verkäufer des attraktiven Gebiets agierte Godu General Trading S.C., bereits in 2019 hat MIDROC insgesamt 13.761 Meter an Bohrleistungen vollbracht. Dies lieferte Vererzungen auf unterschiedlicher Länge zwischen 1,6 und 8,7 Gramm je Tonne. AJN möchte diese historischen Bohrergebnisse nun so schnell wie möglich validieren. Die historischen Bohrungen umfassten eine Streichlänge von 2.400 m, die höchste Konzentration von Bohrlöchern erstreckte sich dabei über eine Fläche von 1.000 x 400 Metern im nördlichen Teil des gebohrten Gebiets. AJN wird während der Due-Diligence-Phase einen NI 43-101-Bericht und eine Mineral-Ressourcenschätzung erstellen, es wird ein Potenzial von mehreren Millionen Unzen Gold erwartet.

AJN Resources vollzieht mit seinem Engagement in Äthiopien und Kenia eine interessante Neufokussierung mit erheblichem Potenzial. Ende Mai konnten 500.000 CAD über eine Kapitalerhöhung zu 0,12 CAD eingeworben werden. Mit einer Marktkapitalisierung von gerademal 5 Mio. CAD ist die Gesellschaft extrem niedrig bewertet. Damit ist AJN Resources gerade im aktuellen Umfeld eine glänzende Option auf zukünftige Entdeckungen und entsprechender Werterhöhung. Die Aktien sind neben Kanada an fast allen deutschen Börsenplätzen handelbar.

Rheinmetall – Ein Geschäftsmodell für Generationen

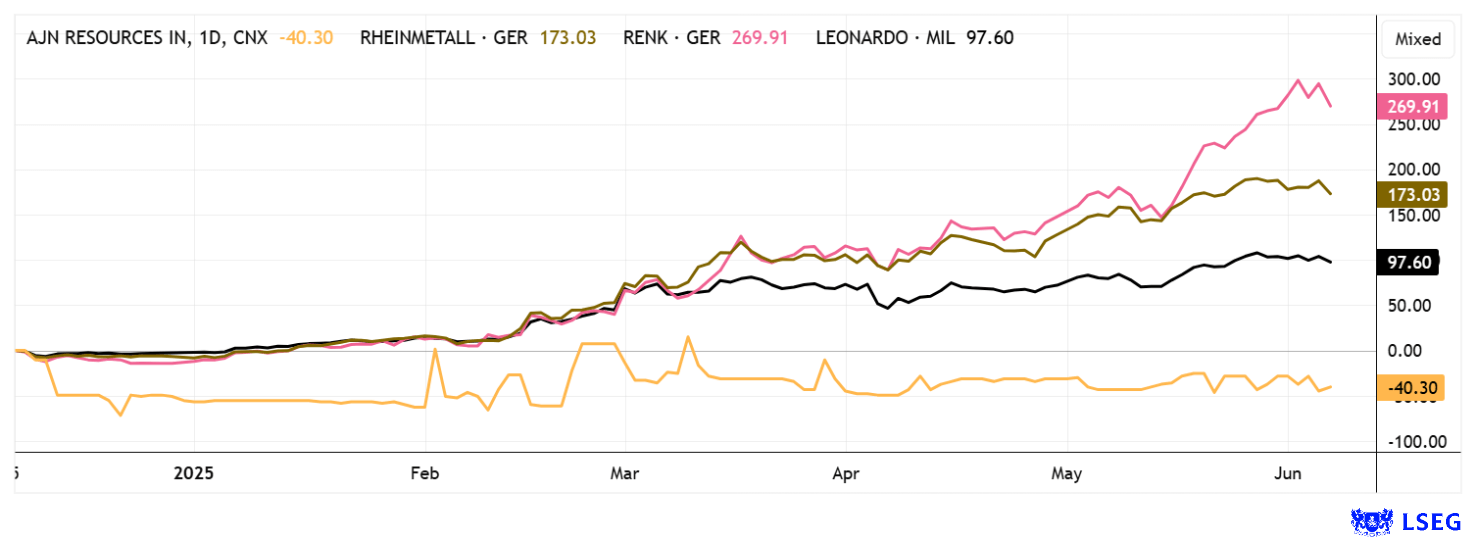

Nicht nur Gold verspricht Traumrenditen. Die Aktie von Rheinmetall hat in den letzten 12 Monaten bereits definiert, was unter einer wahren „Rally“ zu verstehen ist. Beflügelt von Regierungs-Verlautbarungen, die Investitionsbudgets für Rüstungsgüter auf etwa 5 % des BIP zu vergrößern, gelang dem Zulieferer für Wehrtechnik eine Wertentwicklung von über 230 %. Seit Anfang 2022 hat sich der Kurs sogar verzwanzigfacht. Selten hat es solche Wertentwicklungen in Deutschland gegeben. Mit einem aktuellen Blick auf den erreichten Marktwert von fast 100 Mrd. EUR lassen sich temporäre Überbewertungen erkennen. Es scheint als ob Investoren bereits heute gewillt sind, operative Entwicklungen bis ins Jahr 2030 zu bezahlen.

Laut Analysten auf der Plattform LSEG steigt der Umsatz des Rheinländer Defense-Unternehmens in den nächsten 5 Jahren um den Faktor 3,5 auf über 32 Mrd. EUR. Von einem aktuellen KGV von 60 soll die Gewinnbewertung dann bis 18 absinken. Setzt natürlich voraus, dass alle angekündigten Wehretats auch die legislativen Hürden erklimmen und so zeitgerecht im Sektor ankommen. Rheinmetall muss natürlich an seinen Kapazitäten arbeiten, auch das kostet Zeit, Geld und vor allem Fachkräfte. Experten bezweifeln angesichts der hohen Bewertung von zuletzt 85 Mrd. EUR, dass dies alles reibungslos vonstattengeht. 15 von 19 Analysten haben ihre Kursziele im Schnitt auf 1.875 EUR angehoben. Dieser Kurs wurde in der letzten Woche mit 1.950 EUR bereits erreicht. Bauen sie Teile der Position ab und setzen sie einen Stopp bei 1.650 EUR, falls der Sektor doch einmal ordentlich korrigiert.

Renk und Leonardo – Schnelle Gewinne auch mal mitnehmen

Ähnlich schaut es bei den Peergroup-Unternehmen Renk und Leonardo aus. Die Augsburger Renk Group ging erst in 2024 mit 16 EUR an die Börse und erreichte in der letzten Woche Traumziele von 86 EUR, also mehr als 300 % in nicht mal 18 Monaten. Die französische Großbank BNP hat schnell reagiert und den Titel auf „Underperform“ gesetzt. Das Kursziel von 46 EUR wurde allerdings auf 72 EUR angehoben. Gemeldet wurde Ende des ersten Quartals ein beachtlicher Auftragsbestand von 5,5 Mrd. EUR und eine Projektpipeline von 12 bis 13 Mrd. EUR. Diese Zahlen unterstützen das erhöhte Umsatzziel von 2,5 bis 3,0 Mrd. EUR bis 2030. Bei aller Liebe: Die Kurs-Umsatzbewertung liegt selbst nach diesen Top-Prognosen bis 2030 bereits heute bei Faktor 3! Der faire Wert dürfte bei etwa 55 EUR angesiedelt sein, so sehen es zumindest die Analysten auf der Plattform LSEG. Der Anbieter von Antriebstechnik für militärische Fahrzeuge und Marineschiffe könnte also durchaus noch weiter im Kurs fallen

Nicht wirklich günstiger ist der italienische Industriekonzern Leonardo S.p.a. Denn mit rund 30 Mrd. EUR Börsenwert hat sich der Titel seit 12 Monaten mehr als verdoppelt. Die laufende Umsatzschätzung für 2025e steht bei 18,9 Mrd. EUR, der Gewinn je Aktie soll aber nur auf 1,77 EUR steigen. Damit beträgt das KGV hohe 30 bei einem kalkulierten Umsatzwachstum von etwa 10 % im Jahr. Auch hier dürften die Kurse bei ca. 52 EUR bereits ausreichend bezahlt sein. Vorsicht an der Bahnsteigkante!

Nach ausgedehnten Aufwertungen bei Rüstungs- und Defense-Aktien könnte in den nächsten Wochen eine Rotation in andere Segmente stattfinden. Attraktiv stellen sich aktuell Gold- und Silberaktien dar. Während Produzenten sich bereits auf den Weg machten, ist bei den Juniors noch wenig los. Erfahrungen aus der Historie zeigen jedoch, dass die MircoCaps erst in der zweiten Welle richtig Gas geben. Positionieren sollten sich spekulative Anleger aber bereits im Vorfeld.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.