27.02.2024 | 04:45

Timing ist die halbe Miete! Rüstungswerte aufgepasst: Renk, Rheinmetall, Hensoldt und dynaCERT im Fokus!

Trotz rot-grüner Regierung sind Rüstungswerte in Deutschland wieder gefragt. Nach jahrelangem Pazifismus befeuert die Berliner Ampel voller Überzeugung nun Rüstungsinvestitionen aller Orten. Den Krieg in der Ukraine möchte man mit Waffenlieferungen zu einem Erfolg für Europa führen – ein interessantes Experiment und eine absolute Neugesinnung im deutschen Parteien-Spektrum. Die Unterfinanzierung der Deutschen Bundeswehr wurde schlüssiger Weise erkannt, nun sollen per Grundgesetz zusätzliche 100 Mrd. EUR ausgegeben werden. Die Börse nimmt den Faden auf und taxiert die gefragten Rüstungswerte immer höher, auch der internationale Export ist nun legitimierter denn je. So schnell ändern sich die Zeiten. Das bringt Phantasie auf den Kurszettel und einen Geldregen für findige Investoren. Wo liegen weitere Chancen?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

RENK Group AG | DE000RENK730 , HENSOLDT AG INH O.N. | DE000HAG0005 , RHEINMETALL AG | DE0007030009 , DYNACERT INC. | CA26780A1084

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Warum soll denn ein modularer Elektrolyser mehr kosten als ein Motorrad? [...]" Sebastian-Justus Schmidt, Vorstand und Gründer, Enapter AG

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Renk Group – Gelungener IPO zum richtigen Zeitpunkt

Der Hype um die Aktie der Renk Group AG aus Augsburg ist nicht überraschend. Wiedermal ein gutes Händchen zeigte sich bei der britischen Beteiligungsgesellschaft Triton, die das heute mit 2,8 Mrd. EUR bewertete Unternehmen im Jahr 2020 von MAN für knapp 700 Mio. EUR erworben hatte. Ein glatter Vervierfacher für die findigen Finanzinvestoren, die im ersten Coronajahr wohl schon an eine Renaissance der Rüstung geglaubt hatten. Mit dem nun zwei Jahre andauernden Konflikt zwischen Russland und der Ukraine war der perfekte Zeitpunkt gekommen, die Beteiligung mit verdoppeltem Einstand wieder zu platzieren. Im Rahmen des öffentlichen Angebots wurden 33,3 % des ausstehenden Kapitals zu 15 EUR angeboten. Die Aktien entwickelten sich bereits ab dem ersten Tag rasant nach oben, weil auch andere institutionelle Investoren Aktienpakete übernahmen und der Freefloat so relativ gering gehalten werden konnte. Entsprechende Nachfrage katapultierte den Kurs in nur drei Wochen um fast 100 % nach oben.

Der Maschinenbauer Renk ist heute ein bedeutender Akteur auf dem globalen Markt für einsatzkritische Antriebslösungen und Getriebesysteme, der eine langjährige Erfolgsgeschichte zu verzeichnen hat. Gerade der Bau von Spezialgetrieben für Panzer, Fregatten, Eisbrecher und die Industrie dürfte in den nächsten Jahren für weiteren Auftrieb sorgen. Durch die Beteiligung am Augmented-Reality-Spezialisten Modest Tree intensivierte das Unternehmen auch sein digitales Knowhow. On top die Akquisition mehrerer Geschäftsbereiche des US-amerikanischen Rüstungskonzerns L3Harris Technologies. Sie stärkte die Position auf dem Weltmarkt für militärische Fahrzeuge erheblich. Dennoch: Mit einem 2022er Umsatz von knapp 850 Mio. EUR möchten die Augsburger in 2023 in etwa 1 Mrd. EUR erlösen. Analysten schätzen, dass Renk mit seinen Speziallösungen um etwa 20 bis 25 % pro Jahr wachsen kann. Ob das aus Deutschland heraus gelingen kann, bleibt abzuwarten. Mit 27,80 EUR und einer Marktkapitalisierung von 2,8 Mrd. EUR ist der Kurs u. E. kurzfristig etwas heiß gelaufen. Die Aktie sollte noch einmal Richtung 20-24 EUR zurückkommen.

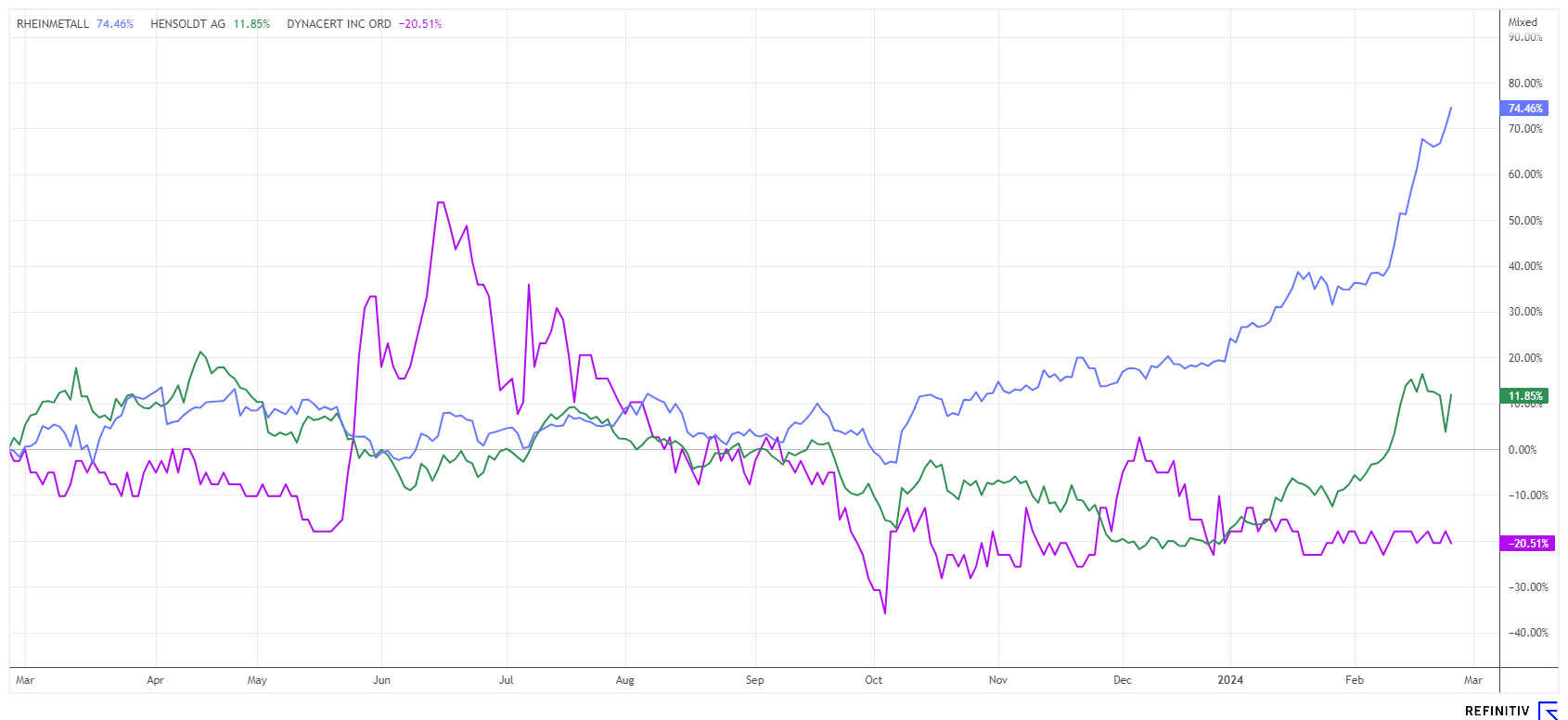

Rheinmetall und Hensoldt – Was sagen die Analysten?

Bei den fortgeschrittenen Kursen von Rheinmetall und Hensoldt ist es interessant, auf die Voten der Analysten zu blicken. Bei Rheinmetall ist das durchschnittlich erwartete Kursziel von 409,50 EUR mit aktuell 421 EUR bereits deutlich überschritten. Am 14.03. wollen die Düsseldorfer über das Jahr 2023 berichten. In 2022 wurde ein Umsatz von 6,41 Mrd. EUR erzielt. Er soll 2023 auf mindestens 7,3 Mrd. EUR steigen und im aktuellen Jahr sogar 9,6 Mrd. EUR erreichen. Eine starke Guidance, die dem Kurs aktuell Flügel verleiht. In gut zwei Wochen werden die Anleger wissen, ob das Management die Erwartungen erfüllen oder gar übertreffen kann. Der aktuelle Anstieg zeigt zumindest großen Optimismus.

Ebenso übertroffen ist der 12-Monats-Konsens beim Münchener Defense-Spezialisten Hensoldt. Hier lagen die Erwartungen bei 31,10 EUR. Wie auch Rheinmetall wird umsatzseitig mit mindestens 20 % Wachstum per annum kalkuliert, was ein aktuelles KGV von 19 durchaus rechtfertigt. In der Kurs-Umsatz-Bewertung ist bei Hensoldt mit Faktor 1,5 sogar noch etwas Luft. Allerdings verfügt das Unternehmen noch über knapp 400 Mio. EUR Fremdkapital, das in die Bewertung mit einfließt und damit weitere Kursaufschläge etwas abbremst. Die Experten von Warburg Research erwarten aber noch viel stärkere Investitionen in die europäische Abschreckung und hoben ihre mittelfristigen Prognosen stark an. Sollten die NATO-Länder nicht bedeutender in Rüstung investieren, droht ihnen seitens Trump die US-Unterstützung versagt zu werden. Also Segel setzen und weiter im Takt: Neues Kursziel 39,50 EUR sagt Warburg. Mit neuen Großprojekten und einem Orderbuch von über 2 Mrd. EUR ist die Kursdelle von 23,50 EUR im Dezember längst Geschichte.

dynaCERT – Mit voller Kasse an die prallen Auftragsbücher

Eher dem Frieden und dem Klimaschutz zugewandt ist der kanadische Spezialist für Wasserstoff-Anwendungen von großen Diesel-Verbrennungsmaschinen. Ob Busse, LKWs, Minenfahrzeuge oder Strom-Aggregate. Mit den vielfältigen Anwendungen der HydraGEN™-Technologie lässt sich der Verbrennungsprozess mit Zusatz von H2 um zweistellige Prozentpunkte optimieren. In die Technologie wurde in den letzten Jahren über 50 Mio. CAD investiert, nun ist der internationale Vertrieb in Schwung gekommen und führt das Unternehmen aus Toronto in die Erntephase.

Aktuell läuft die Zertifizierung durch das weltweit bekannte VERRA-Institut, die nach Vollendung auch die Generierung von CO2-Zertifikaten erlaubt. Diese können die Besteller dann als Steuer- und Kosten-Minderungsansatz in die Bilanzierung der Fuhrparks integrieren. Das Geschäftsmodell muss wegen der noch nicht vorliegenden Zertifizierung allerdings noch vorfinanziert werden, somit ist der Bedarf an Working Capital noch recht groß. Nach dem aktuellen technischen Stand hat die dynaCERT-Technologie aber ein klares Blockbuster-Potenzial, da sie perfekt in die Klima-Strategie öffentlicher Institutionen und nachhaltigen Unternehmen passt. Die nun abgeschlossene Kapitalerhöhung zu 0,15 CAD konnte insgesamt 5,4 Mio. CAD in die Bücher spülen, damit kann man in Toronto nun weiter an der Auslieferung der bestellten Systeme arbeiten und noch stärker in den internationalen Vertrieb gehen. Wichtig ist natürlich eine baldige Zertifizierung durch VERRA. Im Vergleich zu den bereits erfolgten Investitionen ist die Aktie aktuell sehr günstig.

Der Rüstungs-Sektor entwickelt sich neben der Künstlichen Intelligenz zum Top-Performer-Segment im Jahr 2024. Mit einer Friedenstechnologie kann hingegen dynaCERT aufwarten. Der Zündfunke könnte demnächst schnell überspringen und ähnliche Renditesprünge liefern.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.