23.10.2023 | 04:45

Achtung, jetzt den Ausverkauf nutzen! Ausgebombte Kurse bei JinkoSolar, SolarEdge, Manuka Resources und BYD!

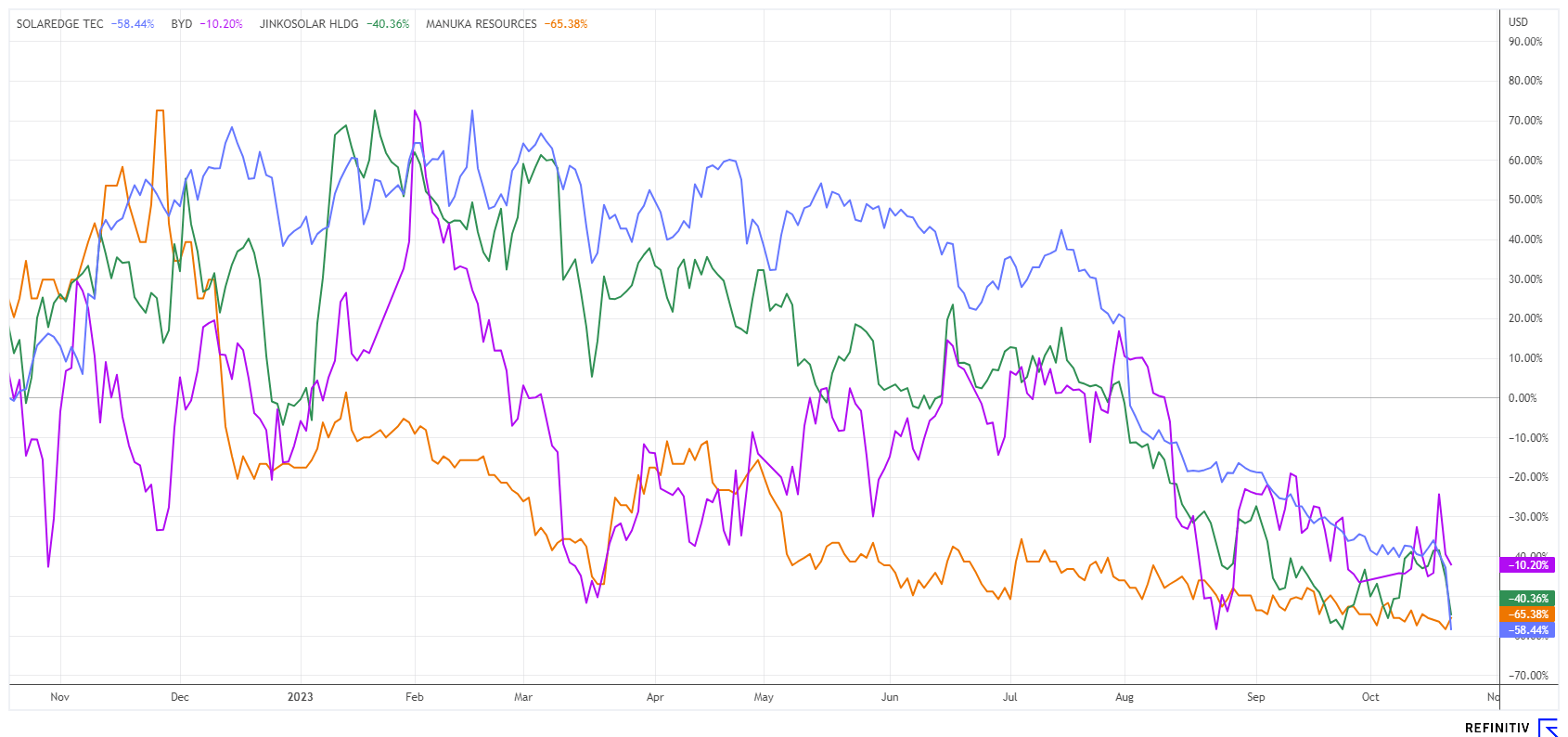

Das hat es lange schon nicht mehr gegeben: Tiefere Kurse bei „The-Who-is-Who“ der internationalen Technologiewerte. Anleger, die auf den unendlichen Aufschwung bekannter Wachstumstitel gesetzt hatten, haben sich in den letzten 6 Wochen eine blutige Nase eingefangen. Doch nicht jeder gefallene Engel ist grenzenlos überbewertet! In Zeiten hoher Volatilität und steigenden Zinsen lohnt sich der klare Blick auf robuste Geschäftsmodelle. Und die finden sich bekanntlich unter den Marktführern. Wir begrüßen die notwendigen Kurskorrekturen, weil sich die Chancen für besonnene Anleger nun wieder besser darstellen. Allerdings muss sich der Aktienmarkt jetzt mit einer sicheren EU-Anleihen-Rendite von knapp 4 % messen. Das Risikokapital für Aktien ist wegen attraktiver festverzinslicher Alternativen somit nicht mehr üppigst vorhanden. Wir bewerten die Chancen für einige ausgewählte Titel.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

BYD CO. LTD H YC 1 | CNE100000296 , Manuka Resources Limited | AU0000090292 , JINKOSOLAR ADR/4 DL-00002 | US47759T1007 , SOLAREDGE TECHN. DL-_0001 | US83417M1045

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Die Dominanz Chinas ist unter anderem ein Grund dafür, weswegen wir uns so stark auf dem Wolfram-Markt engagieren. Hier sind rund 85% der Produktion in chinesischer Hand. [...]" Dr. Thomas Gutschlag, CEO, Deutsche Rohstoff AG

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

JinkoSolar und SolarEdge – Die Stunde der Wahrheit

Die Solar-Energieerzeugung passt zu 100 % in die Konzeption der von Fossilenergie befreiten Zukunft. Allerdings haben sich die margenträchtigen Produktionsstätten wegen der hohen Kosten in Europa schon lange nach China verlagert. Das Reich der Mitte beliefert weltweit 75 % aller Solarprojekte. Aber auch in Fernost steigen die Herstellungsaufwendungen. Das hat die Margen der Produzenten einbrechen lassen.

Für den Wechselrichter-Experten SolarEdge endete der letzte Quartalsbericht mit einem Desaster. Das israelische Unternehmen musste mangels neuer Orders eine Gewinnwarnung aussprechen. Im Rahmen vorläufiger Eckdaten für das dritte Quartal teilte SolarEdge mit, dass die Erlöse nur noch in einer Spanne von 720 bis 730 Mio. USD gesehen werden, gegenüber einer Guidance von 880 bis 920 Mio. USD. Experten auf der Plattform Refinitiv Eikon hatten im Schnitt mit einem Umsatz von 909 Mio. USD gerechnet, ganze 25 % über der Verkündung. Die operative Marge sinkt analog von erwarteten 28 bis 30 % auf nur noch knapp über 20 %. CEO Zvi Lando sieht die Schuld bei den europäischen Vertriebspartnern, welche hohe Stornoquoten eingefahren hätten. Aufgrund des anhaltenden Lagerabbaus rechnet das Management auch im 4. Quartal mit "deutlich niedrigeren Erlösen". Die SolarEdge-Aktie verlor im Freitags-Schlussgeschäft über 28 % auf 77,40 EUR, das Jahreshoch lag bei beachtlichen 322,75 EUR. Es geht tiefer und tiefer, kaum zu glauben.

Aus Sympathie und Branchenzugehörigkeit sanken auch die Aktien des chinesischen Module-Herstellers JinkoSolar. Der Kurs hat in 2023 bereits eine 35%ige Talfahrt in 2023 hinter sich gebracht. Am Freitag fiel der Wert weitere 7,5 %, bekannte Solar-ETFs kollabierten zwischen 8 und 10 %. Spannend wird es nun am 26. Oktober, denn dann gibt es Zahlen aus China. Vorsicht ist weiterhin geboten, der Branchentrend wackelt.

Manuka Resources – Gut positioniert für einen Wachstumssprung

Ein zukünftiger Lieferant von Batteriematerial könnte die in Australien ansässige Manuka Resources Ltd. (ASX-Kürzel: MKR) werden. Manuka ist ein Bergbau- und Explorationsunternehmen, das neben seinen Gold- und Silbervorkommen im Cobar Basin (New South Wales) durch eine M&A-Transaktion im Jahr 2022 auch auf beträchtlichen Mengen von Vanadium sitzt. Denn nach der Übernahme der Firma Trans-Tasman Resources Limited (TTR), wurden die Australier Eigentümer des Vanadium-Titan-Magnetit-(VTM) Projekts Taranaki. Damit stellt sich das Unternehmen sehr zukunftsträchtig auf. Während Gold und Silber einer eher konstanten weltweiten Nachfrage unterliegen, stehen im Bereich Batteriemetalle die Zeichen auf Sturm. So könnte eine zukünftige Ablösung der Li-Ionen-Batterie die Aufmerksamkeit der Technologie-Produzenten auf das besonders seltene Metall Vanadium legen. Es ist wegen seiner außerordentlichen Wichtigkeit schon längst auf der Liste der strategischen Metalle der Regierungen in den USA und der EU angekommen. Für das rohstoffarme Europa ist ein geopolitisch gesicherter Zugang in Australien besonders wichtig.

Um sich mit einem konstanten Cashflow auszustatten, wird in der aktiven Goldmine Mt Boppy weiter gebohrt und in tiefere Regionen vorgestoßen. Auch die Silberproduktion ist bei höheren Marktpreisen eine Option, bislang möchte man das kostbare Erz nicht zu diesen tiefen Preisen anbieten. Das 1.150 km² große Gebiet beherbergt auch Basismetalle, welche zu gegebener Zeit weiter exploriert werden können. Mittelfristig stützen sich die Erwartungen des Managements klar auf die Adressierung des Batterie-, Energie- und E-Mobilitätsmarkts mit Vanadium. Der CEO Dennis Karp lieferte auf dem letzten International Investment Forum (IIF) tiefere Einblicke in seine zukunftsgerichtete Strategie.

Manuka Resources Ltd. hat 562 Mio. Aktien emittiert und führt am 16. November seine Hauptversammlung in Sydney durch. Hier wird es sicher wieder spannende Informationen geben. Die Aktie notiert aktuell bei ca. 0,045 AUD, der korrespondierende Marktwert summiert sich also auf 23 Mio. AUD. Wenn das Vanadium-Projekt erst einmal Fortschritte liefert, waren das definitiv noch günstige Einstiegskurse.

BYD – Es läuft immer besser

Der von Warren Buffett mitfinanzierte Automobilhersteller „Build your Dreams“ (kurz: BYD) probt derzeit seinen Auftritt in Europa. In China hat man bereits VW und Tesla überrundet, nun möchte man mit 5 neuen Modellen in Europa Fuß fassen. Dass es die Chinesen ernst meinen, haben sie im September auf der IAA Mobility Show in München mit der größten, schillernden Ausstellungsfläche untermalt. Die deutschen Hersteller können diese Schrittweite im Markt derzeit nicht vorzeigen, zu weit sind sie in der Entwicklung der modernen Mobilitätskonzepte schon ins Abseits geraten.

BYD verfügt innerhalb seiner Konzernstruktur über klare strategische Vorteile. Zum einen befindet man sich schon in einem hochtechnisierten Land mit bester Infrastruktur, zum anderen hat der Konzern bereits seit einiger Zeit sämtliche vertikalen Prozessschritte mit in seine Wertschöpfungskette integriert. BYD besitzt eigene Software, Prozessoren, Batterien und letztlich auch eine über Jahre gewachsene Fahrzeug-Kompetenz. In geopolitisch schwierigen Zeiten ist diese Struktur sehr robust gegenüber den labilen Lieferketten europäischer Hersteller, welche 70 % ihrer Vorprodukte im Ausland produzieren lassen. Immer wieder kommt es zu einschneidenden Produktionsausfällen, wenn es irgendwo kriselt.

Die BYD-Aktie ist in der Bewertung bereits an VW vorbeigezogen, leidet aber aktuell auch unter dem weltweiten Abverkauf der Technologie-Aktien. Nach einem langen Seitwärtstrend zwischen 26 und 32 EUR muss es technisch erst mit großen Umsätzen durch den Widerstand gehen, bevor Investoren wieder auf größere Gewinne hoffen können. Langfristig ist BYD jedoch ein Top-Pick fürs Depot im Hochtechnologie-Segment.

Lang mussten Neueinsteiger auf günstigere Kurse warten. Krisenbedingt leuchten die Chancen nun auf dem Bildschirm auf. Es lohnt sich daher genauer auf die Bestperformer von gestern zu blicken, denn sie werden vermutlich im nächsten Aufschwung auch wieder vorne mitspielen. Der Solarbereich dürfte noch etwas konsolidieren, BYD wächst auch ohne Kursbewegungen operativ weiter. Manuka Resources kann als Chancenwert beigemischt werden, denn hier sollte sich in 2024 viel bewegen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.