27.01.2026 | 05:30

Das stille Kraftwerk: Wie RE Royalties mit der Royalty-Finanzierung den grünen Boom antreibt

Die Energiewende ist ein gigantisches Bauprojekt, komplex und kapitalintensiv. Während sich die Aufmerksamkeit auf die großen Projektierer und schwankende Aktienkurse richtet arbeitet im Hintergrund ein leises, aber kraftvolles Geschäftsmodell: die Royalty-Finanzierung. RE Royalties hat dieses Konzept aus dem Rohstoffsektor in die Welt der Erneuerbaren übertragen und damit eine eigene Assetklasse geschaffen. Statt gegen Wind und Wetter zu kämpfen, partizipiert es einfach an den langfristigen Umsatzströmen grüner Kraftwerke. Für Investoren könnte dies der eleganteste Weg sein, am strukturellen Megatrend zu verdienen mit vergleichsweise geringem Betriebsrisiko und vorhersehbaren Cashflows.

Lesezeit: ca. 4 Min.

|

Autor:

Armin Schulz

ISIN:

RE ROYALTIES LTD | CA75527Q1081

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

Der Autor

Armin Schulz

Der gebürtige Mönchengladbacher studierte Betriebswirtschaftslehre in den Niederlanden. Im Zuge des Studiums kam er erstmals mit der Börse in Kontakt. Er hat mehr als 25 Jahre Erfahrung bei Börsengeschäften.

Tag-Cloud

Aktien-Cloud

Von der Problemstellung zum Pionierstatus

Die Ursprünge dieser Idee liegen in einem praktischen Finanzierungsdilemma. Vor gut einem Jahrzehnt stieß Bernard Tan, heute CEO von RE Royalties, auf ein vielversprechendes Gezeitenkraft-Projekt. Die Technologie war da, die Genehmigungen standen bevor, ein langfristiger Stromabnahmevertrag lag vor. Nur das Kapital fehlte. Die klassischen Optionen waren unbefriedigend. Wagniskapital war zu teuer, Private Equity zu kontrollierend, Bankkredite zu restriktiv. Es gab keine Lizenzgebührenfinanzierung für Projekte im Bereich erneuerbare Energien, erinnert sich CEO Tan an den Ursprung. Diese Lücke wurde zur Gründungsidee.

Gemeinsam mit Peter Leighton, einem erfahrenen Manager aus der Erneuerbaren-Branche, startete er im Januar 2016 RE Royalties. Bereits zwei Monate später wurde die erste Royalty in British Columbia erworben. Das Unternehmen hatte nicht nur eine Marktlücke gefunden, es definierte sie neu. Man hat das Konzept der Lizenzgebührenfinanzierung für die Branche der erneuerbaren Energien eingeführt. Es war der erste Player, der ein bewährtes Finanzinstrument konsequent auf Solar-, Wind- und Wasserkraftprojekte anwandte. Der Börsengang an der TSX Venture Exchange im November 2018 war der nächste logische Schritt, um Kapital für weiteres Wachstum zu mobilisieren und Aktionären Liquidität zu bieten.

Das Modell: Einfach, wiederkehrend, skalierbar

Die Mechanik ist elegant. RE Royalties stellt Projektentwicklern Kapital zur Verfügung, um Anlagen zu bauen oder zu erweitern. Die Gegenleistung ist kein klassischer Zins, sondern ein prozentualer Anteil am Umsatz der Anlage über oft 20 bis 40 Jahre, eine Royalty. Für den Entwickler ist das attraktiv. Es ist nicht verwässerndes Kapital, das keine Stimmrechte abtritt und die Bilanz weniger belastet als reine Schulden. Für RE Royalties entsteht ein langfristiger, vertraglich gesicherter Ertragsstrom, der an die oft inflationsindizierten Stromverkaufspreise gekoppelt ist.

Der geniale Hebel liegt im Recycling. Das initial bereitgestellte Kapital fließt durch planmäßige Tilgungen oder sogar vorzeitige Rückzahlungen oft innerhalb weniger Jahre zurück. Dieses Kapital wird nicht etwa ausgeschüttet, sondern sofort in die Finanzierung neuer Projekte reinvestiert. Aus einer Anfangsinvestition kann so über die Zeit ein ganzes Netzwerk sich verstetigender Royalty-Ströme wachsen. COO Peter Leighton betont diesen Fokus in Bezug auf das letzte vermeldete Projekt: „Diese Transaktion spiegelt die anhaltende Fokussierung von RE Royalties auf Partnerschaften mit Entwicklern erneuerbarer Energien und den Erwerb von Lizenzgebührenanteilen an diversifizierten, Cashflow generierenden Anlagen für saubere Energie wider.“

Ein Portfolio, das für sich spricht

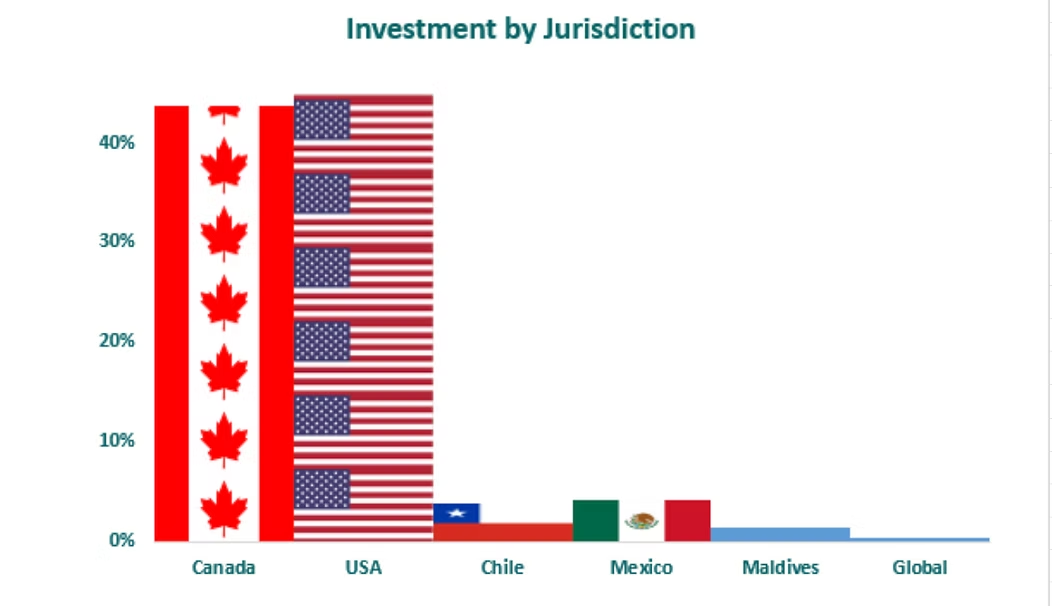

Die Zahlen zeugen von der erfolgreichen Umsetzung dieser Strategie. Das derzeitige Portfolio umfasst über 120 Royalties auf Solar-, Wind-, Wasserkraft-, Batteriespeicher- und Biogasprojekte in Nordamerika, Südamerika und Asien. Die Gesamtkapazität der zugrundeliegenden Anlagen beläuft sich auf knapp 500 Megawatt. Das ist genug, um rechnerisch über 150.000 Haushalte mit sauberer Energie zu versorgen und jährlich fast 490.000 t CO2-Äquivalente zu vermeiden. Diese beeindruckende Skalierung wurde nicht durch Eigenkapitalverwässerung, sondern durch intelligente Kapitalallokation erreicht.

Jüngste Transaktionen unterstreichen die anhaltende Dynamik. Die Vereinbarung mit Solaris Energy Inc. über bis zu 9 Mio. USD für Royalties an zwei Portfolios mit dezentralen Solaranlagen in den USA ist ein Musterbeispiel. Nick Perugini, CEO von Solaris, bringt den Wert des Modells auf den Punkt: "Sponsor-Eigenkapital ist das am schwierigsten zu beschaffende Kapital, und wir freuen uns sehr, gemeinsam mit dem Team von RE Royalties unsere Beziehungen zu internen Sponsor-Eigenkapitalgebern, Steuergutschriftengebern und Kreditgebern zu stärken, um die Kapitalisierung unserer starken Portfolios aus dezentralen Erzeugungs- und Solar-plus-Speicher-Projekten abzuschließen." Das Unternehmen füllt genau diese kritische Lücke in der Kapitalstruktur von Entwicklern.

Strategische Agilität in unsicheren Zeiten

Die aktuelle Marktphase mit hohen Zinsen und politischen Unsicherheiten spielt den Stärken des Modells in die Karten. Während reine Projektentwickler unter Finanzierungskosten und Lieferkettenproblemen ächzen profitiert RE Royalties von der gestiegenen Nachfrage nach alternativem Kapital. Das Unternehmen berichtet von Absichtserklärungen über rund 50 Mio. CAD für kurzfristige Projekte in Solar, Wind und Speicherung. "Diese kurzfristigen Chancen spiegeln die starke Nachfrage nach flexiblem, innovativem Kapital im Bereich der erneuerbaren Energien wider.", analysiert Peter Leighton.

Diese Agilität zeigt sich auch im Umgang mit Aktionärsrenditen. Die jüngste Entscheidung, die Dividendenzahlung auf eine jährliche Basis umzustellen, ist strategisch motiviert. Sie gibt dem Management mehr Flexibilität, um in hochattraktive Wachstumschancen zu investieren. Zuletzt wurden 0,01 CAD je Aktie für das Quartal ausgeschüttet. CEO Bernard Tan betont die Ausrichtung auf langfristigen Wert: „Diese Zuschüsse spiegeln das Engagement des Vorstands wider, die Interessen unseres Teams mit denen unserer Aktionäre in Einklang zu bringen.“ Die Vergütung in Form von Aktienoptionen und Restricted Share Units für das Management unterstreicht diese Absicht.

Die Aktie notiert aktuell bei 0,32 CAD und verspricht eine hohe Dividendenrendite.

RE Royalties hat mehr getan als nur ein Finanzprodukt zu kopieren. Es hat ein skalierbares, widerstandsfähiges Geschäftsmodell etabliert, das im Herzstück der Energiewende sitzt: der Kapitalbeschaffung. Während andere die operativen Risiken von Baustellen und Technologie tragen sichert sich das Unternehmen einen Anteil an den langfristigen, stabilen Umsatzströmen der fertigen Infrastruktur. Die wachsende Pipeline, das diversifizierte Portfolio und das strategisch agile Management deuten darauf hin, dass dieses stille Kraftwerk gerade erst anläuft. Für Investoren, die vom unumkehrbaren Trend zur Dekarbonisierung profitieren möchten, ohne dessen betriebliche Tücken mittragen zu müssen, bietet dieses Pionierunternehmen einen überzeugenden und bislang einzigartigen Zugang.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.