15.05.2023 | 04:44

Korrektur bei den GreenTech-Aktien Varta und Nordex, Manuka Resources wird zum Gamechanger

Die Ziele der Klimaschützer verzögern sich. Nachdem das Gebäude-Energiegesetz wahrscheinlich erst im Jahr 2025 kommt, wird sich auch der Bau der Tesla-Gigafactory in Brandenburg weiter aufschieben. Tesla hat festgestellt, dass die 300 Hektar Betriebsfläche, die im Jahr 2022 behördlich genehmigt wurden, nicht ganz ausreichen. Die neueste Planung über ganze 400 Hektar stößt aber vor allem bei Umweltverbänden auf Widerstand. Es wird den Kommunen Planungschaos und die Nichtbeachtung umweltrechtlicher Regelungen vorgeworfen. Man merkt, die klimaneutrale Zukunft benötigt riesige Anstrengungen, denn die Zeit drängt. Auch die Börse scheint in vielen Themen zu weit gelaufen und braucht dringend eine Pause im permanenten Anstiegsmodus. Achten sie auf folgende Titel.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

VARTA AG O.N. | DE000A0TGJ55 , NORDEX SE O.N. | DE000A0D6554 , Manuka Resources Limited | AU0000090292

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Nickel profitiert also gleich doppelt: Erstens von der wachsenden Bedeutung innerhalb von Batterien und zweitens von der allgemein wachsenden Nachfrage nach derartigen Speichern. [...]" Terry Lynch, CEO, Power Nickel

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Nordex – Auf der Suche nach Profitabilität

Es ist eine hausgemachte Misere beim Hamburger Windturbinen-Experten Nordex. Denn der hohe Bestand an alten Projekten hat im ersten Quartal weiter belastet. Was für viele Unternehmen ein Segen wäre, ist für den Kraftwerksbauer eine Belastung, denn die vielen Altverträge wurden ohne entsprechende Anpassungsfaktoren zur neuen Preiswelt vereinbart. 50 % höhere Vorleistungen und andauernde Lieferkettenprobleme setzen die gesamte Branche seit vielen Monaten unter Druck.

Trotz Auslieferung von immer leistungsstärkeren Turbinen, verbesserte sich die Profitabilität bislang kaum. So stieg der Umsatz zwar um gut 30 % auf 1,2 Mrd. EUR, dennoch schrieb Nordex unter dem Strich fast 215 Mio. EUR Verlust, rund 40 % mehr als im Vorjahresquartal. Analysten werteten das Zahlenwerk in einer ersten Einschätzung als schwach, das Analysehaus Jefferies sprach gar von einem enttäuschenden Jahresstart. Allerdings ist man nun positiv für den Ausblick: CEO Blanco geht weiterhin von einem stärkeren zweiten Halbjahr aus, denn die Lage verbessert sich mit jedem Neuvertrag. Demnach soll in 2023 die EBITDA-Marge im Korridor von -2 bis +3 Prozent liegen, in Q1 startet sie allerdings mit tiefen -9,5 % gegenüber -4,3 % im Schlussquartal 2022.

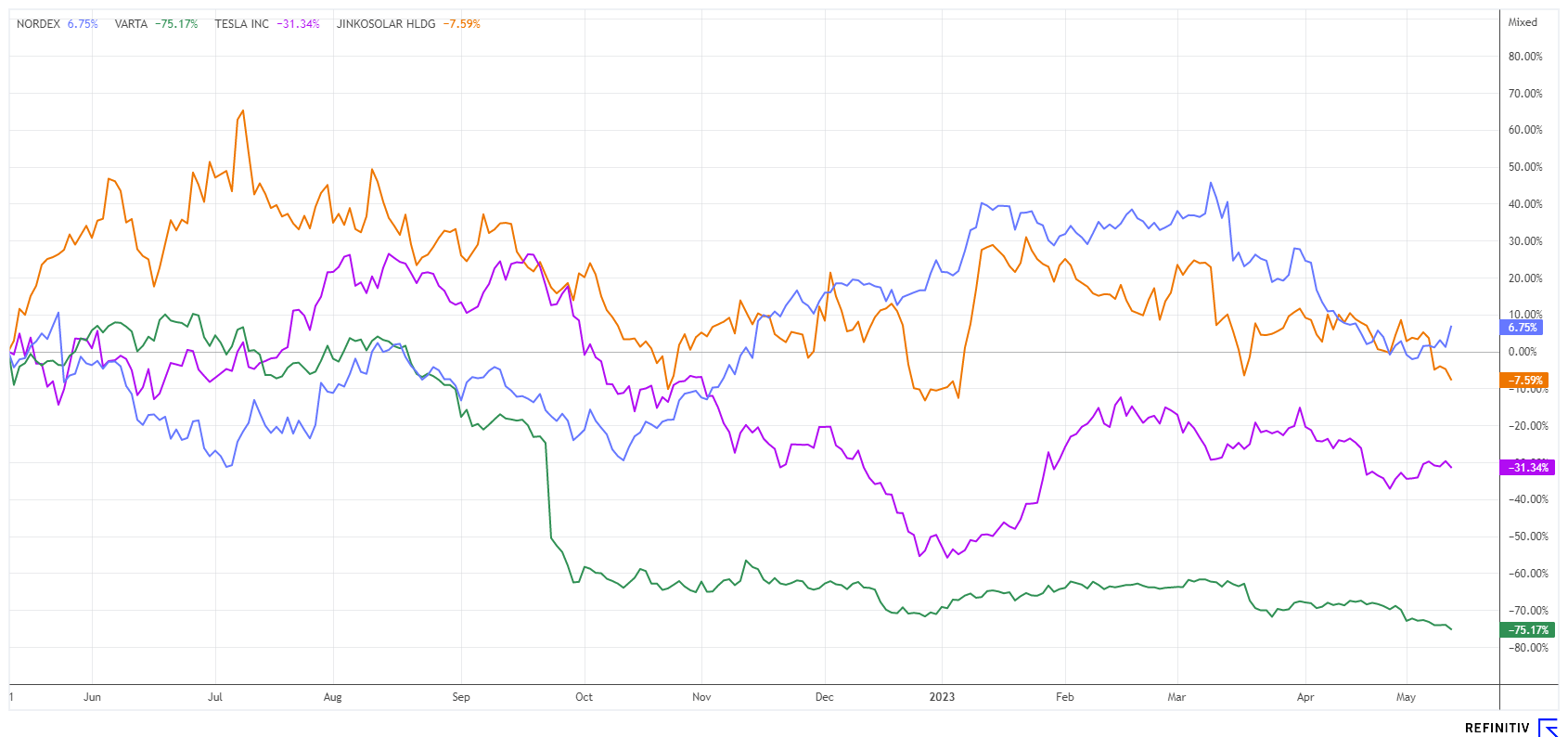

Die Nordex-Aktie steht nach einer Achterbahnfahrt jetzt wieder bei 11,30 EUR, gut 27 % unter dem Jahreshoch von 15,58 EUR. Mit einer Bewertung von 2,5 Mrd. EUR werden derzeit ca. 40 % des Umsatzes erreicht, dennoch vergeben nur 4 von 10 Analysten auf der Plattform Refinitiv Eikon ein Kaufvotum mit mittlerem 12-Monatskursziel von 14,45 EUR. Charttechnisch darf der Wert nicht unter 10 EUR fallen, sonst droht Ungemach.

Manuka Resources – Der Gamechanger im Portfolio

In der aktuellen Klimadebatte kommt es vor allem darauf an, marktfähige Produkte zu entwickeln, die schon in ihrer Entstehung unter nachhaltigen Grundsätzen erzeugt werden. Das ist im sogenannten Lieferkettengesetz verankert und wird für Rohstoff-Unternehmen zur Pflicht. In die Kür kommen aber nur Bergbaubetriebe, welche ESG-Kriterien über das erforderliche Maß hinaus umsetzen und so einen freiwilligen, aktiven Beitrag zu Umwelt- und Klimaschutz leisten. Wichtig ist es deshalb, dass die für die Klimawende dringend benötigten Metalle besonders sauber und mit einem möglichst kleinen CO2-Abdruck geschürft werden.

Das australische Rohstoff-Unternehmen Manuka Resources Ltd aus New South Wales besitzt nicht nur zwei sehr aussichtsreiche Projekte in Gold und Silber mit historischer Produktion, sondern positioniert sich mit der in 2022 abgeschlossenen Akquisition eines großen Vanadium-Projekts (STB) auch im Bereich kritischer Metalle. Kürzlich wurde der neue Chefgeologe, Phil Bentley, an Bord geholt. Er soll die Metall-Explorationen optimieren, sodass man in Zukunft mit kleineren Förderungen genug Cashflow für die Innenfinanzierung erzielen kann. Die Kontraktpreise für Silber liegen aktuell leider unter den Weltspotmarktpreisen, was eine Produktion nicht sehr rentabel erscheinen lässt.

Manuka wird sich in seinen Arbeiten in 2023 auf den Ausbau des STB-Vanadium-Projekts konzentrieren, denn wegen seines außerordentlichen Volumens an Ressourcen könnte man in Zukunft tatsächlich 15 % des Weltmarkts adressieren. Dazu investierte man bereits 50 Mio. USD in eine vorläufige Machbarkeitsstudie. Auch eine Bergbaulizenz für 5 Mio. t pro Jahr gehört dazu. Die Bohrungen bei Mt Boppy Deeps zur Bewertung einer Untertageminenerschließung sollen in der zweiten Jahreshälfte 2023 beginnen. Der Manuka-Aktienkurs litt zuletzt etwas an der allgemeinen Schwäche der Junior-Aktien im Rohstoffbereich. Mit 33,5 Mio. AUD ist das Zukunftsprojekt STB in Sachen Batterie- und GreenTech-Metalle aber unterbewertet. Große Förderer wie Rio Tinto oder BHP sind ständig auf der Suche nach aussichtsreichen Erweiterungsprojekten. Damit gerät Manuka Resources klar in den Fokus.

Varta – Immer weiter im Korrekturmodus

Varta-Aktionäre brauchen neben Geduld jetzt auch noch Hoffnung. Denn die Aussagen des Managements zur letzten Zahlenveröffentlichung klangen alles andere als positiv. Fallende Preise für Microbatterien, ein Stocken in der E-Mobilität im Bereich V4Drive und ein gleichzeitig erhöhter Rohstoffeinkauf drücken auf die Marge. Nun drohen auch noch hohe Tarifabschlüsse. Mittlerweile hat sich Varta mit seinem Großaktionär und den finanzierenden Banken auf ein Sanierungskonzept geeinigt. Rund 800 Vollzeitstellen sollen gestrichen werden, die Hälfte davon in den kommenden zwei Jahren in Deutschland. Weltweit arbeiten bei Varta rund 4.700 Menschen. Wie man den angekündigten Stellenabbau aber umsetzen will, ist nach Angaben der Gewerkschaft IG Metall immer noch unklar.

Die aktuelle Misere ruft Leerverkäufer auf den Plan. Booth Bay und SHI Partners sind mittlerweile mit zusammen über 3 % die Spitzenreiter unter den Shorties. Man kann nur hoffen, dass ein schneller Turnaround diese Anlegergruppen irgendwann zum Eindecken zwingt. Mit 19,35 EUR ist die Varta-Aktie aber in der letzten Woche auf ein neues 5-Jahrestief abgestürzt. Von den 10 verbleibenden Analysten auf der Plattform Refinitiv Eikon votiert keiner mehr zum Kauf, das mittlere Kursziel rangiert bei 23,74 EUR. Hier kann man nur eine Kerze anzünden und auf Besserung hoffen.

Nicht alle Greentech-Gesellschaften können im aktuellen Umfeld mit Gewinnen brillieren. Denn die Rahmenfaktoren speziell in Deutschland mit den weltweit höchsten Rohstoff- und Energiekosten erschweren betriebswirtschaftliche Kalkulationen bei internationaler Konkurrenz. Nordex und Varta sind aus diesem Blickwinkel sehr spekulative Investments. Manuka Resources bleibt ein interessanter Hoffnungswert mit Fokus auf strategische Metalle.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.