21.11.2024 | 04:45

Lernt Trump Wasserstoff lieben – warum nicht? Nel, Plug Power, First Hydrogen, thyssenkrupp und nucera

Auch wenn Trump den Klimawandel ignoriert und sogar verneint, er hat ein Beraterteam um sich, das sich um die Zukunft der USA kümmern sollte. Immerhin will die republikanische Partei auch nach der Ära Donald weiter regieren. Wie auch immer, das aktuelle Wahlergebnis drückt auf den gesamten GreenTech-Sektor, deshalb sollten Investoren die aktuellen Ausverkaufskurse selektiv nutzen. Denn die Technologien werden ja nicht verschwinden, sondern entwickeln sich im Hintergrund weiter. Wasserstoff-Antriebe spielen momentan noch eine Nischenrolle, könnten aber durch technologische Fortschritte und Infrastrukturinvestitionen an Bedeutung gewinnen. Ihre Zukunft hängt stark davon ab, wie effektiv erneuerbarer Wasserstoff produziert und verfügbar gemacht werden kann, und wie sich die Kosten im Vergleich zu anderen emissionsfreien Technologien entwickeln. First Hydrogen macht vor, wie der Logistik- und Transportsektor sich unter dem EU-Ziel „Net Zero 2050“ entwickeln könnte! Die Stimmung ist unten, Anleger sollten daher rechtzeitig umschichten, um vom anstehenden Rebound zu profitieren.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

THYSSENKRUPP AG O.N. | DE0007500001 , THYSSENKRUPP NUCERA AG & CO KGAA | DE000NCA0001 , First Hydrogen Corp. | CA32057N1042 , PLUG POWER INC. DL-_01 | US72919P2020 , NEL ASA NK-_20 | NO0010081235

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir können Busse und LKW vollständig klimaneutral umbauen. Dabei gehen wir modular und inkrementell vor. So können wir mit allen gängigen Fahrzeugtypen arbeiten und zudem auf neue Technologie und Innovation reagieren [...]" Dirk Graszt, CEO, Clean Logistics SE

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

First Hydrogen – Mit Vollgas weiter Richtung Europa

Der kanadische Wasserstoff-Spezialtitel First Hydrogen (FHYD) geht seinen Weg. Nach einer umfangreichen Entwicklungszeit steht nun ein breit getesteter Lieferwagen in Sprinter-Größe bereit, die Logistik- und Transportbranche komplett zu verändern. Denn wasserstoffbetriebene Fahrzeuge (FCEVs) emittieren lediglich Wasserdampf, was sie zu einer sauberen Alternative zu fossilen Brennstoffen macht. Die Produktion von grünem Wasserstoff ist derzeit noch energieintensiv und hängt stark von der Verfügbarkeit erneuerbarer Energien ab. Deshalb möchte First Hydrogen mit seinem ersten integrierten Produktionsstandort in Quebec starten. Die Ankündigung folgte auf die Einführung eines FCEV-Demonstrationsprogramms für Nordamerika und die Pläne für die Errichtung einer 35-Megawatt-Wasserstoffproduktionsanlage in Kombination mit einem Montagewerk in Shawinigan, in dem pro Jahr 25.000 emissionsfreie Fahrzeuge hergestellt werden sollen. Nach der Wahl in den USA bestätigt sich die Fokussierung auf Europa als gute strategische Entscheidung. Ein Büro in Deutschland wurde bereits eröffnet.

CEO Balraj Mann kommentierte: „Europa hat ein starkes Engagement gezeigt, um von seiner Abhängigkeit von fossilen Brennstoffen auf sauberen Wasserstoff umzusteigen. First Hydrogen bringt nun wasserstoffbetriebene Brennstoffzellenfahrzeuge nach Deutschland, wir waren die ersten auf dem Markt mit erfolgreichen Versuchen mit verschiedenen Flottenbetrieben in Großbritannien.“ Umfangreiche Tests konnten in Europa bereits erfolgreich absolviert werden, aktuell gibt es bereits Anfragen von diversen Logistik-Anbietern. Die Europäische Kommission hat in ihrem Zukunftsplan „Net Zero 2050“ vier Wellen von integrierten EU-Wasserstoffprojekten (IPCEI) genehmigt, viele Unternehmen wie First Hydrogen werden in den Genuss von Fördermitteln kommen. Die FHYD-Aktie handelt aktuell bei etwa 0,35 CAD oder 0,24 EUR. Leider macht sich der negative Branchentrend seit Donald Trump auch hier bemerkbar. Die nächste Wasserstoff-Welle könnte aber schon hinter einer Ecke lauern.

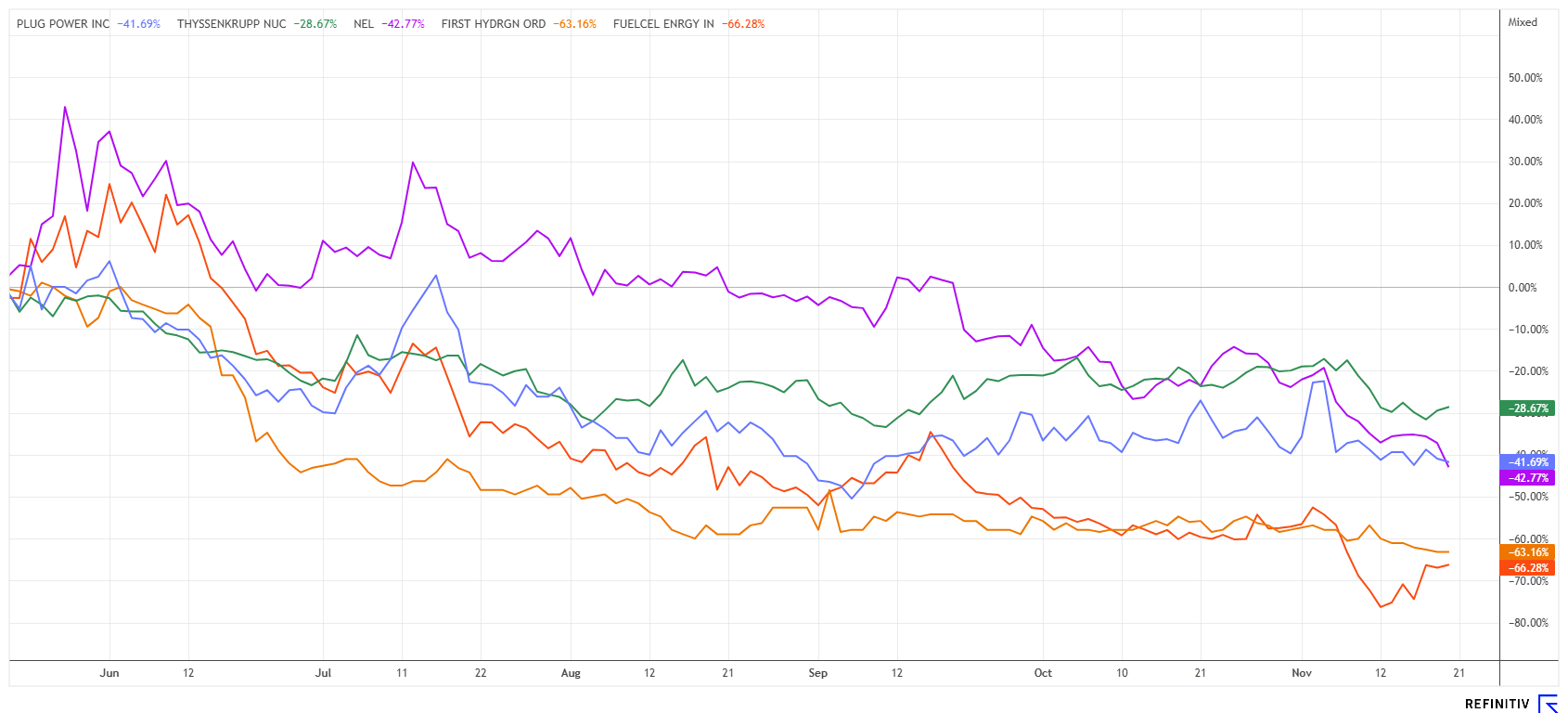

Nel ASA und Plug Power – Völlig unter die Räder gekommen

Schlimmer hätte es für Plug Power und Nel ASA nicht kommen können. Beide Unternehmen leiden seit Monaten unter den knappen öffentlichen Kassen und der Zurückhaltung der Investoren. Plug Power hat bereits zwei Kapitalerhöhungen am Markt platziert, um das laufende Geschäft finanzieren zu können. Leider waren die Q3-Zahlen auch schlechter als erwartet, der Kurs fiel nach Bekanntgabe wieder von 2,45 auf 1,92 USD zurück. Von diesem Absturz konnte sich der Elektrolyseur-Spezialist aus New York nicht mehr erholen. Die PLUG-Aktie bereitet derzeit wenig Anreiz für erneute Engagements, es sollte aber der technische Widerstand bei etwa 2,50 bis 2,75 USD im Auge behalten werden.

Gestern gab es dann ein Börsengewitter beim norwegischen Wasserstoff-Pionier Nel ASA. Der Titel fiel ohne sichtbaren Grund auf ein neues 5-Jahrestief bei etwa 0,27 EUR. Im Mai stand der Titel noch bei über 0,75 EUR. Obwohl Nel in Technologie und Produktion von Elektrolyseuren stark bleibt, etwa mit der Erweiterung der Kapazität in Norwegen und den USA, erfordert die Kommerzialisierung dieser Technologien weiterhin erhebliche Investitionen. Dies führt zu anhaltenden Verlusten und einer längeren Perspektive auf Rentabilität. Das Analysehaus Jefferies hat sein Rating von "Hold" auf "Underperform" abgestuft und das Kursziel von 5,50 auf 3,00 NOK abgesenkt. Auch Morgan Stanley geht eine Stufe runter und erwartet nun nur noch 3,50 statt 9,00 NOK auf Sicht von 12 Monaten. Derzeit kämpft Nel ASA wohl vergeblich an allen Fronten.

thyssenkrupp und die Beteiligung nucera – Bahnt sich hier was an?

Wie Phönix aus der Asche drehte thyssenkrupp in der letzten Woche nach oben. Zwar waren die Q4-Zahlen zum Jahresabschluss 2023/24 nochmal ein Dämpfer, aber scheinbar dominiert momentan die Ansicht, dass es wohl nicht mehr schlimmer kommen könne. Seit Ende Oktober geht es also um rund 25 % nach oben, gestern verfehlte das Papier nur knapp die 4 EUR-Marke. Auf das schwächelnde Stahlgeschäft schrieb thyssenkrupp rund 1 Mrd. EUR ab, dazu belasteten hohe Kosten für die Restrukturierung. Das Management um Konzernchef Miguel López stimmt sich wegen des schwierigen Umfelds auf ein weiteres Übergangsjahr ein, Steel Europe und Marine Systems stehen dabei im Fokus. Nach dem Ausstieg des Finanzinvestors Carlyle aus dem Bieterprozess hält thyssenkrupp an einer Verselbstständigung der Marinesparte fest. Favorisiert wird nun ein Spin-off, der Bereich bleibt aber den Angaben zufolge auch für industrielle Partnerschaften weiter offen. Darüber hinaus führt thyssenkrupp weiterhin Gespräche mit der Bundesregierung. Es geht um eine Beteiligung des Staates, denn das GreenSteel-Projekt ist ja eine Erfindung des Wirtschaftsministers Habeck.

Bei thyssenkrupp nucera läuft es besser. Das Unternehmen hatte Erlöse von 820 bis 900 Mio. EUR für das Geschäftsjahr 2023/24 erwartet. In einem Ausblick bestätigt das Management, dass sich das vierte Quartal entsprechend positiv entwickelte. Mit einer verbesserten Auftragsdynamik, insbesondere im Chlor-Alkali-Servicegeschäft, erreicht der Wasserstoffbereich (AWE) sogar ein Neugeschäft auf Vorjahresniveau. Das EBIT lag zwar unter Vorjahr, es ist jedoch leicht besser als erwartet ausgefallen. Konkrete Zahlen nannte das mehrheitlich zu thyssenkrupp gehörende Unternehmen noch nicht. Diese sollen am 17. Dezember vorgelegt werden. Immerhin stabilisiert sich der Kurs von thyssenkrupp nucera schon seit einiger Zeit zwischen 8 und 9 EUR. Behalten sie beide Titel ruhig auf der Watchlist. thyssenkrupp könnte demnächst technisch bei 4,25 EUR ausbrechen.

Donald Trump war ein Verkaufstrigger für den GreenTech-Sektor. Doch Trump ist nicht Alles, schon gar nicht global betrachtet. Nach einem riesigen Ausverkauf wird sich der Fokus irgendwann wieder auf die besten Geschäftsmodelle richten. Hier ist neben thyssenkrupp nucera auch First Hydrogen schon gut unterwegs. Die beiden Publikumslieblinge Nel ASA und Plug Power leiden nach wie vor unter Portfoliobereinigungen zum Jahresende.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.