05.09.2023 | 04:45

Wachablösung in der Hausse - Deutsche Bank, TUI und Viva Gold können punkten!

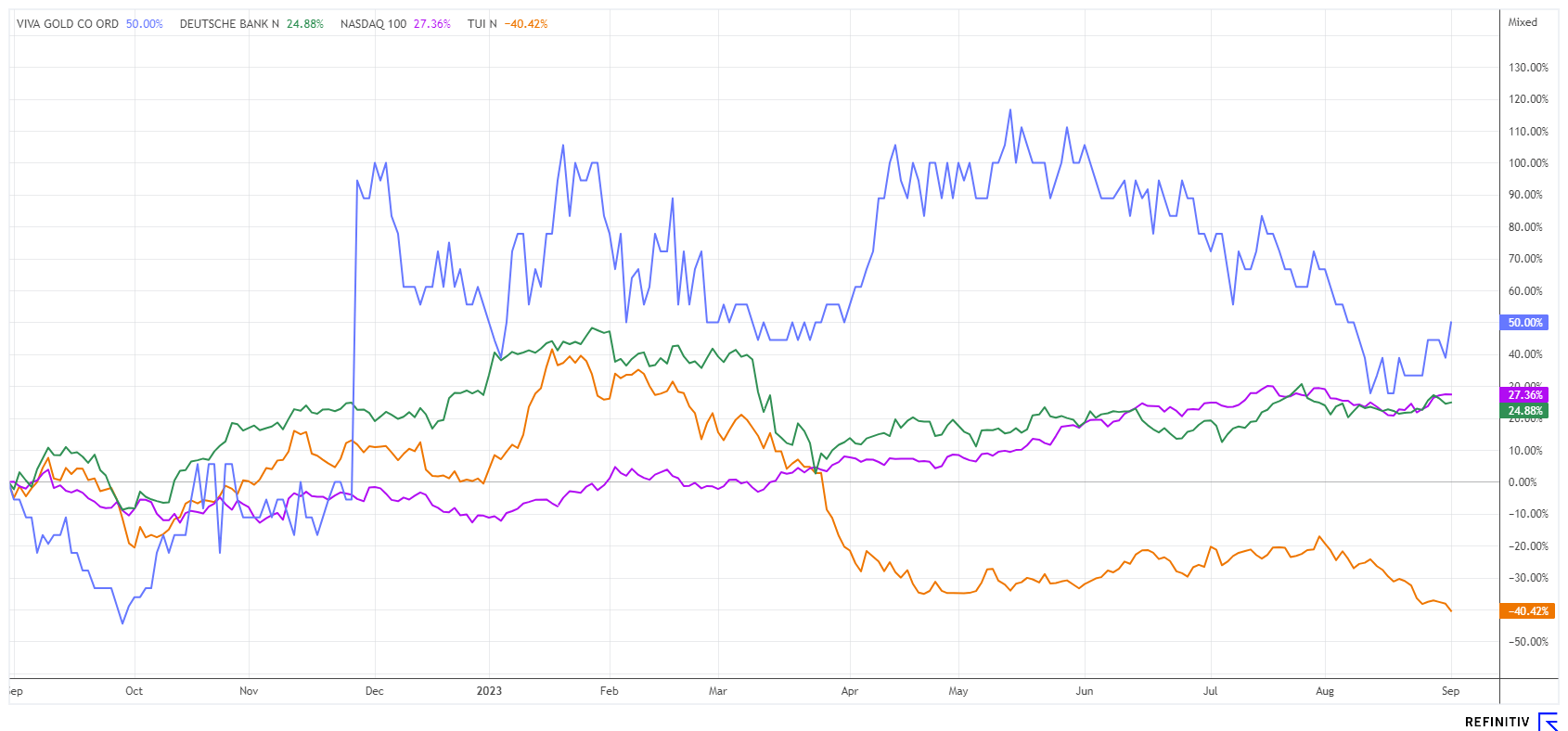

Die Bewertung an den Kapitalmärkten hat sich in den letzten Monaten recht differenziert entwickelt. So wird der DAX40-Index derzeit mit einem KGV von nur 12 bewertet, bei den Wachstumswerten an der NASDAQ liegt dieses Verhältnis aber bei knapp 24. Klar sagen die einen: „Im DAX überwiegen die Industriewerte, hingegen dominieren im NASDAQ die wachstumsstarken Techs“. Technologietitel beschleunigen auch in Krisenzeiten um das Vielfache, wenn das Geschäftsmodell in die Zeit passt. Dennoch unterliegen sie auch einer Zins-Kausalität, d. h. werden Refinanzierungen teurer, steigt auch die eingeforderte Eigenkapitalverzinsung der Investoren. Im August hat die 30-jährige US-Anleihe die Rendite-Marke von 4,25 % überschritten. In der Historie war das schon oft ein Signal für ein vorübergehendes Ende der Tech-Hausse. Viele Titel der zweiten Reihe scheinen sträflich vernachlässigt, wir nennen drei mögliche Profiteure einer Zinswende nach oben.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

VIVA GOLD CORP. | CA92852M1077 , DEUTSCHE BANK AG NA O.N. | DE0005140008 , TUI AG NA O.N. | DE000TUAG505

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Das einzige, was wir nicht verkaufen, ist das Wohnmobil selbst. [...]" Joe Bleackley, CEO, Pathfinder Ventures Inc.

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Deutsche Bank – Vielversprechende Entwicklungen

Nach einer gelungenen Transformation bis 2022, kann die Deutsche Bank im laufenden Jahr wieder steigende Erträge vorweisen. Wegen neuer Margen-Phantasie im Aktivgeschäft verbessert sich der Reingewinn Quartal über Quartal, ohne dass das Investment-Banking große Sprünge macht. Denn Börsengänge und M&A-Transaktionen sind Mangelware geworden. Als größte Geschäftsbank Deutschlands verdienen die Frankfurter aber zuletzt im Privat- und Firmenkundengeschäft wieder blendend.

Nach mehreren Schritten in Richtung Digitalisierung denken die Frankfurter natürlich auch an eine privatkundenorientierte Investment-App nach. Scalable und Solidinvest aus München haben es vorgemacht, wie man durch geschicktes Marketing und guter Technologie interessante Investment-Sparlösungen auf die Smartphones der Anleger hievt. Hier könnte der neue Privatkundenvorstand Claudio de Sanctis gleich zum Einstand punkten, denn dieses Segment ist bis jetzt noch gar nicht im Programm. Medienberichten zur Folge, will sich das Geldhaus hierfür um eine Kooperation mit dem Neobroker Scalable bemühen. Über 600.000 Kunden mit stolzen 15 Mrd. EUR kann der Neobroker bereits vorweisen. Weder die Deutsche Bank noch Scalable wollten die aufkommenden Gerüchte kommentieren. Um nicht den Anschluss an die immer größere Digital-Konkurrenz im Anlagegeschäft zu verlieren, wäre eine Beteiligungs-Lösung schlüssig.

Aktuell bewegt sich der Chart des Frankfurter Geldhauses wieder geradeaus auf die Marke von 11,50 EUR zu. Allerdings dauert dieser Prozess auch schon Monate und die Überwindung der wichtigen Charthürde will einfach nicht gelingen. Analytisch ist die DBK-Aktie mit einem 2023e KGV von 4,9 unter den günstigsten Finanztiteln weltweit aufzufinden.

Viva Gold – Die nächste Goldwelle rollt

Seit dem jüngsten Rücksetzer beim Goldpreis auf 1.875 USD hat sich einiges getan. Für die USA wurde bekannt, dass sich die Verschuldung binnen eines Jahres um 5 Bio. USD von 28 auf fast 33 Bio. USD erhöht hat. Das ist der höchste prozentuale Zuwachs seit der Finanzkrise 2008. Ein Grund könnte die dramatische Entwicklung an der Zinsfront sein, denn die 30-jährige Treasury-Anleihe stieg in der Rendite von 2,9 auf 4,4 %. Edelmetalle sind in haussierenden Zinsphasen nicht unbedingt gefragt, dennoch haben sie gerade als Werterhaltungsmittel ihre Relevanz. Immerhin wurde auch der historisch gesetzte Triple A-Status des US-Schatzamtes seitens der Ratingagentur Fitch nun aberkannt.

Blickt man mit einer langfristigen Brille auf den Gold- und Silbermarkt, so sollte sich gerade im Bereich der produzierenden Minen und der aussichtsreichen Explorationsprojekte noch im laufenden Jahr eine Erholung einstellen. Der kanadische Explorer Viva Gold besitzt ein 4.250 ha großes Grundstück in Nevada. Es liegt mit seinem Tonopah-Projekt innerhalb der historisch bekannten Walker Lane, in der sich auch Kinross, Coeur Mining, Augusta und Centerra betätigen. Eine vorläufige Wirtschaftlichkeitsbewertung evaluiert einen potenziellen Tagebaubetrieb mit Goldgewinnung durch Haufenlaugung. Zugrunde liegen eine gemessene und angezeigte Ressource von 394.000 Unzen mit einer Goldvererzung von 0,78 g/t. Dazu addieren sich weitere 206.000 Unzen als abgeleitete Ressource zu 0,87 g/t. Bis in den Sommer hinein gab es weitere Resultate aus sieben Bohrlöchern. Mit zwei Step-Out-Bohrungen wurden weitere hochgradige Mineralisierungszonen entdeckt, in den 11 Folgebohrungen konnten Gehalte von 15,7 g/t AU und 16,4 g/t AG festgestellt werden. Die Arbeiten gehen in den Herbst hinein weiter.

Viva Gold hat 106,7 Mio. Aktien emittiert, davon befinden sich rund 59 % in den Händen von institutionellen Investoren und dem Management. Bei einem Kurs von 0,13 CAD ist die Gesellschaft mit niedrigen 14 Mio. CAD bewertet. Wegen der überschaubaren Größe und des geringen Freefloats kann der Kurs im nächsten Gold-Bullenzyklus schnell nach oben springen. Spannung verspricht auch die erneuerte Vormachbarkeitsstudie (PEA) im 4. Quartal 2023.

TUI – Ist dies das langersehnte Kaufsignal?

Die TUI-Aktie hat Anfang September mit 5,28 EUR ein neues Allzeittief erreicht. Wer hier auf den langfristigen Turnaround setzt, braucht einiges an Geduld. Als belastend darf weiterhin die letzte Kapitalerhöhung herangeführt werden, denn die Verwässerung der Aktionäre diente nur der Schuldenrückzahlung der letzten Hilfsgelder aus Berlin. Somit haben die Hannoveraner jetzt wieder den Rücken frei und können sich auf ihr operatives Geschäft konzentrieren.

Hier gab es jüngst einen offen ausgetragenen Streit mit einer Beteiligung namens RTK. Wegen diversen Verstößen in der Datennutzung von Kunden eskalierte der Streit, nun scheint man aber eine Lösung gefunden zu haben. TUI trennt sich von allen RTK-Anteilen und erwirbt zugleich die Anteile an TUI Travel Star, die bisher von RTK gehalten wurden. Die Transaktion bedarf noch der Zustimmung des Kartellamts, denn es handelt es sich um einen 50 Prozent-Anteil. Künftig dürfen die RTK-Büros wieder TUI-Reisen unter bestimmten Bedingungen verkaufen können. Damit verschwinden eine Reihe von Unsicherheiten und TUI stärkt einen wichtigen Vertriebskanal.

Mit einer Konsensusschätzung von knapp 19 Mrd. EUR im laufenden Jahr würde TUI die im Jahr 2018 erreichte Top-Marke im Umsatz von 17,3 Mrd. EUR um etwa 10 % übertreffen. Nach drei bitteren, pandemiebedingten Verlustjahren könnte dabei unter dem Strich ein Gewinn von 0,45 bis 1,13 EUR je Aktie eingefahren werden, so die Spanne auf der Plattform Refinitiv Eikon. Die deutsche Alster Research schätzt für 2023 konservative 0,68 EUR Gewinn je Aktie nach 0,90 EUR Verlust im Vorjahr. Auch mit dieser vorsichtigen Taxierung läge das KGV nur bei niedrigen 8. Für spekulative Anleger lockt die günstige Aktie mit einem Bestandsaufbau bei etwa 5,50 EUR, auch wenn der richtige Turnaround noch in den Kinderschuhen steckt.

Die Aktienmärkte stehen an einer wichtigen Schwelle. Saisonal ist der September kein Hausse-Monat, dennoch verharren die Indizes knapp unter ihren historischen Hochs. Ein Warnsignal ist jedoch die wichtige Advanced-Decline-Linie, sie läuft seit einigen Monaten mit hoher negativer Divergenz. Nachzügler wie TUI, Deutsche Bank oder Viva Gold können aber selbst in einer Korrektur bestehen. Auch Gold dürfte in einem schwachen Konjunkturumfeld und andauernden geopolitischen Verwerfungen seinen Boden jüngst gesehen haben.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.