07.08.2023 | 06:00

BP, Saturn Oil + Gas, Shell – Gewinne aufgrund steigender Ölpreise

Der Rohölpreis hat letzte Woche wieder zugelegt. Während Brent am Freitag mit 85,45 USD aus dem Handel ging, lag der Preis für WTI bei 81,53 USD je Barrel. Das könnte auch erst der Anfang gewesen sein, denn sowohl Saudi-Arabien als auch Russland haben ihre Produktion zurückgefahren, was das Angebot verknappt hat. Zusätzlich fielen die Ölreserven der USA um 17,1 Millionen Barrel so stark wie noch nie. Lediglich die Herabstufung der Kreditwürdigkeit der USA drückten ein wenig auf die Stimmung. Doch die Gefahr, dass die Konjunktur dadurch belastet wird, scheint klein. Die FED hat durchblicken lassen, dass die Zinsen jetzt erst einmal nicht steigen sollen, die Inflation geht zurück und die Unternehmenszahlen liegen oft über den Erwartungen der Analysten. Wir sehen uns daher drei Ölproduzenten an, die von einem steigenden Ölpreis profitieren.

Lesezeit: ca. 4 Min.

|

Autor:

Armin Schulz

ISIN:

BP PLC DL-_25 | GB0007980591 , Saturn Oil + Gas Inc. | CA80412L8832 , Shell PLC | GB00BP6MXD84

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Die Dominanz Chinas ist unter anderem ein Grund dafür, weswegen wir uns so stark auf dem Wolfram-Markt engagieren. Hier sind rund 85% der Produktion in chinesischer Hand. [...]" Dr. Thomas Gutschlag, CEO, Deutsche Rohstoff AG

Der Autor

Armin Schulz

Der gebürtige Mönchengladbacher studierte Betriebswirtschaftslehre in den Niederlanden. Im Zuge des Studiums kam er erstmals mit der Börse in Kontakt. Er hat mehr als 25 Jahre Erfahrung bei Börsengeschäften.

Tag-Cloud

Aktien-Cloud

BP – Wiederaufnahme der Aktivitäten in Lybien

BP zählt zu den globalen Energieriesen und hat kürzlich niedrigere Gewinne für das 2. Quartal und das 1. Halbjahr 2023 gemeldet. Dieser Rückgang fällt mit erheblichen Schwankungen auf dem Energiemarkt zusammen. Die Preise für Rohöl der Sorte Brent lagen im 1. Halbjahr bei durchschnittlich 79,66 USD, im Vorjahr waren es fast 108 USD. Dementsprechend gingen die Raffineriemargen um rund 18 % auf 26,40 USD zurück. Am härtesten war der freie Fall des Gaspreises von 6 USD auf 2,77 USD/MMBtu. Trotz des schwächeren Ergebnisses hat der Konzern seine Dividende um 10 % angehoben.

Mit seinen Investitionen sowohl in traditionelle als auch in neue Energiequellen ist das Unternehmen für die sich verändernde Energielandschaft gut aufgestellt. Mitte Juli konnte sich der Konzern die Rechte für 2 Offshore-Windparks in der Nordsee sichern. Die Gesamtkapazität beider Projekte beträgt 4 GW und es sind gleichzeitig die ersten Projekte im Windkraftbereich innerhalb von Deutschland. Ende des Monats sicherte sich BP eine langfristige Verkaufs- und Kaufvereinbarung mit OMV. Diese deckt ab 2026 die Lieferung von bis zu 1 Mio. t verflüssigten Erdgases (LNG) pro Jahr über die Dauer von 10 Jahren ab.

In Libyen wird der Konzern nach 10 Jahren Abwesenheit seine Arbeit wieder aufnehmen, laut der Libyan National Oil. Die derzeitige Marktvolatilität hat sich zwar auf die Finanzergebnisse von BP ausgewirkt, aber die Widerstandsfähigkeit, das Dividendenwachstum und die Kapitalallokationsstrategie des Unternehmens unterstreichen seine Stabilität in schwierigen Zeiten. Da sich der Energiesektor weiterentwickelt ist BP mit seinem Ansatz in der Lage, sich verändernde Trends zu steuern und aufkommende Chancen zu nutzen. Die Aktie ist derzeit für 5,61 EUR zu haben und kommt auf eine Dividendenrendite von rund 4 %.

Saturn Oil & Gas – Quartalszahlen voraus

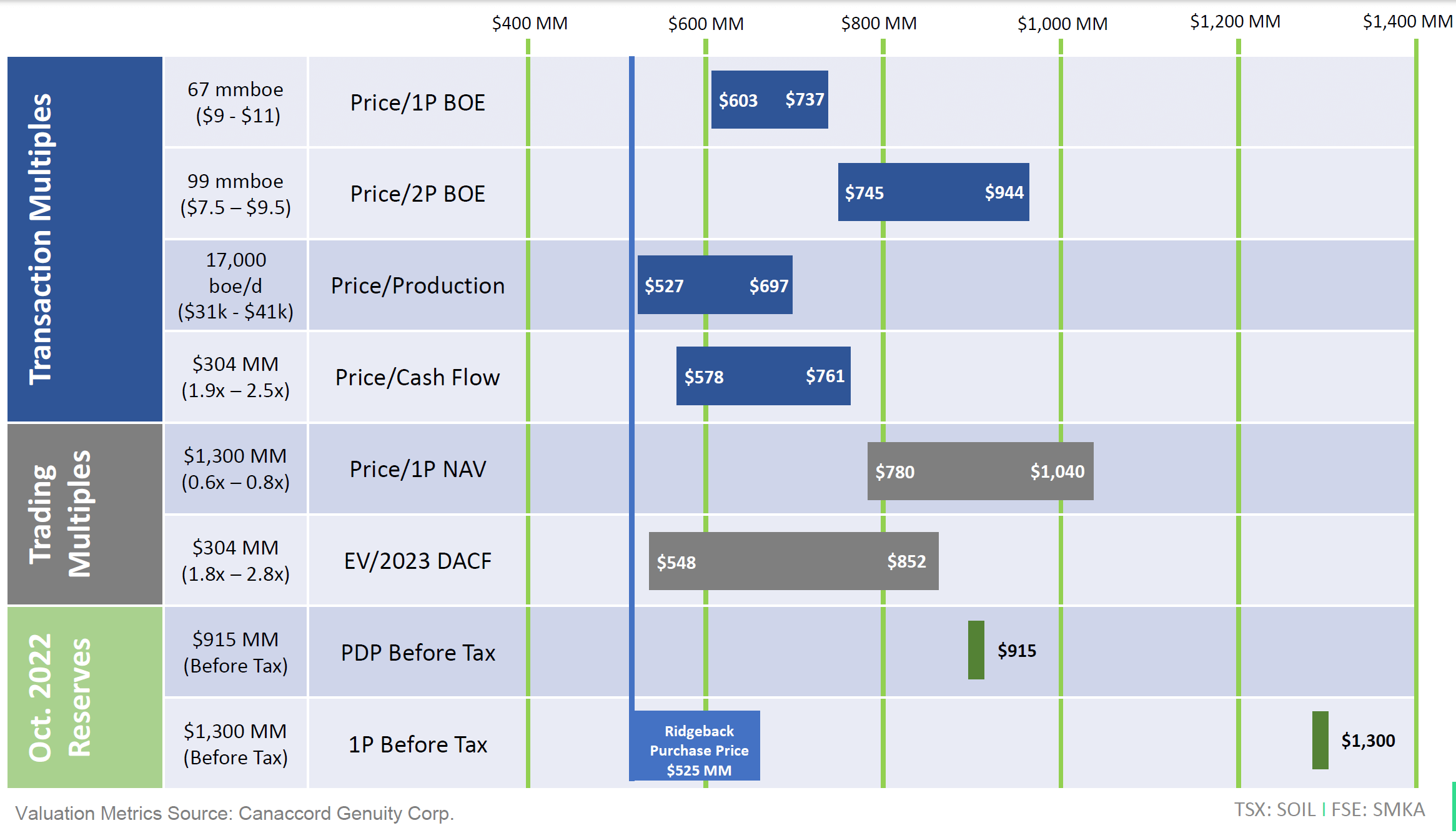

Ein steigender Ölpreis spielt dem zuletzt schnell gewachsenen Ölproduzenten Saturn Oil & Gas in die Karten. In den letzten 27 Monaten wurde die Produktion von ein paar 100 Barrel am Tag auf rund 30.000 Barrel Leichtöläquivalent ausgebaut. Um auf den derzeitigen Stand zu kommen, wurden insgesamt 4 Transaktionen getätigt. Zuletzt wurde am 28. Februar die Ridgeback Übernahme abgeschlossen, die auch die größte Übernahme der Firmengeschichte darstellt. Für die 17.000 Barrel Produktion wurden 475 Mio. USD und rund 19,4 Mio. Saturn Aktien bezahlt. Der Deal ist ein Schnäppchen, wenn man den Kaufpreis anschaut und mit allen gängigen M&A Bewertungskennzahlen vergleicht.

Auch wenn im Bericht zum 1. Quartal lediglich ein Monat der Ridgeback Übernahme enthalten ist, so wurden wieder einmal neue Rekordzahlen vermeldet. Das bereinigte EBITDA lag bei 70,4 Mio. CAD, der freie Cashflow bei 30,2 Mio. CAD und die Produktion kletterte auf 17.783 Barrel. Spätestens Ende des Monats sollten die Zahlen zum 2. Quartal vorliegen, die trotz der Waldbrände in Alberta noch besser ausgefallen sein dürften, obwohl diese rund einen Monat lang für einen Produktionsstopp von 10.000 Barrel gesorgt haben. Das Management hält bisher aber weiter an seiner EBITDA Jahresprognose von 475 Mio. CAD fest und erwartet einen Cash-Flow je Aktie von 3 CAD, was über dem derzeitigen Aktienkurs von 2,69 CAD liegt.

Mittlerweile ist das Unternehmen an der Toronto Stock Exchange (TSX) gelistet, was die Sichtbarkeit des Unternehmens erhöht. Gleichzeitig kann der Wechsel der Börse gut sein, um institutionelle Anleger besser ansprechen zu können. Einen Ankerinvestor hat das Unternehmen bereits mit der GMT Capital Group. Diese hielt zum 30. Juni fast 25 % an Saturn Oil & Gas. Ebenfalls wurde mit der Meldung vom 19. Juli bekannt gegeben, dass rund 30,5 Mio. Warrants verfallen sind. Das ist eine gute Nachricht für die Altaktionäre, da sie so weniger verwässert werden können. Bis Ende 2025 sollen die Schulden des Unternehmens abgetragen sein. Spätestens dann sollte auch eine Dividende gezahlt werden.

Shell – Ausrichtung auf die Aktionäre

Wie bei allen Öl- und Gasunternehmen war 2022 ein Rekordjahr. So auch für Shell, die im vergangenen Jahr 278,3 Mrd. USD Umsatz machte und so ein bereinigtes Ergebnis von 42,3 Mrd. USD erzielte. Die Dividende pro Aktie lag bei 1,52 USD. Wie auch schon bei BP fallen die Zahlen im 2. Quartal deutlich schlechter aus als im Vorjahr. Der Umsatz lag bei gut 75 Mrd. USD und der Gewinn bei 3,13 Mrd. USD. Das Management erhöhte die Dividende trotzdem um 15 % und verkündete noch zusätzlich ein Aktienrückkaufprogramm über 3 Mrd. USD, das bis zur Bekanntgabe der Q3 Ergebnisse abgeschlossen sein soll.

Mit dem neuen Management in Form von Wael Sawan als CEO und Sinead Gorman als CFO hat sich das Unternehmen deutlich mehr auf die Aktionäre fokussiert. Dabei werden unrentable Projekte gestrichen und alles auf Performance, Kostendisziplin und Optimierung getrimmt. Dabei soll das Ziel bis 2050 ein klimaneutrales Unternehmen zu werden weiterverfolgt werden. Neben dem Ausbau der erneuerbaren Energien investiert der Konzern auch in Innovationen der Zukunft wie Wasserstoff, Biokraftstoffe, Elektromobilität oder Künstliche Intelligenz (KI).

Beispielsweise setzt der Konzern auf Drohnen und KI, um die Inspektionen am größten deutschen Standort im Rheinland zu überwachen. Das soll Kosten sparen. Zuletzt gab es positive Analystenstimmen von Berenberg und J.P. Morgan, die den Titel als kaufenswert einstufen und Kursziele von ca. 33 EUR ausgaben. Die Aktie notiert derzeit bei 27,55 EUR und kommt damit auf eine Dividendenrendite von 3,8 %. Das Aktienrückkaufprogramm könnte der Aktie Rückenwind verleihen.

Steigende Ölpreise ziehen zwangsläufig steigende Aktienkurse bei den Ölfirmen nach sich. Da sich die Wirtschaft in den USA robust zeigt und die Inflation sinkt, wird eine Rezession unwahrscheinlicher. Dementsprechend dürfte die Nachfrage nach Öl stabil bleiben. BP hat seine Dividende angehoben und versucht wie alle Ölmultis seinen ökologischen Fußabdruck zu verkleinern. Saturn Oil & Gas verdient immer mehr Geld, das derzeit vor allem in die Schuldentilgung fließt. Die Tilgung ist über Hedgegeschäfte abgesichert und spätestens in 2,5 Jahren dürfte es eine üppige Dividende geben. Derzeit besteht von allen 3 Kandidaten hier das größte Aufwärtspotential. Shell hat mit dem neuen Management die Aktionäre wieder in den Vordergrund gestellt. Auch die Analysten sehen hier weiteres Potential.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.