30.06.2022 | 05:10

Rheinmetall vor dem Ausbruch, MAS Gold und K+S mit Rebound-Chance

Aufgrund der unsicheren geopolitischen Lage in Hinblick auf den Ukraine-Konflikt sowie der Sorge vor einer weiter ausufernden Inflation, drehen die wichtigsten Börsenindizes wieder nach unten. Der deutsche Leitindex DAX kämpft erneut mit der psychologisch wichtigen 13.000 Punkte-Marke. Dabei herrscht, mit Ausnahme von Rüstungsaktien, Abgabedruck auf breiter Front. Auch die Düngemittelhersteller, die durch die Sanktionen gegen Russland anfangs besonders profitierten, korrigieren stark. Damit bieten sich für langfristig orientierte Anleger interessante Einstiegschancen. Auch die Edelmetallmärkte laufen in attraktive Kaufzonen.

Lesezeit: ca. 5 Min.

|

Autor:

Stefan Feulner

ISIN:

MAS Gold Corp. | CA57457A1057 , K+S AG NA O.N. | DE000KSAG888 , RHEINMETALL AG | DE0007030009

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Da wir von Anfang an vier oder mehr Zonen genauer untersuchen, können Anleger einen kontinuierlichen Newsflow erwarten, der unsere Vorstellung vom Holy-Grail-Projekt als gigantische Chance unterstreichen wird. [...]" Nick Luksha, President, Prospect Ridge Resources

Der Autor

Stefan Feulner

Mehr als 20 Jahre Börsenerfahrung und ein breit gestreutes Netzwerk kann der gebürtige Franke vorweisen. Seine Leidenschaft gilt dem Analysieren verschiedenster Geschäftsmodelle und dem Durchleuchten neuer Trends.

Tag-Cloud

Aktien-Cloud

K+S – Zurück auf Los

Aufgrund der Sanktionen gegenüber russischen und belarusischen Kaliumproduzenten wurde das Angebot von jetzt auf gleich verknappt. Für rund 35% des weltweiten Angebots waren Uralkali und Belaruskali verantwortlich. Hauptprofiteure waren dagegen die westlichen Produzenten wie das kanadische Unternehmen Nutrien, das weltweit über 25 Mio.t Kali-, Stickstoff- und Phosphatprodukte für Kunden in der Landwirtschaft, der Industrie und der Futtermittelindustrie produziert und mit dem US-amerikanischen Mosaic-Konzern ein Konglomerat unterhält. Laut den aktuellsten Zahlen von Ende 2019 produzierten die beiden nordamerikanischen Partner knapp 30% der 65,5 Mio. t der Düngemittel. Geschätzte 8% des weltweit geförderten Kaliumcarbonats kamen vom fünftgrößten Produzenten, der K+S AG aus Kassel.

Durch die starke Nachfrage wurde bereits Ende März die Jahresprognose angehoben. Das EBITDA soll 2022 zwischen 1,6 Mrd. EUR bis 1,9 Mrd. EUR liegen. Der bereinigte freie Cashflow sollte vor diesem Hintergrund ebenfalls stark ansteigen und zwischen 600 und 800 Mio. EUR pendeln. Als Folge der positiven Aussichten explodierten sowohl der Kalipreis als auch der Kurs der K+S Aktie. Seit der Invasion Russlands Ende Februar konnte sich das Papier bis Mitte April auf 36,45 EUR fast verdoppeln. Danach normalisierte sich jedoch der Düngemittelpreis und korrigierte seit seinem Preishöhepunkt Mitte März um annähernd 30%. Dies hatte zur Folge, dass die Aktie des MDAX-Unternehmens seine kompletten Gewinne einbüßte. Nach einem erfolgreichen Test des Ausbruchsniveaus bei 22 EUR könnte sich nun eine zweite Chance für Investoren ergeben, die weiter an die Inflationierung der Düngemittelpreise glauben. Aktuell notiert der Wert bei 24,18 EUR, der seit dem Hoch Ende April ausgebildete Abwärtstrend liegt bei 24,75 EUR. Bei Durchbrechen des Widerstandes würde sich allein hier ein Potenzial bis zum 20er-EMA bei aktuell 26 EUR ergeben.

Rückenwind bekommt K+S von der US-Bank JP Morgan, die die Einstufung mit „buy“ und einem Kursziel von 44,50 EUR wiederholte. Dabei sieht der Analyst Chetan Udeshi in K+S als auch der niederländischen OCI seine längerfristig bevorzugten Aktien in der Düngemittelbranche.

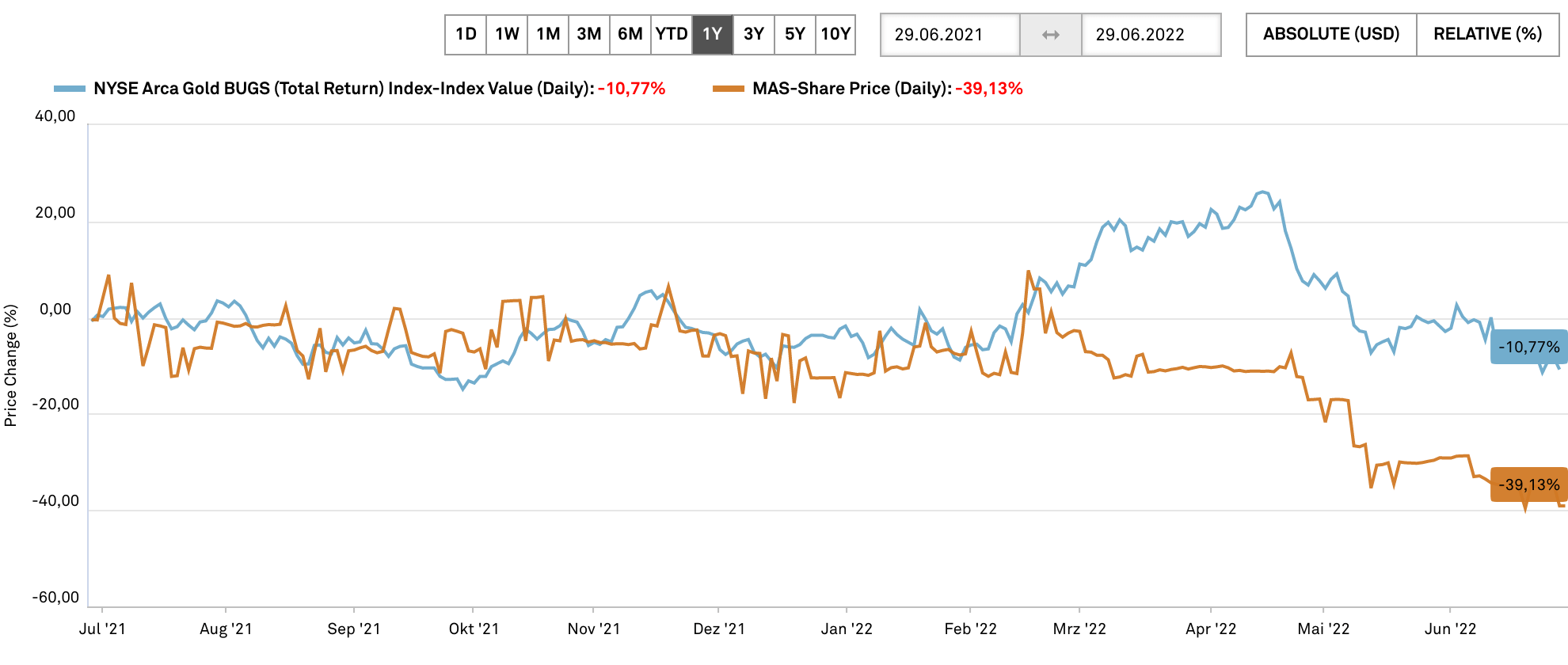

MAS Gold – Vertrauensbeweis durch neue Aktionäre

Ebenfalls rückläufig ist aktuell der Goldpreis. Trotz hoher Inflation, geopolitischen Verwerfungen und immer weiter zunehmenden Konflikten sind eigentlich die Grundsteine für langfristig steigende Edelmetallmärkte gelegt. Jedoch wird die aktuell geänderte Strategie der Notenbanken mit möglichen weiteren Zinserhöhungen als Grund genommen, der die Goldmärkte weiter drückt. Jedoch sind weitere Zinsschritte nach oben nicht im Ansatz in Stein gemeißelt, im Gegenteil. Durch die hohen Verschuldungsgrade der Staaten und einer möglichen, wenn nicht schon jetzt existierenden Rezession, wären sogar wieder Zinssenkungen möglich. Bei diesem Szenario dürften dann die letzten Bremsen gelöst werden und den Goldmarkt in deutlich höhere Sphären bugsieren. Technisch besteht kurzfristig noch einmal ein Rückschlagspotenzial bis in den Zielbereich bei 1.680 EUR.

Allerdings haben viele kleinere Explorationsunternehmen wie MAS Gold bereits korrigiert und könnten aktuell antizyklisch eingesammelt werden. Aktuell beträgt der Börsenwert lediglich 9,62 Mio. EUR. Ein Investment in MAS Gold besitzt viele Vorteile. So ist das Management um den Veteranen im Bergbausektor, Jim Engdahl, mit jahrzehntelanger Erfahrung ausgestattet. Zudem legen die Kanadier ihren Fokus auf eine der besten Bergbauregionen weltweit, den Grünsteingürtel La Ronge in Saskatchewan. Im mit einer erstklassigen Infrastruktur ausgestatteten Gebiet werden noch über 1 Mio. Unzen Gold im Boden vermutet.

Seit den 1940er Jahren hat die Exploration dort zahlreiche Goldlagerstätten und -vorkommen umrissen. Die aktuellen Projekte von MAS Gold umfassen die Goldlagerstätten North Lake, Greywacke North, Contact Lake und Point sowie die historisch definierte Kupfer-Gold-Lagerstätte Elizabeth Lake mit vulkanischem Massivsulfid auf vier Grundstücken mit einer Gesamtfläche von 34.703,4 Hektar. Überdies konnte MAS Gold den Kauf des 843 Hektar großen Grundstücks Preview SW von Comstock Metals, das an Preview North grenzt abschließen. Das Grundstück Preview SW ergänzt das aktuelle Portfolio von Hub- und Spoke-Grundstücken, bei denen das Konzept vorsieht, dass das mineralisierte Material aus verschiedenen Satellitenlagerstätten in einer zentral gelegenen Verarbeitungsanlage bei Preview North zusammengeführt werden sollen. Die letzten Bohrergebnisse zeigten bei insgesamt über 4.000m durchschnittliche Gold-Gehalte von 0,61 bis 1,88 g/t. Weitere 772 bzw. 996m an Bohrungen wurden in den Lagerstätten Point und in der vor kurzem erworbenen Goldlagerstätte Preview SW durchgeführt.

Das Ziel des Unternehmens ist es, im Laufe der nächsten Jahre eine ausreichende Goldressource zu definieren, um eine mittelfristige Produktionsentscheidung treffen zu können. Auch dafür wurden in zwei Tranchen insgesamt 2,08 Mio. CAD anlässlich einer Privatplatzierung eingeworben.

CEO Jim Engdahl äußerte sich wie folgt: „Wir freuen uns, über den erfolgreichen Abschluss der zweiten und letzten Tranche der im letzten Monat angekündigten Privatplatzierung berichten zu können. Ich möchte unserem Managementteam, unseren treuen Aktionären und unseren neu erworbenen Aktionären für ihre Unterstützung danken. Die ersten Ergebnisse der jüngsten Bohrungen auf der Lagerstätte North Lake, über die wir in unserer Pressemitteilung vom 16. Mai 2022 berichteten, sind ermutigend, und wir freuen uns darauf, weitere Ergebnisse bekannt zu geben, sobald sie vorliegen. Wir erwarten eine aufregende Explorationssaison, während wir die Erschließung unserer Goldexplorationsgrundstücke in Nord-Saskatchewan vorantreiben."

Wie lange reicht die Kraft bei Rheinmetall?

Wie ein Beitrag bei researchanalyst.com beschreibt, war vom Erreichen eines neuen Allzeit-Hochs auszugehen. Ob danach die Kraft für Anschlusskäufe reicht, oder ob der Kurs des deutschen Rüstungskonzerns Nummer eins, in eine größere Korrekturbewegung eintreten wird, wurde bereits bezweifelt.

Der durchgehend positive News-Flow jedenfalls könnte der Aktie weiteren Rückenwind verleihen. So erhielten die Düsseldorfer, die neben Rüstung auch Automobilzulieferer können, von einem chinesischen Start-Up-Unternehmen im Bereich E-Mobilität den Zuschlag für die Fertigung von Fahrwerksteilen für ein neues Elektrofahrzeug. Der Auftrag für das chinesische Joint Venture KPSNC hat einem Wert von etwa 42 Mio. EUR über die Projektlaufzeit von acht Jahren, wie die Rheinmetall AG mitteilte. Bei dem Produkt handelt es sich laut Firmenmeldung um ein Fahrwerksteil, das vor Ort im Werk Guangde im Niederdruckguss-Verfahren hergestellt wird und in Elektro-SUVs verbaut werden soll. Die Auslieferung an den nicht genannten neuen Kunden erfolgt fertig bearbeitet und teilmontiert.

Negativ äußerte sich dagegen die Investmentbank HSBC zur Rheinmetall-Aktie. HSBC-Experte Richard Schramm stufte die Aktie von „Buy“ auf "Hold". Das Kursziel setzt der Experte zwar von 220 EUR auf 240 EUR hoch, jedoch besteht bis dorthin noch kaum Potenzial. Investierte Anleger sollten in jedem Fall enge Stopps setzen, nicht dass der Rheinmetall ein ähnliches Schicksal wie der K+S-Aktie droht.

Die Börsen sind weiterhin nervös und bewegen sich mit hohen Schwankungsbreiten. K+S könnte nach der erfolgten Korrektur wieder ein Kaufkandidat werden, bei Rheinmetall drohen dagegen Gewinnmitnahmen. Beim Explorationsunternehmen MAS Gold könnten sich dagegen langfristig antizyklische Einstiegschancen ergeben.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.