23.07.2025 | 04:50

Die heiße Phase Atom-Energie beginnt! Oklo, First Hydrogen, Nel, Siemens Energy und Plug Power

Lange Zeit galt die Atomkraft als Auslaufmodell, doch inzwischen vollzieht sich weltweit eine energiepolitische Kehrtwende. Die USA stehen dabei an vorderster Front. Unter Donald Trump wurde jüngst ein umfassender Aktionsplan zum Wiederaufbau der nuklearen Industrie verabschiedet. Ziel ist nichts Geringeres als die Vervierfachung der nationalen Atomstrom-Kapazität, insbesondere durch den massiven Ausbau von Small Modular Reactors (SMRs), die kompakten, dezentral einsetzbaren Mini-AKWs. Sie gelten als effizient, sicher und skalierbar. Die Botschaft ist klar: Die Vereinigten Staaten wollen wieder zur dominanten Nuklearmacht werden, energiepolitisch wie technologisch. Welche Unternehmen stehen im Fokus?

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

OKLO INC | US02156V1098 , SIEMENS ENERGY AG NA O.N. | DE000ENER6Y0 , PLUG POWER INC. DL-_01 | US72919P2020 , NEL ASA NK-_20 | NO0010081235 , First Hydrogen Corp. | CA32057N1042

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] dynaCERT hat mit dem Gerät HydraGEN eine Lösung auf den Markt gebracht, die zur Nachrüstung von Dieselmotoren entwickelt wurde, um die Umwelt zu schützen und die zugleich wirtschaftliche Vorteile mit sich bringt. [...]" Bernd Krüper, President & Director, dynaCERT Inc.

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Oklo Inc. – Die Zeit für die Ernte ist gekommen

Seit unserer ersten Betrachtung des SMR-Spezialisten Oklo hat es eine zweimalige Wellenbewegung in der Aktie gegeben. Immer war die Zone um 20 USD als wichtige Unterstützungszone auffällig geworden. Ebenso zeigt sich wohl auf der Oberseite ein gewisser Deckel bei 70 USD. Noch immer wird das Unternehmen mit viel Phantasie über die neuesten Nuklear-Pläne der USA überschüttet. Völlig außer Acht lassen Anleger dabei die Zeitkomponente. Von der Planung bis zur Umsetzung dauert es auch bei den SMR-Reaktoren mindestens 5 bis 8 Jahre bis ein neuer Komplex ans Netz geht. In den USA hatte NuScale Power ursprünglich mit seinem 77MW-SMR-Konzept eine Vorreiterrolle inne. Der Bau eines Modells am Idaho National Laboratory wurde allerdings Ende 2023 wegen zu hoher Kosten und zu geringer Nachfrage gestoppt.

Oklo hat in der letzten Woche den erfolgreichen Abschluss der Phase 1 seiner vorläufigen Antragsprüfung bei der US-Atomaufsichtsbehörde (Nuclear Regulatory Commission, NRC) für sein erstes Kraftwerksprojekt bekannt gegeben. Zeitgleich kündigte das US-Energieministerium am 16. Juli auch ein Pilotprogramm an, das die Entwicklung fortschrittlicher Reaktoren beschleunigen und die heimische Kernbrennstoff-Versorgung stärken soll. Siemens Energy baut keine eigenen SMRs, spielt aber eine zentrale Rolle bei der Umsetzung, denn das Unternehmen ist weltweiter Marktführer für Turbinen- und sogenannte „Power Island“-Komponenten. In einer strategischen Partnerschaft mit Rolls‑Royce SMR übernimmt Siemens Energy den Part, Dampfturbinen, Generatoren und Hilfssysteme für das britische 470‑MW‑SMR-Modell der Generation III+ zu liefern. Diese Technologie soll zunächst in UK, später möglicherweise in Schweden und in Tschechien implementiert werden. Damit rückt auch Siemens Energy ins Rampenlicht der wachsenden Nuklearenergie-Bewegung.

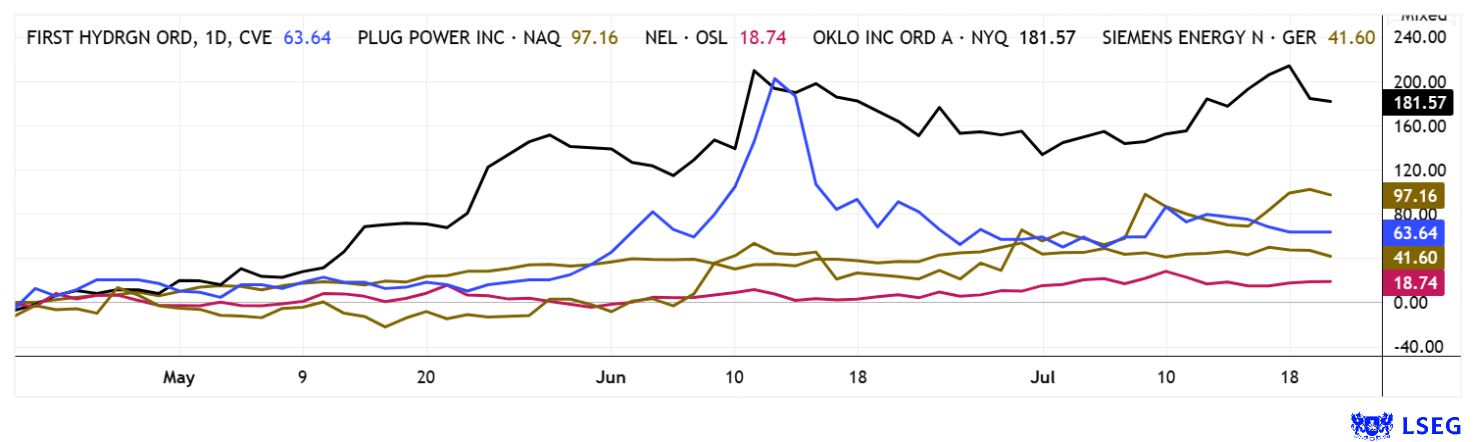

Die Oklo-Aktie ist wie Siemens Energy extrem gefragt, beide Unternehmen konnten in 2025 schon dreistellig zulegen. Mit Blick auf die Plattform LSEG wird Oklo mit einem 12-Monats-Durchschnitts-Kursziel von 65,50 USD gesehen, bei Siemens Energy liegt der Erwartungswert bei 82,40 EUR. Beide Titel erscheinen nach der ausgeprägten Rally also derzeit gut bezahlt.

First Hydrogen – Die neue Strategie trifft ins Schwarze

Das kanadische Technologie-Unternehmen First Hydrogen (FHYD) zeigt sich mit einem innovativen Energie-Konzept. Denn mit der Gründung der Tochtergesellschaft „First Nuclear Corp.“ im März will das Unternehmen den Einstieg in die Kernenergie nutzen, um seine Strategie „Hydrogen-as-a-Service“ zu realisieren. Ziel ist es, kleine modulare Reaktoren (SMRs) dort zu installieren, wo der Zugang zum Stromnetz begrenzt ist, etwa in abgelegenen Regionen Kanadas oder für Industrien, die einen Remote-Standort betreiben. Diese Reaktoren sollen vor Ort emissionsarmen Wasserstoff erzeugen, der für Tankstellen und Industrieanwendungen gespeichert und bereitgestellt wird. Eine technische Umwandlung mit Charme, die auch in moderne ESG-Konzepte passt!

Der dabei erzeugte Wasserstoff fällt in die Kategorie „pink“ oder „gelb“, da er mithilfe von Kernenergie produziert wird. Die EU will bis 2028 eine Entscheidung zur Einordnung der neuen Wasserstoff-Typen treffen. Studien belegen, dass Wasserstoff aus Kernkraft im Betrieb klimaneutral ist, jedoch wird über die Gesamtumweltbilanz, etwa bei Bau und Entsorgung der Reaktoren, weiter diskutiert. Schweden hat derweil Fakten geschaffen: Am 21. Mai verabschiedete das Land ein Gesetz zur Finanzierung neuer Atomkraftwerke, darunter auch SMRs. Länder wie Polen und Tschechien liebäugeln mit internationalen Partnern um SMR-Projekte zur künftigen Dekarbonisierung ihrer Energiesysteme. Auch die Ukraine sieht in SMRs eine Perspektive für den Wiederaufbau zerstörter Energieinfrastruktur.

Für ein flächenreiches Land wie Kanada macht die Kombination aus dezentraler Stromversorgung und Wasserstoffproduktion besonders viel Sinn. First Hydrogen hat schon aktive Geschäftsverbindungen nach Europa, das hilft in der strategischen Umsetzung. Nach einer Kursexplosion auf 1,32 CAD im Juni, kam es nun zu einer Konsolidierung, die die Aktie von First Hydrogen auf 0,72 CAD drückt. Doch mit Blick auf langfristige Trends in Energie, Klima und Infrastruktur könnte FHYD zu einem spannenden nachhaltigen Investment avancieren. Schwache Kurse zum Einstig nutzen!

Nel ASA und Plug Power – Umweltziele weichen geopolitischer Strategie

Wegweisend gilt die Entscheidung von US-Präsident Trump, sowohl aus dem Klimavertrag von Paris auszusteigen, als auch künftigen Klimagipfeln fern zu bleiben. Parallel sind die USA aber die größten Treibhausgas-Verursacher auf diesem Planeten vor China. Für Staaten, die den Klimaschutz aus Solidarität und Vorsorge für künftige Generationen vorantreiben, ein wahrer Schlag ins Gesicht. Kein Wunder, dass die zwei bekanntesten Wasserstoff-Werte Nel ASA und Plug Power nicht mehr auf die Füße kommen. Auf 3-Jahressicht verlieren die Titel zwischen 80 und 90 %, allerdings wurden die Tiefststände aus dem April-Ausverkauf zuletzt nicht mehr angelaufen.

Nel ASA hat in der letzten Woche seine Q2-Zahlen berichtet: Umsatz -48 % auf 174 Mio. NOK, das EBITDA mit 86 Mio. NOK im negativen Bereich. Einzig positiv bleibt der hohe Cashbestand von 1,93 Mrd. NOK. Die Norweger setzen verstärkt auf das PEM-Segment und sehen positive Impulse dank mehrerer Machbarkeits-Studien mit Industriekunden sowie einem günstigerem politischen Umfeld für Investitionen in der EU. Plug Power leidet unter einer extrem hohen Cash-Burn-Rate und einem massiven operativen Verlust von über 2 Mrd. USD im Jahr 2024. Der Umsatz ist stark gesunken und die Bruttomarge liegt tief im negativen Bereich. Das Unternehmen finanzierte sich durch mehrere Kapitalerhöhungen und Kredite, die Bewertung wurde dadurch signifikant verwässert. Allerdings könnte sich die Stimmung bald umkehren, sollte der politische Druck nachlassen, Förderprogramme bestehen bleiben und das „Project Quantum Leap“ die angestrebten Einsparungen von 150 bis 200 Mio. USD jährlich liefert.

Anleger setzen wohl darauf, denn die PLUG-Aktie konnte sich seit Juni auf über 1,80 USD verdreifachen. Die Marktkapitalisierung erreichte mit enorm gestiegener Aktienzahl wieder die 2 Mrd. USD-Marke. Für Nel ASA gibt es momentan noch keinen positiv argumentierenden Analysten, hingegen für Plug Power sehen wohl einige Experten Licht am Ende des Tunnels. Die 12-Monatskurs-Erwartung liegt bei 1,95 USD, rund 10 % über dem gestrigen Kurs. Ist das schon ein Frühlingserwachen?

Energiewerte sind and er Börse wieder gefragt. Das liegt an der strategischen Rolle, die die Versorgung mit Strom mittlerweile einnimmt. Denn ob private oder öffentliche Haushalte, der Strombedarf steigt. HighTech-Unternehmen buhlen weltweit um Rechner- und Stromkapazitäten, denn sie wollen die neuen Technologien wie z. B. Künstliche Intelligenz aktiv nutzen. Spannend wird es im SMR-Nuklear-Bereich, hier trumpfen Oklo und First Hydrogen stark auf.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.