18.04.2023 | 04:45

Mit der AKW-Abschaltung das Atom-Aus! Siemens Energy, Defense Metals, Rheinmetall, E.ON – GreenTech-Aktien im Steigflug

Nun ist es getan. Die Bundesregierung setzt den Beschluss aus 2011 mit einer kleinen krisenbedingten Verschiebung um und nimmt die letzten drei verbleibenden AKWs vom Netz. Wer mit einem Blackout gerechnet hat, wurde zumindest am Wochenende eines Besseren belehrt. Bundeswirtschaftsminister Habeck sagt Deutschland eine komplette CO2-Erneuerung voraus und glaubt, dass der Industriestandort Deutschland keine Atomkraft braucht, um profitabel wirtschaften zu können. Auch werden die Strompreise seiner Meinung nach auf Dauer wieder sinken. Der Grundversorger E.ON hat jedoch nicht lange gezögert, um das Atom-Aus mit einer saftigen Anhebung der Strompreise um etwa 45 % zu verquicken. Denn was lässt sich beim Endverbraucher aktuell besser verkaufen als ein aufoktroyierter Preisdruck, den man nicht länger in den eigenen Büchern austragen möchte. Politisch höchst bedenklich, aber eine Steilvorlage für GreenTech-Aktien.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

RHEINMETALL AG | DE0007030009 , DEFENSE METALS CORP. | CA2446331035 , E.ON SE NA O.N. | DE000ENAG999 , SIEMENS ENERGY AG NA O.N. | DE000ENER6Y0

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Siemens Energy – Wenn nicht jetzt wann dann?

Ärgerlich, wenn große Stromanbieter gleich auf den Atom-Ausstiegs-Zug aufspringen und mit der erfolgten Abschaltung entsprechend den Strompreis saftig erhöhen, obwohl der aktuelle Bezugspreis an den Strombörsen schon längst wieder auf dem Weg nach unten ist. Zumindest öffentlich scharf diskutiert wird die milliardenträchtige Bereicherung der Stromkonzerne am verunsicherten Endabnehmer, der wegen der andauernden Krisen eine erneute Budgeterhöhung für seine Haushaltskosten hinnehmen muss.

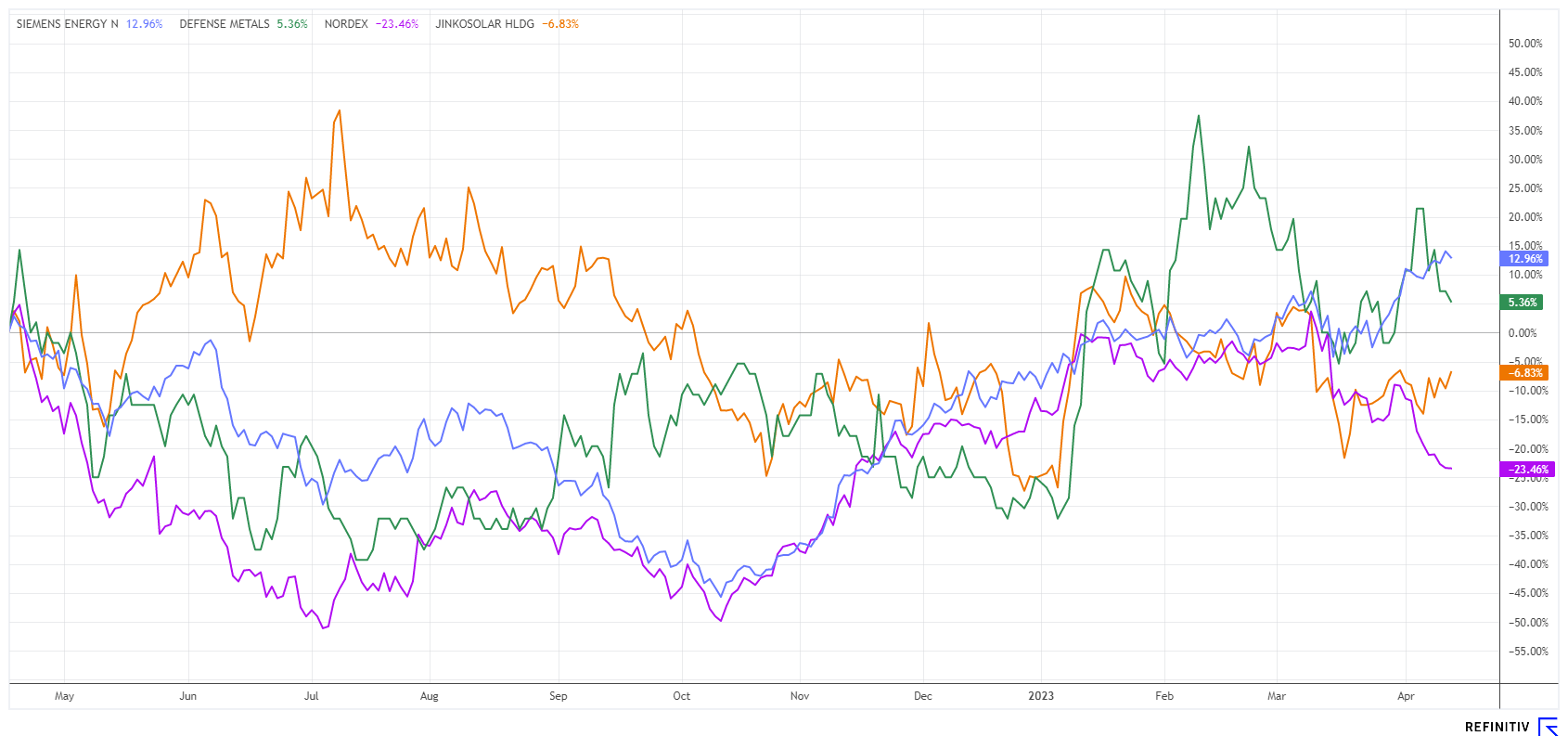

Fakt ist, dass die fossile Energieversorgung immer kostspieliger wird. Eine Steilvorlage für alternative Energie-Erzeuger möchte man meinen. Deshalb sind GreenTech-Lösungen gefragter denn je, vor allem Wind- und Solaranlagen bleiben im Fokus der Investitionen im Klimaschutzbereich. Siemens Energy ist ein Spezialist für den Energieanlagenbau und speziell im Bereich Wind sehr gut aufgestellt. Am ersten Tag nach dem Atom-Aus gelingt dem GreenTech-Unternehmen ein neues 52-Wochenhoch an der Börse mit einem Anstieg auf 21,70 EUR. Damit hat der Kurs von seinem Tief bei 10,25 EUR im Herbst 2022 ganze 117 % zulegen können.

Am 15. Mai verkünden die Münchener die Ergebnisse des 2. Quartals. Experten schätzen den Gewinn je Aktie auf 0,06 EUR. Weil im ersten Quartal aber ein Verlust durch die Abschreibungen auf den Gamesa-Rückkauf angefallen ist, wird auch der Jahresgewinn nur bei etwa 0,02 EUR liegen, im nächsten Jahr 2024 soll er dann 1,04 EUR erreichen. Das stürmische Wachstum wird sich laut Konsensus-Schätzungen um 70 % in 2024 fortsetzen. Dann wäre die Aktie mit einem KGV von 12,7 auch wieder als günstig einzustufen. Aktuell ist der Kurs aber technisch heiß gelaufen und sollte charttechnisch stärker konsolidieren. Achten sie auf die wichtige charttechnische Unterstützung bei rund 18 EUR.

Defense Metals – Wer Hightech will, braucht Seltene Erden

In Krisenzeiten wie jetzt wird die Dringlichkeit in der Verfügung von strategischen Metallen wieder sehr präsent. Aktuell ist China der Mehrheitsbesitzer dieser Elemente. Mit den schwelenden Konflikten in Russland und einer westlichen Einmischung in Taiwan, könnte es zu einem Exportstopp für die wichtigen Seltenen Erden kommen. Leider sind sie für verschiedene moderne Technologien - von Smartphones bis hin zu Windturbinen – unerlässlich. Chinas drei größten staatlichen Unternehmen für Seltene Erden schlossen sich im Dezember 2021 zur China Rare Earth Group zusammen. Das Unternehmen ist nun der zweitgrößte Bergbau- und Raffineriekonzern für Seltene Erden in der Welt und produziert fast ein Drittel der chinesischen Produktion. Dies dürfte es Peking erleichtern, die Wünsche der westlichen Industrienationen als politisches Druckmittel einzusetzen und ggf. auch Lieferungen zu begrenzen, zum Schutz der eigenen Industrien.

Eine Herausforderung für Europa und nordamerikanische Regierungen, die Sache in die eigene Verantwortung zu nehmen. In British Columbia befindet sich einer der wenigen aussichtsreichen Projekte für Seltene Erden außerhalb Chinas. Das dort ansässige Explorationsunternehmen Defense Metals fokussiert sich auf die Weiterentwicklung des Wicheeda Rare Earth Projekts mit einer Größe von rund 2.008 Hektar. Aktuell ist eine Pilotanlage fertiggestellt und getestet worden. In verschiedenen Stufen umfassten die Schritte das Brennen von Schwefelsäure, die Wasserauslaugung, die Entfernung von Verunreinigungen, die Ausfällung von Seltenen Erden, die Regeneration, das Recycling von Magnesium sowie die Rückführung von Prozesswasser. Die Anlage lief kontinuierlich und ohne Unterbrechung für 24 Stunden pro Tag und lieferte Extraktionsgrade von über 90 %. Nun wird der Prozess weiter optimiert, um Ende April in die Phase II überzugehen.

Die Aktie von Defense Metals (DEFN) schwankt derzeit zwischen 0,30 und 0,40 CAD. Damit wird das wichtige Vorhaben mit rund 62 Mio. CAD bewertet. Ein Klacks, wenn man mit einer Minenlaufzeit von 16 Jahren ab Start einen kalkulierten Nettobarwert von 517 Mio. CAD nach Steuern erzielen kann.

Rheinmetall – Erstmals mit Aufträgen aus China

Der größte börsennotierte Rüstungswert Rheinmetall kann ein Lied über die Verfügbarkeit von Rohstoffen und internationale Lieferketten singen. Seit 2020 stockt es in der Abarbeitung bedeutender Aufträge. Erst jetzt in 2023 kommen die Düsseldorfer so richtig in Schwung, das 100 Milliarden-Paket der Bundesregierung für die Aufrüstung der Bundeswehr erstmals in Anspruch zu nehmen. An wichtigen politischen Prozessen, wie der Auslieferung des Kampfpanzers Leopard 2 hält man wichtige technologische Lieferanteile, nur muss man endlich vorankommen.

Doch auch das Ausland hat die technologischen Qualitäten der deutschen Technologieschmiede im Blick. Vom chinesischen Startup-Autohersteller Xiaomi erhält man überraschend einen Erstauftrag im Bereich Elektromobilität in der Größenordnung eines mittleren zweistelligen Millionen-Euro-Betrags. Die Rheinmetall-Division "Materials and Trade" soll für E-Mobile geeignete Dreiecksträger zur Abstützung der Federbeinaufnahmen und dazugehörigen Montageplatten fertigen. Fahrzeugtechnik „Made in Germany“ bleibt also gefragt.

Die Rheinmetall-Aktie korrigierte zuletzt vom Allzeithoch bei rund 281 EUR runter bis auf 258 EUR. Der technische Schock resultierte auf eine Kurszielerreichung, nachdem viele Analysten ihre Schätzungen zuletzt kräftig nach oben gesetzt hatten. Im Mittel wird nun 288 EUR erwartet, bei einem aktuellen Kurs von 267 EUR handelt der Wert mit einem erwarteten 2023er KGV von 18,7 rund 8 % unter dem Konsensus-Target. Kein außerordentliches Schnäppchen, aber eine intakte Wachstumsstory.

Die GreenTech-Industrie ist auf die Versorgung mit wichtigen strategischen Metallen angewiesen. China das Feld kampflos zu überlassen wäre grob fahrlässig. Defense Metals wird bald zu den neuen Lieferanten gehören. Die potenziellen Abnehmer Siemens Energy und Rheinmetall bleiben im aktuellen politischen Umfeld gefragte Anlagevehikel.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.