04.04.2023 | 04:44

Achtung bei diesen GreenTech- und Batterie-Aktien: Varta, Manuka Resources, BASF im Turnaround

Tesla prüft derzeit offenbar den Bau einer eigenen Batteriefabrik in den USA. Man möchte das Werk selbst betreiben und der Batterie-Gigant CATL soll die neueste Technologie beisteuern. Für Tesla wäre der Standort Texas eine willkommene Ergänzung zu seinem Montagewerk für Elektrofahrzeuge. Nach dem beschlossenen Verbrenner-Aus in der EU ab 2035 bleibt der internationale Druck hoch, die Klimawende endlich einzuleiten. Ein Wegebener wird in der E-Mobilität gesehen. Dafür braucht es Innovationen im Batteriebereich, denn aktuell überzeugen die Leistungsparameter noch nicht. Im Rundflug durch die Branche gibt es für Aktionäre aber viele gewinnbringende Auffälligkeiten.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

VARTA AG O.N. | DE000A0TGJ55 , Manuka Resources Limited | AU0000090292 , BASF SE NA O.N. | DE000BASF111

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Die Dominanz Chinas ist unter anderem ein Grund dafür, weswegen wir uns so stark auf dem Wolfram-Markt engagieren. Hier sind rund 85% der Produktion in chinesischer Hand. [...]" Dr. Thomas Gutschlag, CEO, Deutsche Rohstoff AG

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

BASF – Spatenstich für den chinesischen Mega-Standort

Trotz der enormen Entwicklungsleistungen der letzten 5 Jahre ist noch keine Batterielösung am Start, die die technischen Leistungsausprägungen eines Diesel-Antriebs der letzten Generation samt aller relevanten Umweltparametern erreichen könnte. Wesentliche Showstopper bleiben weiterhin Nachhaltigkeitskriterien wie die Rohstoff-Beschaffung, Lebensdauer, Reichweite und Sicherheit und vor allem das schwere Recycling von Altbatterien. Die Batterien der ersten Generation geben heute schon ihren Geist auf und stellen die Besitzer vor finanzielle Herausforderungen.

Der Ludwigshafener Chemiekonzern BASF ist einer der größten Lieferanten von Ausgangsmaterialen für die GreenTech-Branche. Hier werden Substanzen mit hohem Energieaufwand erzeugt und gemischt, wichtige chemische Vorprodukte für die Hightech-Hersteller im alternativen Energie- und E-Mobilitätsbereich. Der deutsche Konzern hat nun an seinem Verbundstandort Zhanjiang in der südchinesischen Provinz Guangdong mit dem Bau eines Komplexes für die Produktion und Weiterverarbeitung von Acrylsäure begonnen. Nach der kompletten Fertigstellung wird Zhanjiang der weltweit drittgrößte Verbundstandort der BASF, nach Ludwigshafen und Antwerpen sein. Wiederum verliert der Standort Deutschland im Rennen um günstige Energie und Arbeitsfaktoren.

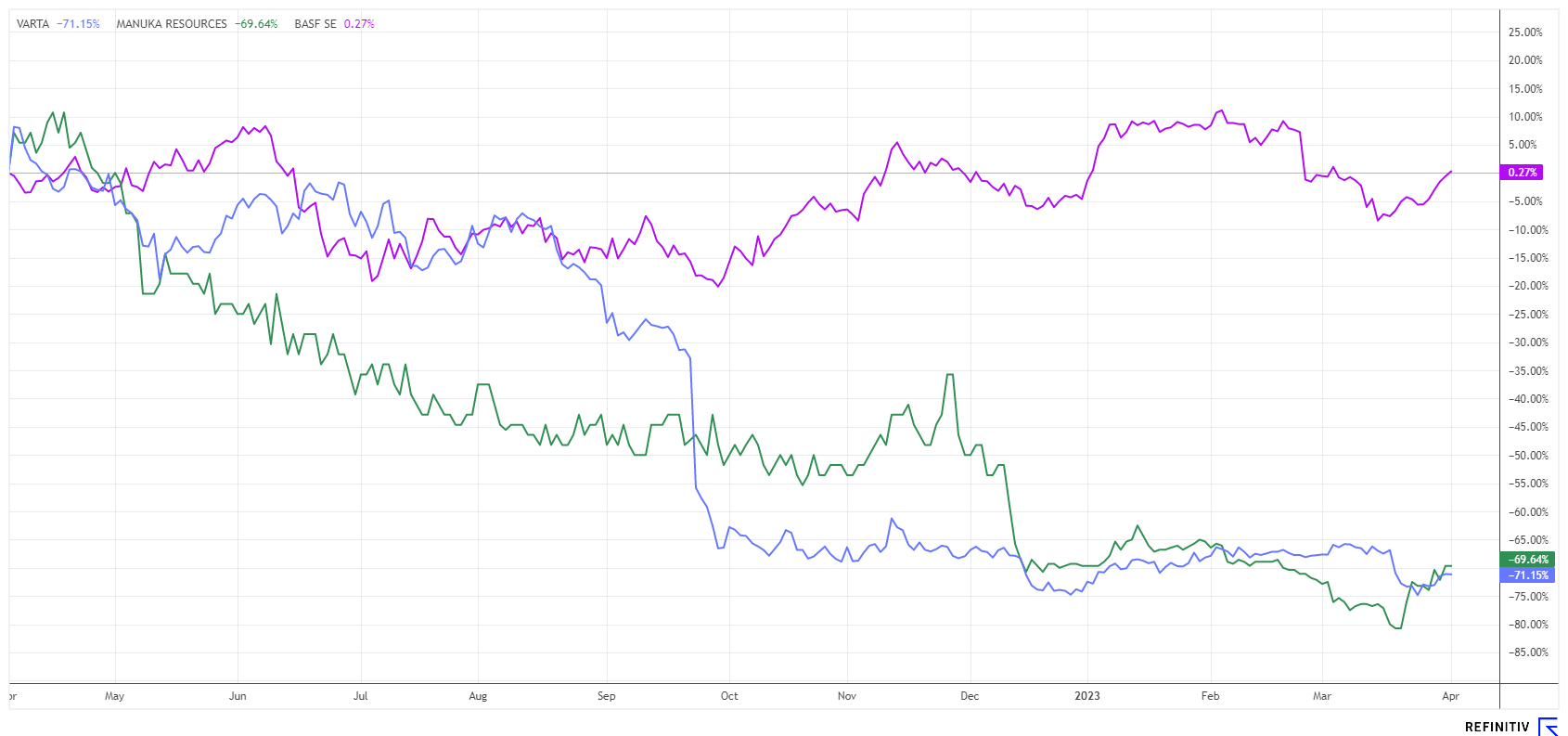

Die BASF-Aktie hat seit Jahresbeginn noch nicht groß zugelegt, mit aktuell 48,8 EUR ist der Wert analytisch immer noch sehr günstig. Denn auf Sicht von Ende 2023 bezahlt der Anleger derzeit ein KGV von knapp 11,5 und erhält eine Dividenden-Ausschüttung von etwa 6,3%. Einsammeln!

Manuka Resources – Hier schlummert die Zukunft

Immer wieder kommen Rohstoff-Unternehmen wegen Nachhaltigkeitskriterien in den Fokus von Umweltorganisationen. Wichtig ist es deshalb, dass die für die Klimawende dringend benötigten Metalle besonders sauber und mit einem möglichst kleinen CO2-Abdruck geschürft werden. Manuka Resources Limited mit Sitz im Cobar Basin, New South Wales arbeitet nach strikten ESG-Kriterien. Das Unternehmen besitzt nicht nur zwei sehr aussichtsreiche Projekte in Gold und Silber mit historischer Produktion, sondern positioniert sich mit der in 2022 abgeschlossenen Akquisition des South Taranaki Bight Projekts (STB) auch im Bereich kritischer Metalle.

Manuka muss in diesem Sektor zwar noch einen größeren Weg gehen, mittelfristig ist aber ein Einstieg in den Vanadium-Weltmarkt zu erwarten. Das STB-Projekt (STB) könnte sich wegen seiner Größe zukünftig für 15% der weltweiten Jahresproduktion verantwortlich zeigen. Eine vorläufige Machbarkeitsstudie für das hochinteressante Projekt wurde bereits erstellt. Gut investierte 50 Mio. USD, denn nun haben die Australier eine ausgewiesene JORC-Ressource über 3,8 Mrd. Tonnen in der Bilanz stehen. Das Projekt besitzt bereits eine Bergbaulizenz für 5 Mio. Tonnen pro Jahr, wobei eine anfängliche Lebensdauer der Mine von 20 Jahren vorgesehen ist. Die bankfähige Machbarkeitsstudie wurde bereits in Angriff genommen.

In der Zwischenzeit kümmert sich Manuka, um die Wiederaufnahme der Gold- und Silberproduktion. Das erzeugt positiven Cashflow, welcher wieder in das STB-Projekt gesteckt werden kann. Im Rahmen seiner jüngsten strategischen Explorationsprüfung setzt Manuka die Goldproduktion bei Mt Boppy ab April 2023 fort, wobei etwa 25.000 Unzen AU pro Jahr für zunächst drei Jahre angepeilt werden. Die Goldproduktions-Strategie von Manuka beinhaltet weiterhin eine Reihe von Maßnahmen zur Verlängerung der Lebensdauer der Mine und zur Steigerung der Jahresproduktion. Die Bohrungen bei Mt Boppy Deeps zur Bewertung einer Untertageminenerschließung sollen in der zweiten Jahreshälfte 2023 beginnen. Die Silberproduktion wurde zugunsten von Gold derzeit zurückgestellt, bis der Silberpreis an den Spotmärkten in einem rentableren Verhältnis zu Gold steht.

Der Manuka-Aktienkurs hat sich nach vorübergehender Schwäche bei etwa 0,085 AUD stabilisiert. Damit bringen es die Australier auf eine Marktkapitalisierung von knapp 42,7 Mio. AUD. Mit dem Vanadium-Asset STB besitzt das Unternehmen einen richtigen Blockbuster im Bereich strategischer Metalle.

Varta – Kapitalerhöhung und unerwartete Verschiebung der Jahreszahlen

Varta verschiebt den Jahresbericht und einigt sich mit den Banken in einer Nacht- und Nebel-Aktion auf eine umfangreiche Restrukturierung. Das Sanierungs-Konzept wurde auf Basis eines von KPMG verfassten IDW-S6-Gutachtens erstellt. Die Kernpunkte des Restrukturierungsprogramms beinhalten eine Anpassung der Produktions- und Strukturkosten sowie gezielte Investitionen in Wachstumsfelder wie Energiespeicher und E-Mobilität. Zu den Maßnahmen gehören auch Kosteneinsparungen im Personalbereich, welche in Höhe nicht näher erläutert wurden.

Der Kursverlauf der Varta-Aktie in 2023 ist bis jetzt alles andere als berauschend. Ende März fiel der Kurs dann von 28 EUR auf ein neues Jahrestief bei ca. 21,60 EUR nachdem der Konzern bei 22,85 EUR über 2,2 Mio. neue Aktien ausgegeben hatte. Mit dieser Emission landeten brutto rund 51 Mio. EUR in der Kasse, der Großaktionär Motana Tech war der unter Ausschluss des Bezugsrechts der alleinige Zeichner der neuen Titel. Das Geld wird für die Neuausrichtung des Konzerns eingesetzt.

Analysten reagierten gemischt auf die Verschiebung der Jahreszahlen 2022 um fast ein Monat auf den 26. April. Warburg hat seine Einstufung daraufhin mit „Sell“ bestätigt, setzte das 12-Monatskursziel aber von 17,50 auf 18,50 EUR nach oben. Positiv begrüßt wird die Kapitalerhöhung und die damit gesicherte Restrukturierung des Konzerns. Dennoch sehen die Analysten immer noch Risiken im Bereich Lithium-Ionen-Knopfzellen, dem wichtigsten Margenbringer im Produktuniversum. Berenberg ist deutlich bullisher, senkt aber von 31 auf 29 EUR mit einer „Hold“-Empfehlung. Der Konsens auf der Plattform Refinitiv Eikon liegt mittlerweile bei tiefen 24,75 EUR, nachdem Anfang 2022 noch 101 EUR erwartet wurden. Danach folgten drei Gewinnwarnungen in Folge. Bleiben Sie bei der Varta-Aktie auf der Hut, denn der neue Finanzvorstand Marc Hundsdorf gilt als Sanierer. Erste Erfolge erwarten wir erst im zweiten Halbjahr, aber die Börse handelt Themen mindestens 6-9 Monate im Voraus.

Greentech-Aktien bleiben derzeit en vogue, sie können in einem freundlichen Börsenumfeld weiter gut performen. Die saubere Selektion und eine konsequente Stop-Strategie bleiben jedoch wichtig, um sich nicht eine größere Verlustposition wie im Fall Varta einzufangen. Das Potenzial von Manuka Resources blieb bislang von der Börse unentdeckt, dabei schlummert hier noch viel Zukunft im Boden.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.