30.08.2023 | 04:45

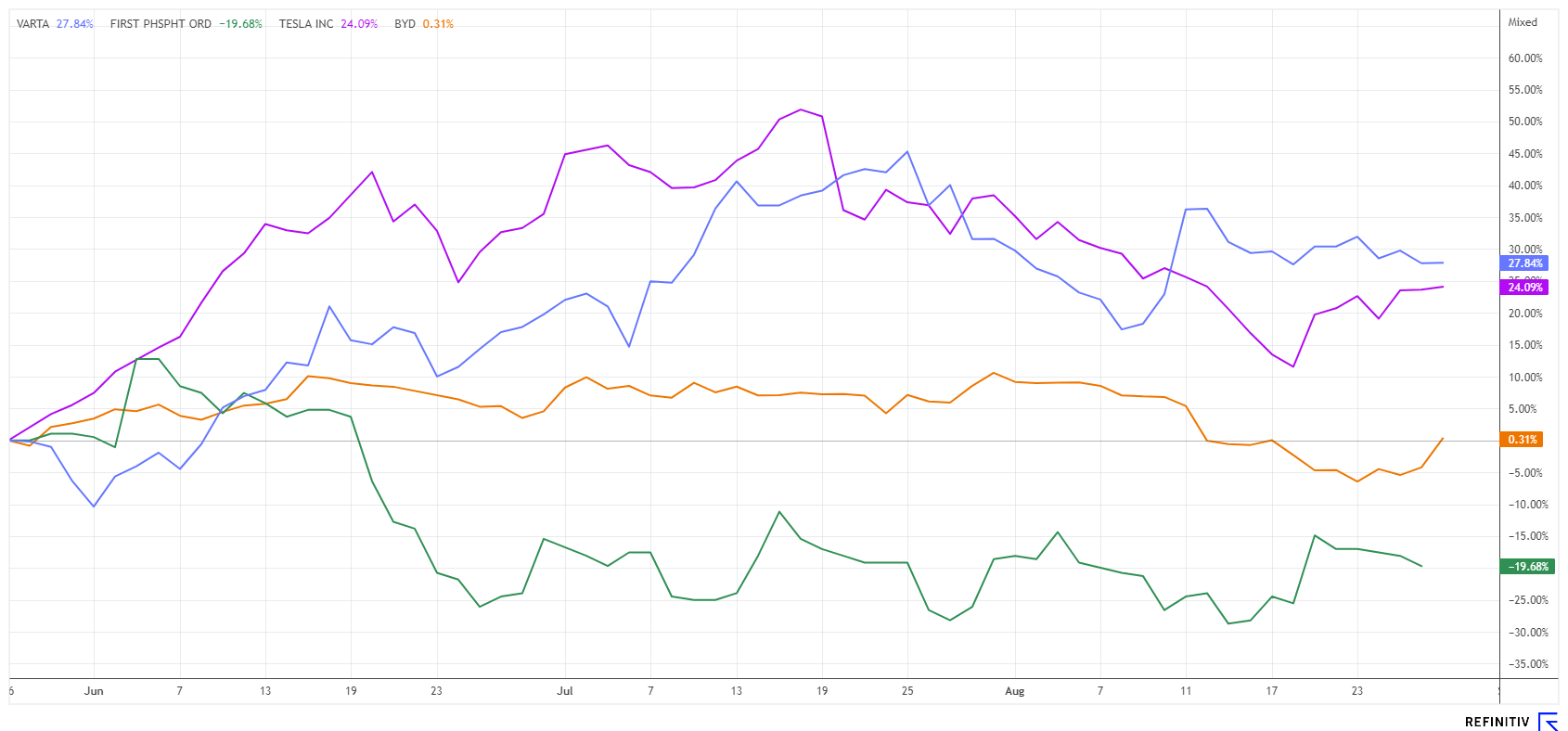

Die IAA vor der Tür und die E-Mobilität stockt – wo bleibt die Super-Batterie? BYD, Tesla, Varta und First Phosphate im Fokus

Professor Ferdinand Dudenhöffer sieht die E-Mobilität auf dem absteigenden Ast. Trotz des Verbrenner-Verbots in der EU ab 2035 wird sich der Umstieg auf den Stromantrieb noch länger hinziehen als gedacht. In einem aktuellen Interview sieht er in den sinkenden Subventionen zum 1. September dieses Jahres einen möglichen Showstopper. Der Grund: Die meisten Käufe von E-Fahrzeugen sind steuerlich motiviert und auch die gestiegenen Zinsen machen die teuren Stromer in Leasing-Modellen nicht mehr konkurrenzfähig. Hinzu kommen die technischen Einschränkungen in Sicherheit, Reichweite und Betriebsdauer gegenüber den ausgereiften, sparsamen Verbrennerfahrzeugen. Die Herausforderung liegt also in der Erfindung einer sauberen, effizienten und sicheren Batterie-Technologie. Wo liegen die Chancen in dieser hochdynamischen Branche?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

FIRST PHOSPHATE CORP | CA33611D1033 , VARTA AG O.N. | DE000A0TGJ55 , TESLA INC. DL -_001 | US88160R1014 , BYD CO. LTD H YC 1 | CNE100000296

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Die Dominanz Chinas ist unter anderem ein Grund dafür, weswegen wir uns so stark auf dem Wolfram-Markt engagieren. Hier sind rund 85% der Produktion in chinesischer Hand. [...]" Dr. Thomas Gutschlag, CEO, Deutsche Rohstoff AG

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Varta – Ausbruchsversuch vorerst gescheitert

Noch ist das zarte Pflänzchen Varta unterentwickelt. Kurz nach Präsentation der Halbjahreszahlen ging es mit dem Kurs dynamisch Richtung 23 EUR, Ende August kam er wieder auf rund 20 EUR zurück. Eigentlich zeigte sich in den letzten Zahlen ein erster Hoffnungsschimmer. Denn der Umsatz rutschte nur um 10 % auf 339 Mio. EUR ab und beim bereinigten EBITDA gab es einen hauchdünnen Verlust von 6,8 Mio. nach 68,9 Mio. EUR Gewinn im Vorjahr. Drastisch war dennoch der 75%-ige Umsatzeinbruch im Segment LI-Coin Power, maßgeblich die Zulieferung für die kabellosen Kopfhörer von Apple. Hier gab es eine signifikante Eintrübung der Nachfrage, einen Lagerabbau auf Kundenseite sowie erhebliche Preisreduktionen.

Still geworden ist es auch um den Bereich der E-Mobilität und dem seit 2021 entwickelten Produkt V4Drive. Da man hier offensichtlich nicht aus der Testproduktion herausstarten konnte, konzentriert sich der Konzern neben den Consumer-Batterien nun auf die netzunabhängigen Energiespeicher, genannt „Energy Storage Systems“. Trotz der weiter herausfordernden gesamtwirtschaftlichen Lage ist das Unternehmen optimistisch für eine bessere Entwicklung in den kommenden Monaten. Anlaufende Kundenprojekte, sowie die saisonal steigende Nachfrage im zweiten Halbjahr, sollen für den Herbst eine Überraschung in den Zahlen bereithalten.

Aktuell ist das Unternehmen dabei, eine Gigawatt-Fabrik für Energiespeicher in Ellwangen aufzubauen. Ende des Jahres sollen dort die ersten Batteriemodule gefertigt werden. J.P. Morgan bleibt bei seinem „Neutral“-Votum, senkt das Kursziel aber von 30 auf 25 EUR ab. DZ Bank und Warburg sehen die Lage kritischer und raten zum Verkauf mit 12-Monats-Kurserwartungen von niedrigen 15 EUR. Die Restrukturierung dürfte noch einige Überraschungen bereithalten, charttechnisch müsste der Wert aber erst über 23,70 EUR klettern. Insgesamt sind die Analysten aber wohl eine Spur zu skeptisch.

First Phosphate – Hier gibt es noch einige Überraschungen

Einen langfristigen Markteintritt in den Sektor „Batterielösungen“ für verschiedene alternative Energie-Anwendungen plant auch das kanadische Unternehmen First Phosphate (PHOS). Große asiatische Batterie-Hersteller wie CATL, BYD und Panasonic schielen mit Argusaugen auf die neuesten Technologien, welche längere Lebensdauer, höhere Sicherheit und kürzere Ladezyklen versprechen. Die durchschnittliche Reichweite hatte sich zuletzt branchenweit von 350 auf 470 km erhöht, sie kommt damit aber noch längst nicht an Diesel-Reichweiten von bis zu 1.000 km heran. Zudem müssen beim Betrieb eines E-Mobils viele Flexibilitäts-Einschränkungen akzeptiert werden. Gänzlich ungeklärt ist auch das Entsorgungsthema, denn manche Hersteller weigern sich bislang, die Kosten hierfür zu übernehmen. Infolge der technologischen Weiterentwicklung bis heute, haben sich die Produzenten mit nur wenigen Ausnahmen auf eine Akkugarantie von acht Jahren und 160.000 km geeinigt. Immerhin!

Die Branche wartet jedoch auf potenzielle Gamechanger in der elektrischen Mobilitätswende. Auch Phosphat könnte dabei eine gewichtige Rolle spielen, denn immerhin impliziert dies den Verzicht auf das kritische Kobalt. Sowohl die US- als auch die kanadische Regierung wollen durch den Aufbau einer heimischen Batterieproduktion autarker von Importen werden. First Phosphate könnte dabei eine wichtige Zulieferrolle übernehmen, denn man besitzt Zugang zu einem riesigen Phosphatvorkommen in Quebec. Das dort lagernde magmatische Anorthosit-Phosphatgestein eignet sich bestens für diese Zwecke und kann laut aktueller wirtschaftlicher Bewertung über 14 Jahre lang im Konzessionsgebiet Lac à l'Orignal abgebaut werden. Mit aufbereitetem Phosphatkonzentrat, Magnetit und Ilmenit lässt sich so über die genannte Lebensdauer ein Nettobarwert von 795 Mio. CAD erzielen, eine Amortisation des Abbaubetriebs würde sich schon nach 5 Jahren einstellen.

Die PHOS-Aktie ist bei einem Kurs von 0,38 CAD mit nur 19,5 Mio. CAD bewertet, langfristig könnte die Entwicklung zu einem Zulieferer für LFP-Kathodenmaterial den Wert des Unternehmens aber um ein Vielfaches erhöhen. Hochinteressant!

BYD und Tesla – Die bevorstehende IAA wird Zeichen setzen

Im Vorfeld der IAA Mobility stellt sich der europäische Fahrzeugmarkt auf eine Großoffensive der asiatischen Hersteller ein. Sie brillieren mit einfacheren Fahrzeugkonzepten und Kostenvorteilen in der Produktion. Insgesamt wird man so, trotz der langen Importwege, einen Preisvorteil von bis zu 30 % für die Käufer aus der EU darstellen können. Erst kürzlich hatten die Hersteller Tesla und VW den Staffelstab im chinesischen Markt an BYD abgeben müssen, obwohl sie ihre Preise bereits massiv gesenkt hatten.

Technologisch wird auch die neueste Batterie-Technologie auf dem Prüfstand stehen. Beispielsweise ermöglicht die hoch performante Batterietechnologie des chinesischen Herstellers Farasis Energy nach Unternehmensangaben sowohl eine hohe Reichweite, als auch Schnellladefähigkeit. Mit einer Energiedichte von 330 Wattstunden je kg kann eine Reichweite von rund 1.000 km erzielt werden. Als Pionier mit rund 150 Patenten arbeitet das internationale Entwicklerteam aktuell an der 5. Generation von Batteriezellen, deren Chemiemix noch geheim gehalten wird. Zudem bietet Farasis ein innovatives Konzept für die Rückgewinnung und Wiederverwendung wertvoller Materialien durch das eigens entwickelte Direct-Recycling-Verfahren. Gute Nachrichten für die Branche!

Da sind etablierte Hersteller wie VW, BYD und Tesla gefordert. Bislang setzen sie auf die hauseigene Produktion der elektrischen „Kernzellen“. Das könnte sich aber in Zukunft ändern, wenn junge dynamische Start-Ups den Batteriemarkt erobern. Die bevorstehende IAA Mobility im September wird daher einiges an Schwung in die Branche bringen.

Der weltweite Batterie-Markt ist in Bewegung. Da die Li-Ionen-Technologie nun schon in die Jahre kommt, könnten potenzielle Gamechanger am Horizont auftauchen. Klar macht das ganze nur Sinn, wenn mit den neuen Materialien auch eine groß-industrielle Produktion möglich ist. Unter den E-Mobilitätswerten bleiben BYD und Tesla hochbewertete Standardwerte, Varta und First Phosphate können spekulativ beigemischt werden.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.