11.06.2024 | 04:45

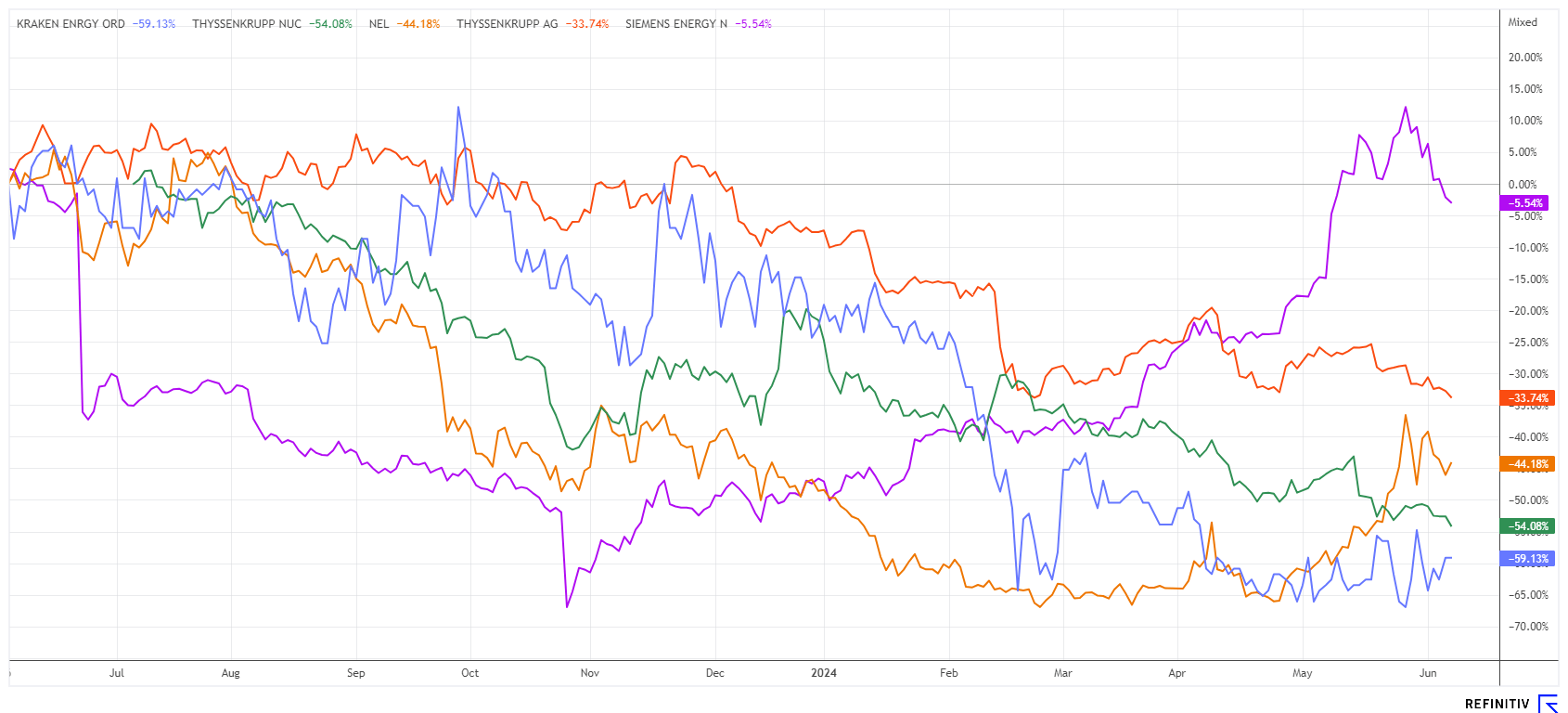

Nach der Europa-Wahl: Geht´s jetzt los? Nel ASA, Kraken Energy, Siemens Energy, thyssenkrupp und nucera im Fadenkreuz

Europa hat gewählt und die grünen Parteien erleiden historische Verluste! Nun rückt die Energie-Diskussion wieder in den Vordergrund. Während Deutschland zukünftig komplett auf grüne Energie setzt, haben andere Staaten die Herausforderungen der Zeit längst in Taten umgesetzt. Kernenergie bleibt eine „Zero-Null-Lösung“, damit werden Frankreich, Tschechien und Polen zu den größten Klimaschutz-Exporteuren der EU. Denn hier entstehen viele neue Reaktoren nach modernster Bauart. Der Markt für Strom ist riesig, denn allein Deutschland muss in den nächsten Jahren seine Gas- und Kohlekraftwerke wegen der beschlossenen CO2-Vermeidung aus dem Pariser Protokoll abschalten. Damit droht ein Versorgungsloch, das nur mit alternativen Energien, Kernenergie oder Wasserstoff geschlossen werden kann. Worauf kommt es für Anleger jetzt an?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

KRAKEN ENERGY CORP | CA50075X1024 , NEL ASA NK-_20 | NO0010081235 , SIEMENS ENERGY AG NA O.N. | DE000ENER6Y0 , THYSSENKRUPP AG O.N. | DE0007500001 , THYSSENKRUPP NUCERA AG & CO KGAA | DE000NCA0001

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir können mit wenig Kapital große Werte schaffen. [...]" David Mason, Managing Director, CEO, NewPeak Metals Ltd.

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Nel ASA – Börsengang der Tankstellentochter voraus

Die Aktie des norwegischen Wasserstoff-Pioniers Nel ASA war der Shooting Star in den letzten Wochen. Mehr als verdoppelt hat sich der Kurs seit März von 0,37 auf 0,78 EUR. Der Grund: Demnächst wird Nel sein H2-Betankungsgeschäft abspalten. Die neue Firma soll zeitnah unter dem Namen Cavendish Hydrogen gelistet werden. Für die Aktionäre bedeutet dies einen Zuwachs im Depot, denn die Anteile werden von der Mutter als Sach-Dividende ausgeschüttet. Für je 50 Nel-Aktien erhalten die Aktionäre jeweils ein neues Papier der H2-Tankstelle. Im Jahr 2023 erzielte die Ex-Fueling-Division einen Umsatz von knapp 30 Mio. EUR, unter dem Strich generierte die Nel-Sparte aber einen operativen Verlust in Höhe von ca. 21 Mio. EUR. Die EU gibt für 2030 gesetzlich ein Tankstellen-Netz mit 200 Kilometerdichte vor. Damit sollte das Unternehmen weiter wachsen können. Die Experten auf der Plattform Refinitiv Eikon sind für Nel ASA aber eher pessimistisch gestimmt und erwarten ein mittelfristiges Kursziel von 5,70 NOK – ganze 22 % unter dem aktuellen Kurs.

thyssenkrupp – Aktionäre enttäuscht von nucera-Abspaltung

Da hätten sich die neuen Aktionäre der hoffnungsvoll gestarteten thyssenkrupp nucera wohl mehr erwartet. Vor etwa einem Jahr ging der Börsengang mit dem Startpreis 20 EUR vonstatten. Mit anfänglicher Euphorie kletterte das Papier noch auf 26 EUR nach oben, gestern stand der Kurs bei 10,60 EUR – mehr als halbiert. Die Wasserstoff-Träume der Anleger haben sich für Europa bislang nicht erfüllt, denn Europa braucht eine großflächige Energieversorgung. Das ist mit dem Nischenprodukt Wasserstoff heute nicht zu machen. Und jetzt auch noch der Abstieg aus dem SDAX wegen zu geringer Liquidität. Noch ist die Mutter thyssenkrupp mit über 50 % und der ehemalige Kooperationspartner De Nora noch mit 25 % beteiligt. Die Anteile dürften vorerst in stabilen Händen bleiben.

Auch die Mutter thyssenkrupp steckt im tiefen Tal der Tränen. Hohe Verschuldung, irre Rentenlasten und wenig Dynamik im traditionellen Stahlgeschäft. Nun tritt ein weiterer wichtiger Manager ab. Der Technologievorstand der Stahltochter, Arnd Köfler, wird das Unternehmen aus persönlichen Gründen zum 30. Juni verlassen. Köfler ist für die Umsetzung der Pläne für eine klimafreundliche Stahlproduktion zuständig, das wichtigste Projekt des größten deutschen Stahlkonzerns. Vielleicht sollte die Konzernführung zur Schaffung neuer Opportunitäten einen Zusammenschluss der Marine-Sparte mit dem italienischen Schiffbauer Fincantieri in Erwägung ziehen. Seit Jahren sucht man schon eine Lösung für die Marine-Tochter. Im aktuellen Umfeld wäre damit ein aussichtsreicher europäischer Rüstungskonzern am Start. Anleger sehen die Lage bei den Duisburgern wohl sehr kritisch, gestern fiel der Kurs auf das 4-Jahrestief von 4,30 EUR zurück.

Kraken Energy – Uran aus Nevada auf dem Plan

Im derzeitigen Rüstungs-Wettlauf braucht es eine Vielzahl strategischer Metalle. Eines davon ist das sehr seltene Uran. Es findet bei allen Kernkraft-betriebenen Aggregaten Verwendung und ist nicht zuletzt wegen hunderten von neuen Reaktoren weltweit gefragt. Branchen-Experten schätzen das Urandefizit ab dem Jahr 2028 auf über 35 % des tatsächlichen Bedarfs. Das bringt neue Projekte rund um den Globus in den Blickpunkt. Der Uranpreis hatte im Januar schon ein 5-Jahres-Verlaufshoch von 106 USD erreichen können, derzeit konsolidiert er bei etwa 87 USD.

Der kanadische Uran-Explorer Kraken Energy, konzentriert sich auf seine 4 Liegenschaften in den USA und hat auf dem Grundstück Apex in Nevada starke Radonanomalien entdeckt. Die Bohrgenehmigung auf dem Grundstück ist kurz vor dem Abschluss. Derzeit sind alle zusätzlich angeforderten Basisuntersuchungen des United States Forest Service (USFS) im Hinblick auf den anstehenden Betriebsplan für den Beginn der Bohrungen neben der historischen Mine Apex abgeschlossen. Die USFS prüft derzeit noch die endgültigen Änderungen des Betriebsplans und es wird erwartet, dass die Bohrungen bereits im August 2024 beginnen können.

Anfang Juni kündigte das Unternehmen noch eine kleine Kapitalerhöhung zu 0,09 CAD an. Es sollen rund 1 Mio. CAD eingenommen werden, um die Bohrprojekte in Gang zu bringen. Anleger urteilten positiv und setzten den Kurs gleich um 40 % nach oben. Der wieder steigende Termin-Preis auf Uran könnte sich als guter Katalysator für Kraken Energy erweisen.

Siemens Energy – Unsere technische Analyse traf ins Schwarze

Vor etwa zwei Wochen hatten wir auf die schwierige charttechnische Situation bei Siemens Energy hingewiesen. Nun hat sich das Doppeltop im Bereich 26 EUR als richtig erwiesen, der Kurs reagierte mit einer ordentlichen Korrektur auf 22,80 EUR und erholt sich gerade wieder etwas. Das liegt an der Ankündigung der Münchener, ihr Indiengeschäft abzuspalten und separat an die Börse zu bringen. Die Analysehäuser sind geteilter Meinung: Bernstein rechnet mit erheblichen Kosten für Siemens, die sich zwischen 3 und 7 Mrd. EUR bewegen könnten. Das Votum lautet „Underperform“ mit Kursziel 15 EUR. Barclays ist etwas optimistischer und schätzt die Kosten nur auf bis zu 2,5 Mrd. EUR, man votiert mit „Equalweight“ mit Kursziel 18 EUR. Ein positiveres Bild zeichnen die Analysten der Deutschen Bank, die von Aufwendungen über rund 1 Mrd. EUR ausgehen. Folgerichtig bleiben sie auch bei ihrer Kaufempfehlung und dem korrespondierenden Kursziel von 27 EUR.

Ob das alles für eine nochmalige Aufwertung reicht? Nur 12 von 23 Experten auf der Plattform Refinitiv Eikon votieren mit Kauf, das gewichtete Kursziel lautet 23,90 EUR. Gegenüber der aktuellen Notiz nur wenig Potenzial. Der zuletzt genannte Stop bei 23,50 EUR ist bereits erreicht worden. Aktuell ist wenig Visibilität, daher empfiehlt es sich, eine Weile an der Seitenlinie zu stehen.

Die Börse macht derzeit keine Gefangenen! Was nicht liefert, wird verprügelt. Werte wie Nvidia sehen hingegen täglich neue Hochs. Die aktuellen Wasserstoff-Technologien liefern noch keinen ökonomischen Existenz-Beweis, die Produktion ist einfach noch zu teuer. Bei Uran dürfte bald die nächste Kaufwelle anstehen, wenn die angekündigten europäischen und chinesischen Atomkraft-Projekte ans Netz gehen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.