15.11.2023 | 04:45

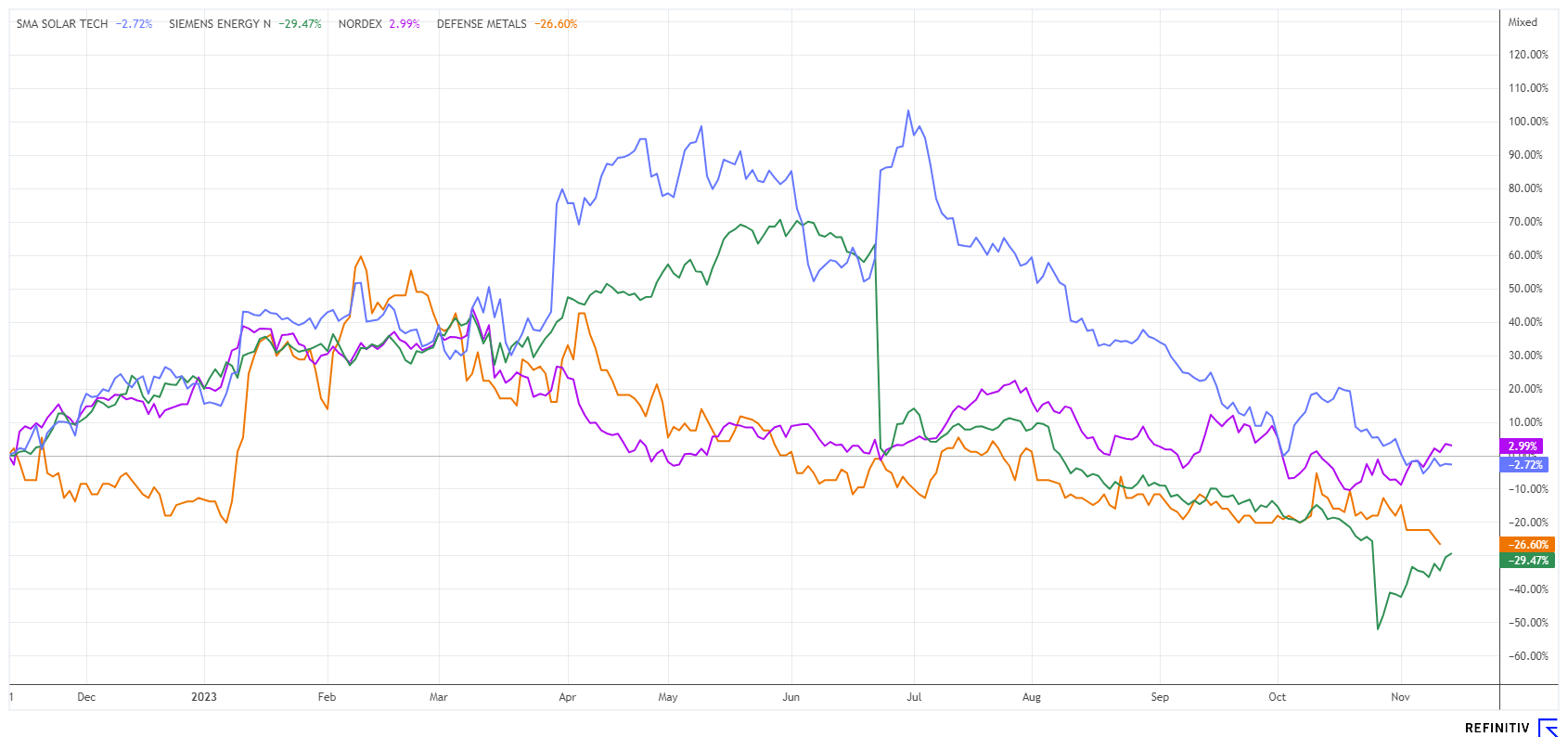

Rückkäufe im GreenTech Sektor – Feuer frei für eine 100 % Rally! Nordex, Defense Metals, SMA Solar und Siemens Energy

Mit dem neuen EU-Klimagesetz hat Europa sein Langfristziel für die Einsparungen an Treibhausgasen bis ins Jahr 2050 noch einmal angehoben. Anstatt einer Minderung von 80 % bis 95 % strebt man nun Netto-Null-Emissionen an, also „Klimaneutralität“. Anschließen soll es in den Folgejahren sogar negative Emissionen geben. Der Gedanke klingt gut: Emissions-Senker können dabei Emissions-Quellen ausgleichen! Gemeinhin erfordert die Klimawende aber den Einsatz moderner GreenTech-Technologien, die diese Einsparung „produzieren“. Wer den Verbrauch von fossilen Brennstoffen mindern oder gar ersetzen will, braucht in der Regel große Apparaturen und Innovationen, wie z. B. verschiedene alternative Energiequellen, die in Strom umgewandelt werden können. Gerade Europa steht vor dem Problem, dass die meisten der notwendigen Metalle als kritisch eingestuft sind und ein breites Ausrollen innovativer Projekte aus Finanzierungssicht nicht realistisch erscheint. Welche Aktien sind in diesem Umfeld auffällig?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

DEFENSE METALS CORP. | CA2446331035 , NORDEX SE O.N. | DE000A0D6554 , SMA SOLAR TECHNOL.AG | DE000A0DJ6J9 , SIEMENS ENERGY AG NA O.N. | DE000ENER6Y0

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir können mit wenig Kapital große Werte schaffen. [...]" David Mason, Managing Director, CEO, NewPeak Metals Ltd.

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

SMA Solar – Noch nicht ganz über den Berg

Mit Blick auf die Solartechnik befinden sich Investoren schon mittendrin im GreenTech-Wirrwarr. Wo liegen die Margen und wo muss man einsteigen, um noch ein Stück vom Kuchen abzubekommen? Der Wechselrichterhersteller SMA Solar Technology hat einen bedeutenden Kurssturz hinter sich gebracht. Denn Ende Juni stand der Kurs noch bei 112 EUR, gestern wurden 53,60 EUR an die Tafel geschrieben, eine glatte Halbierung in nur 5 Monaten.

Wie letzte Woche gemeldet wurde, hat SMA den Konzernumsatz in den ersten neun Monaten 2023 um 84,7 % auf rund 1,34 Mrd. EUR steigern können, im Vorjahreszeitraum waren es mit 724 Mio. EUR nur etwas mehr als die Hälfte. Im Heimsegment, also dem Geschäft mit privaten Haushalten, hat sich der Umsatz mit 486 Mio. EUR sogar mehr als verdoppelt. Aber auch im Bereich Gewerbe und Industrie erhöhten sich die Verkäufe um 74,4 %. Bei den Solarparks stiegen die Erlöse auf rund 518 Mio. EUR, ein Plus von mehr als 70 %. Das operative Ergebnis (EBITDA) schaffte sogar einen 360 %-Sprung auf 231,2 Mio. EUR, dies entspricht einer Marge von 17,3 %.

In den Büchern liegt nun ein Auftragsbestand von etwas mehr als 2 Mrd. EUR, das Management bestätigte daher nochmals die nach oben angepasste Umsatzprognose von 1,8 bis 1,9 Mrd. EUR für das Geschäftsjahr 2023. Trotz aller Euphorie drehten die Analysten den Daumen nach unten. Die Experten von Jefferies senkten ihr 12-Monatskursziel von 68 auf 60 EUR und bestätigen das Votum mit „Hold“. Die gleiche Einschätzung treffen Berenberg und Deutsche Bank, aber mit Kurszielen von 85 EUR. Die Aktie ist mit KUV 2024e von 1 und einem Kurs-Gewinn-Verhältnis von 12,5 nicht mehr zu teuer. Achten sie darauf, ob die technische Auffanglinie bei 49,50 EUR dem Druck standhält.

Defense Metals – Seltene Erden aus Kanada

Die EU will mit einem neuen Regelwerk eine zuverlässige und nachhaltige Versorgung mit kritischen Rohstoffen sicherstellen. Vertreter der Regierungen und des Europaparlaments einigten sich jüngst auf den Text einer entsprechenden Verordnung. Sie soll insbesondere Veredelung, Verarbeitung und Recycling von kritischen Rohstoffen in Europa fördern, um die Abhängigkeit von Ländern wie China zu reduzieren. Als besonders kritisch gelten derzeit die Batterierohstoffe Kupfer, Nickel, Graphit, Lithium und Kobalt und das Spektrum der Seltenen Erden. Diese sind eine Gruppe von 17 Metallen, welche für viele Hightech-Anwendungen wie E-Mobilität, Elektronik oder Erneuerbare Energien unerlässlich sind.

Beim kanadischen Explorer Defense Metals (DEFN) stehen Seltene Erden hoch im Kurs. Für das 4.262 ha umfassenden Wicheeda Rare Earth Projekts wurde jetzt ein aktualisierte Ressourcenschätzung nach Standard NI43-101 bekannt gegeben. Die Höhepunkte des Berichts umfassen 6,4 Millionen t gemessene Mineralressourcen mit durchschnittlich 2,86 % Gesamtgehalt an Seltenerdoxid (TREO1). Weiterhin werden angezeigte und abgeleitete Mineralressourcen von 27,8 Mio. t mit durchschnittlich 1,84 % TREO bzw. 11,1 Millionen t mit durchschnittlich 1,02 % TREO ausgewiesen. Im Tagebau könnten diese Metalle mit einem Cut-Off-Gehalt von 0,5 % TREO geschürft werden. Dies zeigt eine erhebliche Aufwertung der Ressource gegenüber den Daten aus dem Jahr 2021.

Die Defense Metals-Aktie hat derzeit am Tax-Loss-Selling zu leiden, was den Titel auf Jahresbasis etwas nach unten gedrückt hat. Aufgrund der neuen Datenlage eignet sich dieses Niveau für Nachkäufe. Anfang des Jahres hatte der Wert bereits die 0,40 CAD-Marke erreicht. In der aktuellen politischen Gemengelage ist ein starker Rebound zum Jahreswechsel äußerst wahrscheinlich.

Nordex versus Siemens Energy – Wo lohnt sich der Einstieg?

Nordex legte gestern seine 9-Monatszahlen vor und konnte die Analysten zumindest vor einer negativen Überraschung bewahren. Der Umsatz stieg in den letzten drei Quartalen um knapp 16 % auf 4,5 Mrd. EUR und wiederum konnte der Auftragseingang gesteigert werden. Denn die Orders ohne den Servicebereich kletterten um 10,6 % auf 4,9 GW. Damit übertrafen die Hamburger das schwache Vorjahresniveau von 4,4 GW. Beim operativen Ergebnis (EBITDA) bleibt Nordex mit -67 Mio. EUR in den roten Zahlen, immerhin war dies schon deutlich weniger wie im Vorjahr (-200 Mio. EUR). Noch immer schlägt ein spürbarer Nettoverlust von -334 Mio. EUR zu Buche. Die Börse reagierte verhalten, auf die Neuberechnungen der Experten muss noch gewartet werden. Auf der Plattform Refinitiv Eikon sind 9 von 13 Analysten bislang positiv gestimmt und erwarten ein durchschnittliches 12-Monatskursziel von 15,60 EUR.

Die Lage für Siemens Energy ist ernst. Nach horrenden Abschreibungen über 4,5 Mrd. EUR fehlt nun das Eigenkapital, um den riesigen Auftragsbestand abarbeiten zu können. Aufbringen muss Siemens immense Restrukturierungsaufwendungen bei der Wind-Tochter Gamesa aus Spanien. Hier gibt es gewaltige Qualitätsprobleme. Wegen der Absicherung der zukünftigen Umsätze benötigt Siemens nun eine Bundesbürgschaft. Positiv verlautet hier das Votum aus Berlin. Die Bundesregierung gewährt eine Bürgschaft von 7,5 Mrd. EUR. Sie ist Teil von benötigten Garantielinien über insgesamt 15 Mrd. EUR, welche unter anderem mit Privatbanken vereinbart wurden. Im Einzelnen gewähren demnach ein Bankenkonsortium Garantielinien von insgesamt 12 Mrd. EUR, die teilweise durch die Bürgschaft des Bundes abgesichert werden. Weitere 3 Mrd. EUR soll sich das Unternehmen in Verhandlungen mit anderen Beteiligten sichern. Der Bund wird die Bürgschaft nur eingehen, wenn auch diese Investoren ihre Beiträge erbringen. Die Krux – der Drittinvestor ist noch nicht gefunden, könnte sich aber als der Mutterkonzern Siemens herausstellen. Noch ist alles nicht in trockenen Tüchern, anfängliche Gewinne über 5 % büßte die Aktie gestern schnell wieder ein. Technisch steht die verprügelte Aktie nun an der wichtigen Rebound-Marke von 10 EUR. Beobachten!

Der GreenTech-Sektor ist seit der Energiewende im Fokus der Investoren. Während Wasserstoff hier sehr unter Druck kam, hat es zuletzt auch die Energieanlagenbauer erwischt. Derweil gelten Siemens Energy, SMA Solar und Nordex als die Wegbereiter der klimaneutralen Stromgewinnung. Wer die wichtigen kritischen Metalle beimischen möchte, ist bei Defense Metals an der richtigen Adresse.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.