18.08.2025 | 04:45

Wasserstoff versus Kernkraft – 300 % mit Plug Power und dynaCERT, Vorsicht bei Oklo und NuScale

Die Brennstoffzelle gilt seit Jahren als Hoffnungsträger im Antriebsbereich, konnte sich im Automobilsektor aber bislang nur begrenzt etablieren. Während Batterien den Massenmarkt prägen, punkten Brennstoffzellen vor allem im Schwerlast- und Fernverkehr mit Reichweite und kurzen Tankzeiten sowie in stationären Systemen. Plug Power arbeitet an Infrastrukturprojekten, während dynaCERT mit Wasserstoffsystemen bestehende Antriebe effizienter macht und so als Brücke in die nächste Ära dienen kann. Parallel gewinnen Small Modular Reactors (SMRs) von Anbietern wie Oklo und NuScale an Bedeutung, da sie eine stabile, CO2-arme Energieversorgung für die Industrie sowie Wasserstoffproduktion versprechen. Für Anleger eröffnen sich Chancen in zwei Zukunftsmärkten: Nachhaltige Mobilität und Skalierbare Energielösungen – beide mit politischem Rückenwind und hohem Wachstumspotenzial. Wie sollten Anleger mit ihrem Depot verfahren?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

DYNACERT INC. | CA26780A1084 , PLUG POWER INC. DL-_01 | US72919P2020 , OKLO INC | US02156V1098 , NUSCALE POWER CORPORATION | US67079K1007

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Warum soll denn ein modularer Elektrolyser mehr kosten als ein Motorrad? [...]" Sebastian-Justus Schmidt, Vorstand und Gründer, Enapter AG

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Plug Power – Das sieht gar nicht schlecht aus

Plug Power bleibt mit 2.000 % Anstieg gefolgt von einem 95 %-Ausverkauf ein Synonym für die Höhen und Tiefen der Wasserstoffbranche. Auch in Q2-2025 legte das US-Unternehmen gemischte Zahlen vor. Auf der einen Seite zeigte sich ein kräftiges Umsatzwachstum, auf der anderen Seite weiterhin hohe Verluste. Anleger fragen sich nun, ob die Aktie endlich den Boden gefunden hat oder ob der Turnaround noch in weiter Ferne liegt?

Im Detail steigerte Plug Power den Quartalsumsatz um 21,4 % auf knapp 174 Mio. USD. Besonders positiv stach das Geschäft mit Elektrolyseuren hervor, deren Absatz sich im Vergleich zum Vorjahr verdreifachte und mittlerweile rund 45 Mio. USD an Erlösen beisteuert. Diese Technologie ist zentral für die Produktion von grünem Wasserstoff, da sie Wasser mittels erneuerbaren Stroms in Sauerstoff und Wasserstoff spaltet, ein Schlüssel für die Dekarbonisierung energieintensiver Industrien. Auf der Ergebnisseite bleibt das Bild allerdings durchwachsen. Zwar konnte Plug Power den Nettoverlust gegenüber dem Vorjahr leicht reduzieren, doch mit -228,7 Mio. USD (EPS: -0,20 USD) ist der Fehlbetrag immer noch erheblich. Vor einem Jahr hatte das Minus sogar bei 262,3 Mio. USD gelegen. Der Sparkurs zeigt also erste Wirkung, reicht aber längst noch nicht aus, um den Breakeven zu meistern.

Charttechnisch steckt die Aktie nun in einer heiklen Phase: Zwischen 1,50 und 2,10 USD entscheidet sich, ob Plug Power die Basis für eine Trendwende legen kann. Ein Ausbruch über 2,15 USD könnte neues Momentum freisetzen, während ein Bruch unter 1,45 USD die Hoffnung auf eine Bodenbildung zunichte machen würde.

dynaCERT – Das dürfte hier bald durch die Decke gehen

Wasserstoff in Reinkultur mit direkten Emissionseffekten bietet dynaCERT. Der kanadische Spezialist für Wasserstoff-Optimierung von Dieselmotoren, bleibt weiter im Innovations- und Expansionsmodus. Das patentierte HydraGEN™-System hilft, je nach Einsatzbereich 5–15 % Treibstoff zu sparen, mit nachweisbarer Emissionsreduktion. Der Clou: Die Systeme sind qualifiziert für VERRA-Zertifikate, mit denen Flottenbetreiber und Unternehmen Emissionsgutschriften generieren können. Jüngste Installationen im Hafen Rochefort und bei der Rallye Dakar 2025 unterstreichen die Vielseitigkeit und Zuverlässigkeit der Technologie.

Besonders stark positioniert sich dynaCERT im globalen Bergbau- und Transportsektor. Mit speziell entwickelten 4C- und 6C-HydraGEN™-Geräten konnten bereits mehrere Tagebaubetriebe in Südamerika und Kanada ausgerüstet werden, darunter Caterpillar-Haul-Trucks und große Dieselgeneratoren. Auch zahlreiche Transportdienstleister, Bauunternehmen und Logistiker nutzen HydraGEN™, um den immer ambitionierteren ESG-Auflagen nachzukommen. Die Technologie ist robust genug für anspruchsvolle Bedingungen wie extreme Temperaturen und große Höhen, was ihr breite Akzeptanz in der Branche verschafft.

Mit über 1.000 neuen Geräten in Vorproduktion und der neuen Börsennotierung auf dem NASDAQ OTCQB legt das Unternehmen die Basis für starke Umsatzzuwächse und erhöhte Handelsliquidität. Mit dem deutschen Management und internationalen Experten wie Seth Baruch im Advisory Board wird eine wettbewerbsfähige Marktstrategie verfolgt, welche dynaCERT als nachhaltige Lösung und zukunftsträchtige Investment-Story für Bergbau, Transport und viele öffentliche ESG-Projekte fest etabliert. Anfang Juli gab es eine 5 Mio. CAD Finanzierung, Mittel die sich jetzt im Vertrieb niederschlagen sollten. Die nächsten Quartalszahlen dürften schon erste Effekte zeigen. Für verantwortungsbewusste Anleger ist die DYA-Aktie Klimaschutz in Reinform – für Spekulanten eine glatte 500 % Chance bis zum Kursziel von 0,75 CAD der GBC-Analysten!

Hier finden Sie das letzte Interview von Linday Malchuk mit COO Kevin Unrath auf Stockhouse zum geplanten Rollout der neuen HydraGEN™-Systeme.

NuScale Power versus Oklo – Der klare Unterschied

Wasserstoff und Kernkraft werden als kombinierfähige GreenEnergy-Bausteine betrachtet. NuScale Power hat mit seinem SMR-Design bereits die entscheidende Hürde genommen: Die US-Atomaufsicht NRC hat den ersten Reaktor genehmigt. Ein Prozess, der über 10 Jahre dauerte und seit 2025 nun final abgeschlossen ist. Damit ist NuScale startklar für den Bau und adressiert konkrete Märkte wie Rechenzentren, KI-Betriebe, Umrüstung alter Kohlekraftwerke, industrielle Prozesswärme, Wasserstoffproduktion und Meerwasserentsalzung, alles mit realem Kundeninteresse und belastbaren Projekten. Oklo dagegen steht noch ganz am Anfang. Das Unternehmen ist auf staatliche Unterstützung, Pentagon-Aufträge und letztlich die NRC-Lizenz angewiesen. Aktuell befindet sich Oklo erst im Vor-Antragsverfahren für seine erste Aurora-Anlage. Einnahmen gibt es noch keine, und erste Umsätze werden frühestens 2028 erwartet.

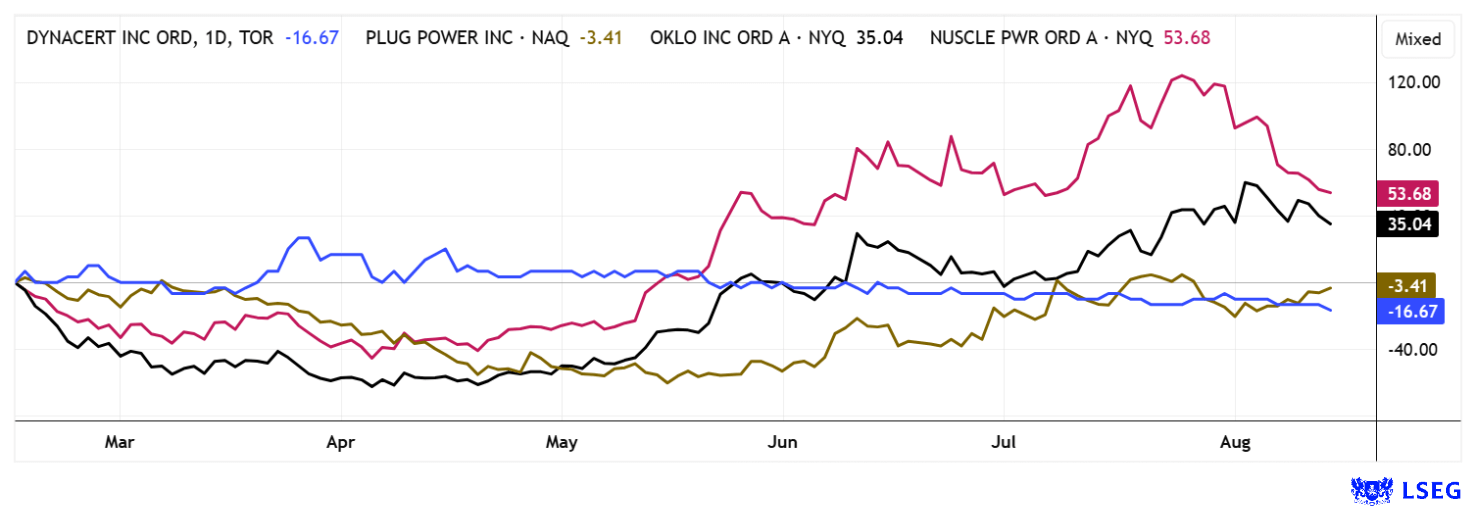

Trotzdem ist die Aktie von Oklo in den letzten 12 Monaten um über 700 % gestiegen und wird mit einem extrem hohen Kurs-Buchwert-Verhältnis von 36,8 gehandelt, deutlich höher als NuScale mit 26,3. Anleger bezahlen hier für Hoffnung auf die Zukunft, nicht für Substanz. Während NuScale bereits regulativ abgesichert und kommerzialisierungsbereit ist und damit als solider Investment-Case mit mittelfristigem Wachstumspotenzial gilt, bleibt Oklo vorerst eine Wette auf die ferne Zukunft. Wer auf Sicherheit setzt, dürfte bei NuScale besser aufgehoben sein. Oklo ist hingegen für Anleger geeignet, die bewusst hohe Risiken in Kauf nehmen, um möglicherweise ab Ende der Dekade überdurchschnittlich zu profitieren. Analysten auf der Plattform LSEG erwarten 12-Monats-Kursziele im Schnitt von 67,45 USD für Oklo respektive 38,75 USD für NuScale. Oklo avancierte schon über 80 USD und korrigierte erst letzten Freitag zum ersten Mal spürbar. Tech-Boom 3.0 lässt grüßen!

Die globalen Aktienmärkte setzen ihre Rekordjagd fort und schaffen attraktive Rahmenbedingungen für technologiegetriebene Wachstumswerte. Oklo und NuScale haben bereits ordentlich performt, Plug Power könnte einen spürbaren Turnaround hinlegen. dynaCERT ist in dieser Phase hervorragend aufgestellt, um von den steigenden Investitionen in nachhaltige Mobilität und effiziente Industrieprozesse zu profitieren. Für Anleger, die auf GreenTech und nachhaltige Infrastruktur setzen, bleibt der Titel ein spannender Investment Case mit Vervielfachungs-Potenzial.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.