10.09.2025 | 03:45

Werden die Trump Zölle gerichtlich gestoppt? Gold und Silber im Aufwind - Deutz, Desert Gold, Renk und Hensoldt im Fokus

Ein hohes amerikanisches Gericht hat einen Großteil der Trump-Zölle unter dem Passus „International Emergency Economic Powers Act (IEEPA) von 1977“ als rechtswidrig erklärt. Dieses Gesetz erlaubt es dem Präsidenten, bei Ausrufung eines nationalen Notstands wirtschaftliche Maßnahmen gegen das Ausland zu ergreifen. Doch der nationale Notstand ist derzeit nicht existent. Vielmehr wächst die US-Ökonomie mit sanfter Dosis und profitiert von den Notständen in Europa in Sachen Energieversorgung und weiterer Waffen-Unterstützung für die Ukraine. Die USA schenkt diese Güter nämlich nicht mehr her, sondern gewährt Kredite und verkauft sie an die Helferländer. Für die Börse bringt das viel Unsicherheit und das treibt die Rüstungswerte, aber auch Gold und Silber. Mit 3.640 USD und 41,5 USD wurden in den letzten Stunden neue Höchststände erreicht. Wo liegen die Chancen für Anleger?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

DESERT GOLD VENTURES | CA25039N4084 , DEUTZ AG O.N. | DE0006305006 , RENK AG O.N. | DE000RENK730 , HENSOLDT AG INH O.N. | DE000HAG0005

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir können mit wenig Kapital große Werte schaffen. [...]" David Mason, Managing Director, CEO, NewPeak Metals Ltd.

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Deutz – Der neue Star am Rüstungshimmel

Der Kölner Traditionskonzern Deutz, bekannt als ältester unabhängiger Motorenhersteller der Welt, schlägt ein neues Kapitel auf. Mit der Übernahme des Drohnenantrieb-Spezialisten Sobek dringt das Unternehmen gezielt in die Rüstungsbranche vor. Sobek hat sich mit rund 70 Mitarbeitern in Baden-Württemberg und Hessen auf hochspezialisierte Elektroantriebe und Steuerungssysteme für Drohnen einen Namen gemacht. Technologien, die bereits heute in unbemannten Systemen im militärischen Einsatz stehen. Während Verteidigungstechnik bisher nur eine Randrolle im Portfolio von Deutz spielte, markiert dieser Schritt den strategischen Einstieg in ein rasant wachsendes Marktsegment.

Deutz-Chef Sebastian Schulte sieht in der Übernahme eine logische Antwort auf die tiefgreifenden Veränderungen moderner Kriegsführung, die zunehmend auf unbemannte Systeme setzt. Angesichts der NATO-Aufrüstung und der anhaltenden geopolitischen Spannungen, insbesondere im Verhältnis zu Russland, steigen die Anforderungen an Drohnentechnologie rapide. Sobek gilt mit einem erwarteten Betriebsergebnis von zehn bis zwölf Mio. EUR im Jahr 2025 als profitabel und wachstumsstark. Der Kaufpreis, der etwa dem Elffachen des EBIT entspricht, unterstreicht die strategische Bedeutung der Transaktion.

Parallel dazu sorgt die bevorstehende Aufnahme in den MDAX für zusätzliche Aufmerksamkeit bei institutionellen Anlegern. Mit der Präsenz im deutschen Mid-Cap-Index gewinnt Deutz nicht nur an Sichtbarkeit, sondern stärkt auch seine Position im Wettbewerb um Investorenkapital. Mit einem geschätzten Umsatz von 2,5 Mrd. EUR in 2026e beträgt das KGV nur niedrige 10. Deutz ist damit aktuell die günstigste deutsche Aktie mit einem Defense-Kicker!

Desert Gold – Westafrika im Fokus

Desert Gold hat mit dem jüngsten Fortschritt in seinem Senegal Mali Shear Zone (SMSZ)-Projekt in Mali einen wichtigen Meilenstein erreicht. Die erste vorläufige Wirtschaftlichkeitsstudie (PEA) zeigt einen kostengünstigen Tagebau mit einer jährlichen Fördermenge von etwa 5.500 Unzen Gold ab 2026 und prognostizierten Brutto-Cashflows von über 5 Mio. USD. Die wirtschaftlichen Daten aus den Lagerstätten Barani und Gourbassi lassen bei einem Goldpreis von 2.500 USD pro Unze einen Nettobarwert (NPV) von 24 Mio. USD und eine interne Rendite (IRR) von 34 % erwarten, mit einer Amortisationszeit von nur etwas über drei Jahren. Nimmt man in der PEA den aktuellen Goldpreis an, könnte sich der Wert auf 54 Mio. USD erhöhen und die Rendite auf 64 % steigen. Das Projekt ist modular aufgebaut, mit einer neu anzuschaffenden mobilen Aufbereitungsanlage, die zuerst in Barani und später in Gourbassi zum Einsatz kommt. Die Finanzierungsverhandlungen laufen bereits.

Parallel hat Desert Gold sein Engagement in Westafrika mit der Akquisition des Tiegba-Projekts in der Elfenbeinküste ausgebaut. Dieses 297 km² große Gebiet liegt in einem bekannten Goldgürtel neben namhaften Förderern wie Barrick und Endeavour Mining. Obwohl das Tiegba-Projekt noch nicht bebohrt wurde, zeigen Oberflächenproben mit bis zu 900 ppb Gold auf über vier Kilometer Länge eine vielversprechende Trendlänge. Die politische und infrastrukturelle Lage in der Elfenbeinküste gilt als stabil und investorenfreundlich, was schnelle Genehmigungen und niedrige Betriebskosten verspricht.

Mit nur rund 20 Mio. CAD Marktkapitalisierung ist Desert Gold ein kleiner, aber wachsender Player in Westafrika. Sollte die Finanzierung des Mali-Projekts schnell gelingen, transformiert sich das Unternehmen von einem wenig bekannten Explorer zu einem regional relevanten Akteur mit deutlichem Wachstumspotenzial. Wenn man CEO Scharf zuhört, so sieht er in Westafrika noch deutlich mehr Expansionspotenzial als die Börse momentan zu bewerten vermag. Die Analysten von GBC bewerten die Zukunft sehr positiv und vergeben für die Aktie ein „Buy“-Rating mit einem 12-Monats-Kursziel von 0,43 CAD ab. Mit 0,07 CAD ein absolutes Schnäppchen mit 10-Bagger-Potenzial!

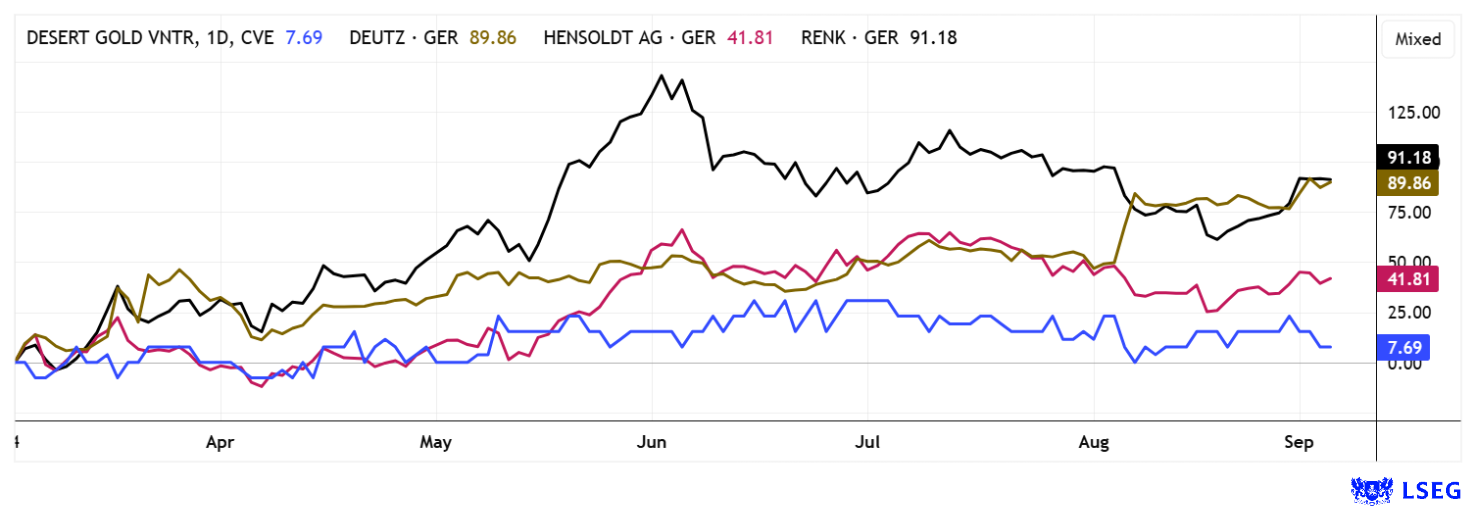

Renk und Hensoldt – Gewinnmitnahmen schaden nicht

Noch einmal zurück zum Defense-Sektor. Die Aktien von Renk und Hensoldt haben in 2025 bereits eine sagenhafte Rally hinter sich gebracht. Die Renk Group erreicht mit ihrem Aufstieg in den MDAX einen bedeutenden Börsen-Meilenstein und kann sich als wachstumsstarker Player im Verteidigungsmarkt etablieren. Der Großinvestor Triton hat mittlerweile alle Aktien am Markt platziert, der Panzerhersteller KNDS hatte zuletzt auf 16 % aufgestockt. Mit gutem Grund, denn die Aktie zeigt seit dem Börsengang beeindruckende Kursgewinne von bis zu 400 % und zeigt mit Innovationen in digitaler Sensorik, KI-gestützten Systemen und grünen Antriebstechnologien weitere Fortschritte. Die Krux liegt in der Bewertung: Analysten auf der Plattform LSEG sehen zwar weiteres Potenzial, geben jedoch auch zu bedenken, dass die jüngsten Bewertungen bereits hohe Erwartungen reflektieren.

Parallel entwickelt sich Hensoldt strategisch sehr vielversprechend, profitiert von EU-Verteidigungsprogrammen wie SAFE und „ReArm Europe“ und nutzt seine führende Rolle in Sensortechnologien für vernetzte Einsatzsysteme. Trotz der jüngsten Bestätigung der Jahresziele für 2025 und einer robusten Auftragslage warnen auch hier einige Analysten vor Überbewertungen, da die Kurse schon umfangreich zukünftiges Wachstum eingepreist haben. Investoren sollten daher eine differenzierte Sicht einnehmen. Das Marktumfeld bleibt fundamental stark und bietet langfristiges Wachstum, attraktive Einstiegspunkte könnten sich nach möglichen Rücksetzern oder Konsolidierungen ergeben. Mithin sind beide Unternehmen mit Kurs-Umsatz-Verhältnissen von 4 bis 5 bewertet. Stark steigende Nettogewinne gibt es erst ab 2027 zu erwarten, wenn wichtige strukturelle Veränderungen abgeschlossen sind. Wir raten aktuell zu Gewinnmitnahmen bei Renk im Korridor von 65 bis 67 EUR und Hensoldt von 87 bis 92 EUR, 25 % tiefer sind die Titel wieder kaufenswert!

Die Finanzmärkte bleiben von starken Schwankungen geprägt, was vor allem durch die Vielzahl geopolitischer Konflikte und Unsicherheiten befeuert wird. In diesem Umfeld geraten besonders Unternehmen aus sicherheits- und rohstoffnahen Branchen verstärkt in den Blickpunkt der Investoren. Für den kanadischen Explorer Desert Gold könnte dies der entscheidende Moment sein. Mit einer aktuellen Marktkapitalisierung von lediglich rund 20 Mio. CAD wird das Unternehmen noch immer sehr niedrig bewertet. Die Diskrepanz zwischen Börsenwert und Substanz könnte strategische Käufer anlocken, die sich im aktuellen Umfeld günstige Ressourcen sichern wollen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.