06.09.2023 | 05:05

Wasserstoff Flop, Öl-Aktien Top: Plug Power, Shell und Cashflow-Monster Saturn Oil + Gas

Wasserstoff gehört die Zukunft. Aber ist es für Pureplay-Aktien noch zu früh zum Einstieg? Jedenfalls produzieren Unternehmen wie Plug Power und Nel auf absehbare Zeit noch massive Verluste. Beide dennoch mit Milliarden bewertet und beide müssen wohl bis zum Erreichen des Break-even noch eine Kapitalerhöhung durchführen. Dagegen verdienen Öl-Unternehmen glänzend. Shell setzt Marge vor Umsatz und begeistert damit Analysten. Auch Cashflow-Monster Saturn Oil & Gas wird von Analysten gelobt. Die Entwicklung im zweiten Quartal lag leicht über den Erwartungen der Analysten. Zahlen die Kanadier bald eine Monster-Dividende?

Lesezeit: ca. 4 Min.

|

Autor:

Fabian Lorenz

ISIN:

PLUG POWER INC. DL-_01 | US72919P2020 , Saturn Oil + Gas Inc. | CA80412L8832 , Shell PLC | GB00BP6MXD84

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Das Oxbow-Asset liefert nun einen beträchtlichen freien Cashflow, mit dem wir unsere wirkungsvollen Bohr- und Workover-Programme intern finanzieren können. [...]" John Jeffrey, CEO, Saturn Oil + Gas Inc.

Der Autor

Fabian Lorenz

Seit über zwanzig Jahren beschäftigt sich der gebürtige Kölner beruflich und privat intensiv mit dem Thema Börse. Seine besondere Leidenschaft gilt dabei nationalen und internationalen Small- und Micro-Cap.

Tag-Cloud

Aktien-Cloud

Saturn Oil & Gas: Nach Monster-Cashflow bald mit Monster-Dividende?

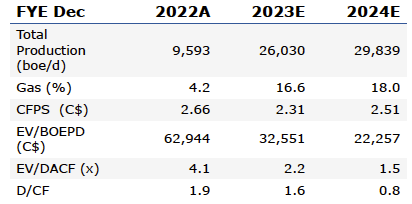

Operativer Cashflow je Aktie von 2,31 CAD bei einem Aktienkurs von rund 2,70 CAD. Nicht nur bei dieser Kennzahl wird klar, dass Saturn Oil & Gas zu den spannendsten internationalen Aktien gehört. Durch geschickte Übernahmen sind die Kanadier innerhalb weniger Jahre zu einem ernst zu nehmenden Ölproduzenten aufgestiegen. Daher erfolgte in diesem Jahr auch das Uplisting von der TSX Venture zur Toronto Stock Exchange ("TSX"). Dies zieht mehr institutionelle Investoren an. Zuletzt hatte der Großinvestor GMT Capital seine Beteiligung an Saturn Oil & Gas auf 24,91 % erhöht. Operativ können sich Aktionäre über eine starke Entwicklung im laufenden Jahr freuen. Auch im zweiten Quartal hat Saturn Oil & Gas die Schätzungen von Canaccord Genuity übertroffen, und aus Sicht der Analysten bietet das Unternehmen enormen Value auf dem aktuellen Kursniveau. Daher kann sich die Aktie aus Sicht der Experten mehr als verdoppeln.

Die Produktion erreichte im zweiten Quartal einen Rekordwert von 25.988 BOE pro Tag (BOE = Öläquivalent inklusive Gasanteile) und lag damit leicht über den Schätzungen der Canaccord Analysten von 25.123 BOE pro Tag (BOE = Öläquivalent inklusive Gasanteile). Dabei ist zu berücksichtigen, dass aufgrund der Waldbrände in einigen Regionen Kanadas auch die Produktion auf Ölfeldern teilweise unterbrochen werden musste. Dies und auch der rückläufige Ölpreis konnten aber nichts daran ändern, dass Saturn prächtig verdient. So stieg der Umsatz im zweiten Quartal auf 176,0 Mio. CAD. Im Vorjahresquartal waren es 82,2 Mio. CAD und im ersten Quartal 2023 131,4 Mio. CAD. Auf der Ertragsseite kletterte das bereinigte EBITDA von 18,0 auf starke 92,9 Mio. CAD. Der operative Cashflow erreichte starke 67,0 Mio. CAD bzw. 0,48 CAD je Aktie. Dies lag ebenfalls leicht über der Analystenschätzung von 0,47 CAD.

Die positive Entwicklung sollte sich im zweiten Halbjahr weiter fortsetzen. Die Analysten erwarten, dass der operative Cashflow im Gesamtjahr 2023 bei 291 Mio. CAD bzw. 2,31 CAD je Aktie liegen wird und 2024 auf 348 Mio. CAD bzw. 2,51 CAD je Aktie ansteigen wird. Zur Einordnung: Bei einem aktuellen Kurs von 2,70 CAD wird Saturn mit rund 380 Mio. CAD bewertet. Die Cashflows werden derzeit zur Schuldenreduzierung eingesetzt. Doch bei dieser Dynamik sollte es bald auch eine attraktive Dividende geben. Darauf werden institutionelle Investoren sicher drängen. Das Kursziel von Canaccord für die Aktie von Saturn Oil & Gas liegt übrigens bei 6,50 CAD. Im Vergleich mit anderen mittelgroßen Ölproduzenten wie Crew Energy, InPlay Oil oder Pine Cliff Energy sei die Aktie einfach zu günstig.

Shell: Halbiert Gewinn, aber erhöht Dividende

Zu den Großen der Branche gehört ohne Zweifel Shell. Trotz eines Gewinnrückgangs im zweiten Quartal von rund 50 % gegenüber dem Vorjahreszeitraum gehört die Aktie zu den Lieblingen der Analysten. Dies kann unter anderem daran liegen, dass der Öl-Riese ein neues Aktienrückkaufprogramm mit einem Volumen von rund 2,5 Mrd. USD auflegen wird. Zudem wurde die Quartalsdividende von 0,25 USD auf 0,331 USD angehoben.

Die jüngsten Analystenkommentare waren alle positiv. Das höchste Kursziel hat die Deutsche Bank mit 32,68 GBP. Zwar habe Shell mit dem Nettogewinn die Konsensschätzung verfehlt, die Analysten der Deutschen Bank hatten jedoch mit noch weniger gerechnet. Daher sei die Aktie ein „Buy“. Die RBC stuft das Shell-Wertpapier mit „Outperform“ ein. Den Analysten gefällt die Strategie des neuen Managements, Marge vor Umsatz zu stellen. Ihr Kursziel liegt bei 27 GBP. Auch J.P. Morgan sieht die Chance auf Kursgewinne bei Shell. Die Analysten empfehlen die Aktie mit "Overweight" und einem Kursziel von 27,50 GBP. Sie reduzierten zwar ihre Gewinnschätzungen für das Gesamtjahr 2023 und hatten auch mit einem größeren Aktienrückkaufprogramm gerechnet, dennoch sei Shell attraktiv bewertet. Derzeit notiert die Shell-Aktie bei 24,85 GBP.

Plug Power und Nel: Milliardenbewertung und Verluste belasten

Dass Wasserstoff eine wichtige Rolle im Energiemarkt der Zukunft spielen wird, ist keine Frage. Zu den Pureplays der Branche gehören Plug Power und Nel. Beide wachsen im laufenden Jahr wieder ordentlich, doch Anleger haben mit den Aktien wenig Freude. Denn beide Unternehmen haben auf dem Weg zur Profitabilität große Probleme. Bei Nel lag der Nettoverlust im zweiten Quartal über dem Umsatz. Bei Plug Power sieht es nicht viel besser aus. Trotzdem werden beide mit Milliarden bewertet. Doch dürften beide nicht um eine Kapitalerhöhung bis zum Erreichen des Break-even herumkommen. Denn bis zum Erreichen der Gewinnzone nur auf Fremdkapital zu setzen, dürfte im aktuellen Zinsumfeld nicht funktionieren.

Ohne Öl wird es auf absehbare Zeit nicht funktionieren. Dies sollten Anleger weiterhin nutzen und die hohen Cashflows und Dividenden mitnehmen. Shell gehört zu den Basisinvestments im Sektor. Saturn Oil & Gas ist wohl eine der spannendsten Öl-Aktien. Das Unternehmen ist derzeit ein Wachstumsunternehmen zur Value-Bewertung. Bereits vor der Ankündigung einer Dividendenstrategie sollte der Wert zulegen können. Nel und Plug Power drängen sich derzeit nicht auf.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.