02.08.2023 | 06:00

Barrick Gold, Desert Gold, Deutsche Bank – Revolution durch neue goldbasierte Währung?

Wie erwartet wurden vergangene Woche die Zinsen von der FED und der EZB jeweils um 0,25 % angehoben. Damit soll die Inflation weiter bekämpft werden. Auch der USD zeigte Stärke. Das sind eigentlich schlechte Signale für den Goldpreis und doch legten die Gold-Futures zuletzt zu und schicken sich an, das Allzeithoch zu testen. Woran kann das liegen? Ein möglicher Grund könnte das Treffen der BRICS-Staaten in Johannisburg vom 22. bis 24. August sein. Es gibt Gerüchte, nach denen die Teilnehmer eine neue goldgedeckte Währung einführen wollen, um so dem USD Konkurrenz zu machen. Das würde den Goldpreis in ungeahnte Höhen treiben. Zuletzt hatten viele Zentralbanken ihre Goldkäufe ausgebaut.

Lesezeit: ca. 4 Min.

|

Autor:

Armin Schulz

ISIN:

BARRICK GOLD CORP. | CA0679011084 , DESERT GOLD VENTURES | CA25039N4084 , DEUTSCHE BANK AG NA O.N. | DE0005140008

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir wussten, dass die Welt sich rasch elektrifiziert und urbanisiert und dafür erhebliche Mengen an Kupfer benötigt. [...]" Nick Mather, CEO, SolGold PLC

Der Autor

Armin Schulz

Der gebürtige Mönchengladbacher studierte Betriebswirtschaftslehre in den Niederlanden. Im Zuge des Studiums kam er erstmals mit der Börse in Kontakt. Er hat mehr als 25 Jahre Erfahrung bei Börsengeschäften.

Tag-Cloud

Aktien-Cloud

Barrick Gold – im 2. Halbjahr wird alles besser

Wenn der Goldpreis steigt sind das gute Nachrichten für einen der größten Goldproduzenten wie Barrick Gold. Das Unternehmen verkaufte im 2. Quartal 1 Mio. Unzen Gold und 101 Mio. Pfund Kupfer und lag damit leicht unter den Werten des Vorjahres. Der durchschnittliche Verkaufspreis für Gold lag bei 1.976 USD pro Unze, während er bei Kupfer 3,84 USD pro Pfund betrug. Trotz der moderaten Rückgänge in der Produktion hat Barrick eine positive Prognose für das Gesamtjahr abgegeben und erwartet eine höhere Produktion in der zweiten Jahreshälfte. Die Umsatzkosten pro Unze Gold im 2. Quartal sollen um 3 % bis 5 % niedriger sein, als im 1. Quartal. Die Gesamtkosten sollen ebenfalls sinken.

Barrick plant auch zukünftig eine deutliche Verbesserung der Margen. Die All-in Sustaining Costs (AISC) sollen im Vergleich zum Vorquartal um bis zu 2 % gesenkt werden. Das Unternehmen erwartet eine deutliche Margenausweitung im 3. Quartal 2023, was zu einer erheblichen Steigerung des freien Cashflows führen soll. Trotz einiger Herausforderungen im ersten Halbjahr, einschließlich schwieriger Wetterbedingungen in Nevada und Beeinträchtigungen der Produktion durch die Erweiterung der Pueblo Viejo Mine, zeigt Barrick Zuversicht für das kommende Jahr.

Die Aktienkurse von Barrick haben in den letzten Jahren gelitten, aber das Unternehmen erwartet eine positive Entwicklung, da die Margen verbessert werden und der Goldpreis sich erholt. Auch der freie Cash-Flow sollte im kommenden Jahr steigen, da etliche Investitionen in diesem Jahr über 2,4 Mrd. USD in Solarparks etc. abgeschlossen werden und die Kosten in diesem Bereich sinken dürften. Die Aktie ist derzeit für 17,29 USD zu haben und liegt damit über 30 % unter den Höchstständen aus dem letzten Jahr.

Desert Gold – mit Explorationsexpertise ans Ziel

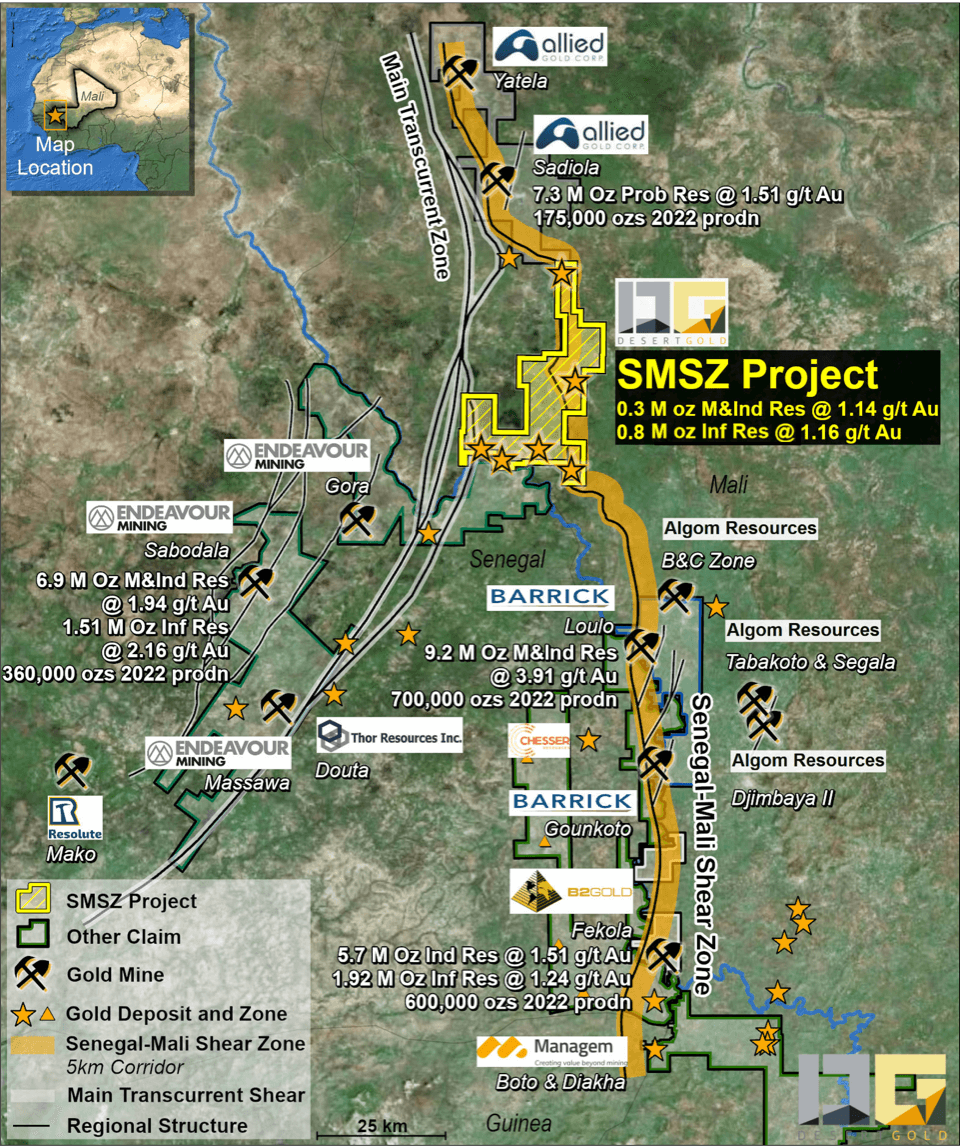

Die Goldexplorer haben bislang noch nicht vom steigenden Goldpreis profitieren können, doch das könnte sich bei weiter steigendem Goldpreis schnell ändern. Das trifft vor allem auf die günstigen Explorer zu, zu denen auch Desert Gold mit einer Marktkapitalisierung von gerade einmal 11,7 Mio. CAD zählt. Dabei besitzt das Unternehmen mit dem 440 km² großen Senegal-Mali-Scherzone-Projekt (SMSZ) in Mali eins der größten Landpakete in Westafrika. Auf der Liegenschaft befindet sich eine gemessene und angezeigte Mineralressource von insgesamt 310.300 Unzen sowie abgeleitete 769.200 Unzen Gold. Dabei sind erst kleinere Teile des Grundstücks untersucht worden. Auch die bekannten Goldproduzenten wie Barrick Gold, B2 Gold und Allied Gold sind in dem Gebiet aktiv.

Die M&A Aktivitäten haben zuletzt Fahrt aufgenommen und im Schnitt wurden Übernahmepreise von 210 Mio. CAD gezahlt, was rund 91 CAD je Bodenunze entspricht. Desert Gold ist dagegen nur mit rund 11 CAD je Unze bewertet. Das zeigt eine deutliche Unterbewertung. Um gegenzusteuern hat das Unternehmen eine spannende Personalie in sein Board of Directors aufgenommen. Mit Doug Engdahl ist ein ausgewiesener Geologie-Experte mit mehr als 15 Jahren Erfahrung an Bord gekommen, der mit seiner Axiom Exploration Group schon vielen Explorern geholfen hat, ihre Bohrziele besser zu bestimmen. Durch seine Expertise können mögliche Risiken minimiert, kostbare Zeit gespart und Kosten minimiert werden.

Das Unternehmen hat geplant in diesem Jahr etwa 30.000 m zu bohren und will sich dabei auf seine bisher größten Goldzonen Gourbassi West North und Mogoyafara South konzentrieren. Im April wurden bei Schneckenbohrungen 2.680 ppb Gold gefunden, was die Chance bietet, die Goldlagerstätte Mogoyafara South zu erweitern. Man darf gespannt sein, wann das Unternehmen ein Update zu den kommenden Explorationsarbeiten herausgibt. Bei den Planungen sollte dann bereits das Wissen von Herrn Engdahl eingeflossen sein. Die Aktie konnte bislang kaum vom gestiegenen Goldpreis profitieren und notiert bei 0,06 CAD.

Deutsche Bank – stärkstes Halbjahresergebnis seit über 10 Jahren

Steigende Zinsen sollten auf den ersten Blick gut sein für die Banken. Wenn man aber wie die Silicon Valley Bank das Geld ungünstig angelegt hat und die Kunden ihre Gelder abziehen, weil sie bei anderen Banken mehr Zinsen für ihr Geld bekommen, kann es zum Kollaps kommen. Als die Credit Default Swaps Raten der Deutschen Bank Anfang März nach oben schnellten, gab es Panik unter den Aktionären und die Aktie stürzte ab. Am 26. Juli legte die Bank ihre Zahlen zum 2. Quartal vor. Der Vorsteuergewinn im 1. Halbjahr lag bei 3,3 Mrd. EUR und war damit das beste Ergebnis seit 2011.

Blickt man genauer auf die Quartalszahlen, so sank der Vorsteuergewinn um 9 % auf 1,4 Mrd. EUR im Vorjahresvergleich, was allerdings auf nichtoperative Belastungen wie Restrukturierungskosten und Rechtsfälle zurückzuführen ist. Ohne die außerordentlichen Kosten würde ein Plus von 25 % zum Vorschein kommen. Auch die Erträge legten 25 % zu und dabei konnten sämtliche Geschäftsfelder mindestens zweistellig wachsen. Die Nachsteuerrendite auf das materielle Eigenkapital lag bei 14,8 %. Auch bei der Vermögensverwaltung DWS gab es einen Nettozufluss von 9 Mrd. EUR.

CEO Christian Sewing sieht den Konzern auf einem guten Weg beim Kostenabbau. Von dem gesteckten Ziel 2,5 Mrd. EUR einzusparen sind bereits mehr als 1 Mrd. EUR erreicht. Am 28. Juli konnte das Unternehmen beim jüngsten Bankenstresstest der Europäischen Bankenaufsichtsbehörde alle regulatorischen Mindestanforderungen übererfüllen und das, obwohl der Test dieses Mal laut Unternehmen noch schärfer ausfiel. Seit dem 6. Juli ist die Aktie im Aufwind und konnte in der Spitze über 18 % auf 10,70 EUR zulegen. Seitdem konsolidiert der Wert und ein Anteilsschein kostet derzeit 10,15 EUR.

Die steigenden Zinsen sind für die Deutsche Bank kein Problem. Die Aufregung um die CDS Raten hat sich gelegt und mit dem besten Halbjahresergebnis seit 2011 hat man gezeigt, dass man auf einem guten Weg in die Zukunft ist. Der Goldpreis hat sich von den Zinsanhebungen nicht aufhalten lassen und ist schon wieder auf dem Weg gen Allzeithoch. Das hilft Barrick Gold, denn so werden die Margen größer und im 2. Halbjahr sollen die Gesamtkosten je Unze sinken und die Produktion anziehen. Deutlich unterbewertet ist dagegen Desert Gold. Der Explorer ist in einem Gebiet aktiv, wo es zuletzt immer wieder zu Übernahmen gekommen ist. Bei der Bewertung könnte man leicht zum Übernahmeziel werden.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.