15.10.2025 | 03:45

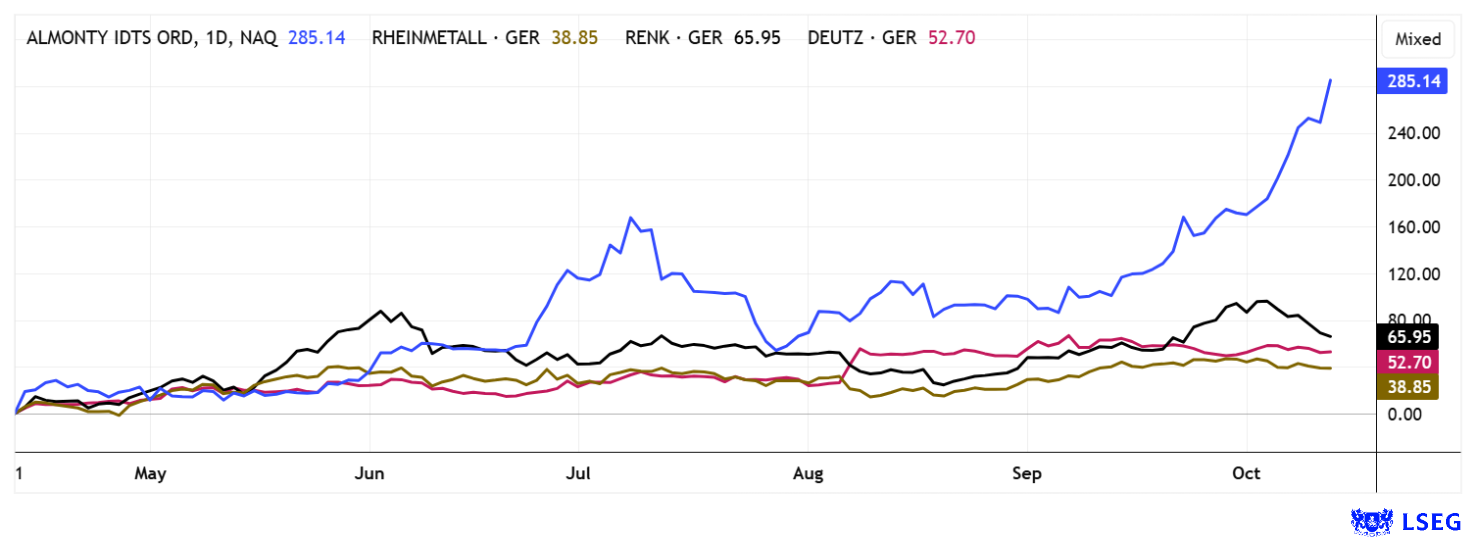

Lieferketten NASDAQ! Kritische Metalle ausverkauft? Weiter geht´s mit Almonty, Achtung bei Rheinmetall, Deutz und Renk

Ritsch-Ratsch! Raus aus den Kartoffeln rein in die Kartoffeln! Zurzeit kann man alle Börsenweisheiten anwenden, denn etwas Unsteteres als den US-Präsidenten gibt es für die Börsen nicht. Und wer hätte gedacht, dass die Lieferketten der kritischen Metalle zum absoluten Hausse-Faktor an der NASDAQ mutieren. Just in dem Moment als Xi-Ping die seltenen Metalle als Verhandlungsmasse in den Ring warf, brannten bei Donald Trump die Sicherungen durch. Strafzölle von 100 % standen im Raum, die Märkte gingen auf Tauchstation. Doch schon einen Handelstag danach wird alles relativiert und die Märkte müssen ihren neuen Bewertungspunkt finden – kein leichtes Unterfangen. Gestern dann erneute Nervosität, abzulesen an einem stark steigenden Vola-Index. Was sollten Anleger dringend im Blick haben?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

ALMONTY INDUSTRIES INC. | CA0203987072 , RHEINMETALL AG | DE0007030009 , RENK AG O.N. | DE000RENK730 , DEUTZ AG O.N. | DE0006305006

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir können mit wenig Kapital große Werte schaffen. [...]" David Mason, Managing Director, CEO, NewPeak Metals Ltd.

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Almonty Industries – Gefragt an vorderster Front

Schon wieder ein neues Hoch für Almonty. Anfang der Woche ging der Titel an der NASDAQ auf knapp 9 USD, so hoch wie noch nie. Auslöser dürfte diesmal der schwelende Konflikt zwischen Donald Trump und Xi-Ping gewesen sein. Das Klima im Bereich kritischer Metalle wird immer frostiger, das treibt die Kurse der Produzenten. China sitzt immerhin auf über 70 % der Weltreserven in Wolfram, neue Minen wird es zwar auf absehbare Zeit auch im Westen geben, doch sprunghaft wird das Angebot nur in Südkorea steigen. Denn hier hat Almonty Industries seine frisch aufgesetzte Sangdong-Mine, neben dem produzierenden Standort in Portugal. Sangdong wird spätestens Anfang 2026 ihren Betrieb aufnehmen und ihre Auslieferungen in den Westen vornehmen. Ebenso schlummern noch riesige Molybdän-Vorkommen im Boden, die sich permanent aufwerten. Derzeit gibt es noch keine Anzeichen dafür, dass sich die vorliegenden Spannungen der Rohstoffmärkte wieder glätten. Aktuell preisen die Spotpreise einen drohenden Zusammenbruch des Welthandels ein und niemand möchte hier dagegen wetten. Somit geht es täglich weiter, mit der Reise nach Norden.

„The Trend is your friend“ – um eine weitere Börsenweisheit an den Mann zu bringen. CEO Lewis Black von Almonty zeigt in seinem Interview auf, was auf die westlichen Industrien zukommt, wenn China gar nicht mehr liefert. https://www.foxbusiness.com/video/6382702881112

Investoren sollten sich im NASDAQ-Bewertungsvergleich Aktien wie Critical Metals oder MP Materials heranziehen. Während CRML bereits die 2 Mrd. USD-Marke an Bewertung überschritten hat und MP Materials schon knapp an der 20 Mrd. USD-Grenze kratzt, rangiert Almonty mit einer betriebsfähigen Mine noch bei 1,5 Mrd. USD. Die Reise dürfte sich also noch getrost fortsetzen. Gerüchten zur Folge könnte eine US-Staatsbeteiligung anstehen oder ein unerwarteter Merger steht eines Morgens auf dem Plan. Jeden Tag weiter kaufen und das Schwimmbecken an Gold-Dukaten füllt sich! Viele von uns können sich an Dagobert noch gut erinnern…

Rheinmetall – Konsolidierung an der 2.000 EUR-Marke

Gut gelaufen ist in den letzten 12 Monaten auch die Rheinmetall-Aktie. Das liegt an der reinrassigen Ausrichtung als Top-Rüstungswert. So werden die Rheinländer ausgehend von 9,75 Mrd. EUR Umsatz in 2024 in den nächsten Jahren ein Erlös-Wachstum von 25 % per annum hinlegen. Das schaffen nur wenige Industrien, doch die Düsseldorfer sind Hauptauftragsnehmer für eine Reihe von wichtigen Komponenten bei Panzern und Abwehr-Artillerie bis hin zum Drohnengeschäft. Wer sich vom aktuell hohen KGV 2025e von 45 abschrecken lässt, sollte die fundamentale Brille bis ins Jahr 2028 schärfen. Denn hier könnte Rheinmetall die 30 Mrd. EUR-Marke im Umsatz erreichen, bei überproportionaler Margen- und Gewinnentwicklung. Wichtig ist die Vorausschau in erster Linie wegen des Kapazitätsaufbaus, den die Firma leisten muss, um die Auftragsbestände von über 60 Mrd. EUR in den nächsten 5 Jahren abarbeiten zu können. Die Aktie verharrt derzeit in einer Wartestellung zwischen 1.800 und 2.000 EUR, eine Konsolidierung auf hohem Niveau. Der Grund: Am 6. November gibt es die Q3-Zahlen und hier muss CEO Armin Papperger Farbe bekennen, ob das steile Wachstumstempo in der Abarbeitung der NATO-Aufträge auch tatsächlich beibehalten werden kann. Spannend!

Renk und Deutz – Im Windschatten des Defense-Sektors lässt es sich gut leben

Noch eine kurze Anmerkung zu Renk und Deutz. Sie werden oft als „Trittbrettfahrer“ einer boomenden Defense-Industrie bezeichnet. Ein Check der Bilanzen zeigt aber große Unterschiede. Während Renk tatsächlich 60 bis 75 % seines Geschäfts im Bereich Defense verbuchen kann, sind es bei Deutz noch nicht einmal 3 %. Trotzdem gab es bei Deutz in 2025 eine Kursverdoppelung von 4,50 auf aktuell 8,85 EUR. Analysten erwarten nach einem Umsatzrückgang in 2024 auf rund 1,8 Mrd. EUR bis 2027 eine rund 50%ige Steigerung auf ca. 2,7 Mrd. EUR. Aktuell beträgt die Marktkapitalisierung ca. 50 % der erwarteten Umsätze. Das wäre im mittelfristigen Ausblick nicht zu teuer, dennoch muss abgewartet werden, ob die Kölner die strategische Neupositionierung tatsächlich umsetzen können. Renk ist zwar gerade dabei, den Rüstungsanteil stark zu steigern, das zugrundeliegende Zahlenwerk rechtfertigt aber in keiner Weise Kurs-Umsatz-Verhältnisse von über 5, geschweige denn KGVs von über 40. Während Renk also aus dem Stand 30 % abwerten könnte, liefert Deutz in Schwächephasen einen guten Diversifizierungsbeitrag für den Rüstungsanteil im Depot.

Die Party geht weiter und man hat das Gefühl, dass die Musik von Walzer zu Hard-Rock übergeht. So haben die Märkte innerhalb von 48 Stunden wieder komplett von Baisse auf Hausse umschalten müssen und nun vielleicht wieder doch runter? Kein schönes Szenario auf Dauer, aber so sind Algo-dominierte Hochgeschwindigkeits-Börsen nun mal heute gestrickt. Streuung und Durchhaltevermögen ist gefragt und manchmal auch der Mut zum Verkauf an der richtigen Stelle!

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.